Transparencia en la comercialización, aplicación de las condiciones contractuales, adecuado cálculo y reporte de la TAE y medidas de protección de deudores hipotecarios sin recursos. Estas han sido las principales áreas de actividad que ha llevado a cabo el Banco de España (BdE) por lo que se refiere al crédito hipotecario, según la Memoria de Supervisión Bancaria en España 2017.

No cabe duda de que la adquisición de una vivienda y su financiación es uno de los hechos económicos más relevantes en la vida de una persona. De ahí que, y según el BdE, sea uno de sus objetivos prioritarios “garantizar la transparencia en la comercialización de los préstamos y créditos hipotecarios”.

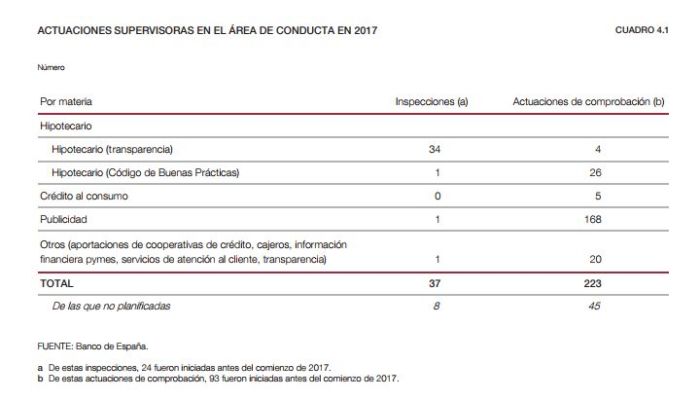

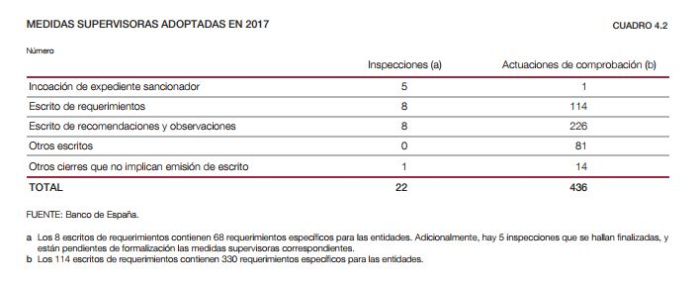

Durante 2017, la entidad gobernada por Luis María Linde, cerró 8 inspecciones de las denominadas como in situ (actuaciones intensivas en una entidad sobre una materia), y que habían comenzado en 2015. “Han abarcado la revisión de una muestra significativa de los préstamos y créditos a hogares en España con garantía hipotecaria sobre viviendas”, se lee en el citado informe.

¿Qué es lo que se ha verificado? En concreto, el contenido de la información precontractual y documentación contractual; el cálculo de la TAE contenida en la documentación; la aplicación de las cláusulas contractuales como la correcta fijación del tipo de interés pactado o la adecuada liquidación de las cuotas periódicas; la aplicación del régimen de sustitución de índices de referencia oficiales; y el cálculo de las comisiones o compensaciones por cancelación o amortización anticipada.

Las incidencias que detecta el Banco de España

La protección de los deudores hipotecarios, en general, y de aquellos que se encuentran en graves dificultades económicas, en particular, es una de las prioridades del BdE. Es obligatorio, para todas las entidades, informar de manera clara y precisa a los ciudadanos de la existencia u la posibilidad de acogerse al conocido como Código de Buenas Prácticas. Además, debe hacerse por escrito para los clientes que hayan tenido algún impago, o que estén dando muestras de no poder hacer frente a sus obligaciones.

Sin embargo, en este apartado, hay entidades que se saltan a la torera tanto la información como la aplicación de dicho código. ¿Cómo? No facilitando la información escrita, analizando de forma incorrecta la información presentada, no ofreciendo un plan de reestructuración, o repercutiendo al cliente los gastos de novación cuando es la propia entidad la que solicita su formalización en escritura pública.

Además de las hipotecas, el BdE también ha puesto la lupa en la concesión de créditos al consumo. “Los menores importes y la inmediatez en la contratación generan un marco poco propicio a la reflexión sobre el producto contratado”, advierten en el BdE.

A diferencia de las hipotecas, en este caso la labor detectivesca del supervisor se limita a las normas “de ordenación y disciplina”. ¿Qué quiere decir esto? Que no entra a valorar el posible carácter abusivo de las cláusulas contractuales, o la concesión de crédito de otras entidades que no están bajo el paraguas de su supervisión.

En concreto, y durante 2017, su punto de mira ha tenido como objetivo los conocidos como ‘créditos revolving’. En gran parte, estos créditos se caracterizan por están instrumentados a través de tarjetas, lo que hace que sean bastante utilizados para conseguir liquidez rápidamente. Pero tienen su particular trampa. Porque un impago puede acarrear gastos e intereses que pueden ser auténticas zancadillas que compliquen el repago de la deuda. Un primer paso que puede dar lugar a un segundo, es decir, al sobreendeudamiento, y a un tercero, la exclusión financiera. Para evitar que esto suceda, el BdE ha puesto en marcha un simulador.

Otras actuaciones en la que el Banco de España ha actuado a modo de Sherlock Holmes han sido la publicidad de productos bancarios (comprobando y promoviendo su veracidad, claridad y concisión), el correcto funcionamiento de los servicios de atención al cliente, las comisiones en cajeros o la transparencia en la información precontractual en la contratación on line, entre otras.