Más problemas a la vista para Ibercaja. La nueva política monetaria adoptada por el Banco Central Europeo (BCE), o más bien la decisión de mantener la misma, provocará un nuevo quebradero de cabeza para la banca española (y europea). Aunque será todavía peor para aquellas cuyos ingresos dependan de España (o zona euro) y que la mayor parte de sus créditos estén referenciados al euríbor; esto es, que sean a tipo variable. Unas propiedades que apuntan a la entidad maña, que además tira por la borda la gran apuesta para 2019.

El banco presidido por José Luis Aguirre presenta un problema importante: es la entidad española (y prácticamente europea) menos rentable. La dificultad es todavía mayor si el objetivo último de la firma es salir a bolsa, ya que el ROE (como se conoce técnicamente al cociente entre beneficios y fondos propios) es una de las ratios que más condiciona las decisiones de los inversores. En definitiva, la situación es muy delicada como demuestra que irá a buscar (¿obligada?) accionistas hasta el corazón financiero mundial.

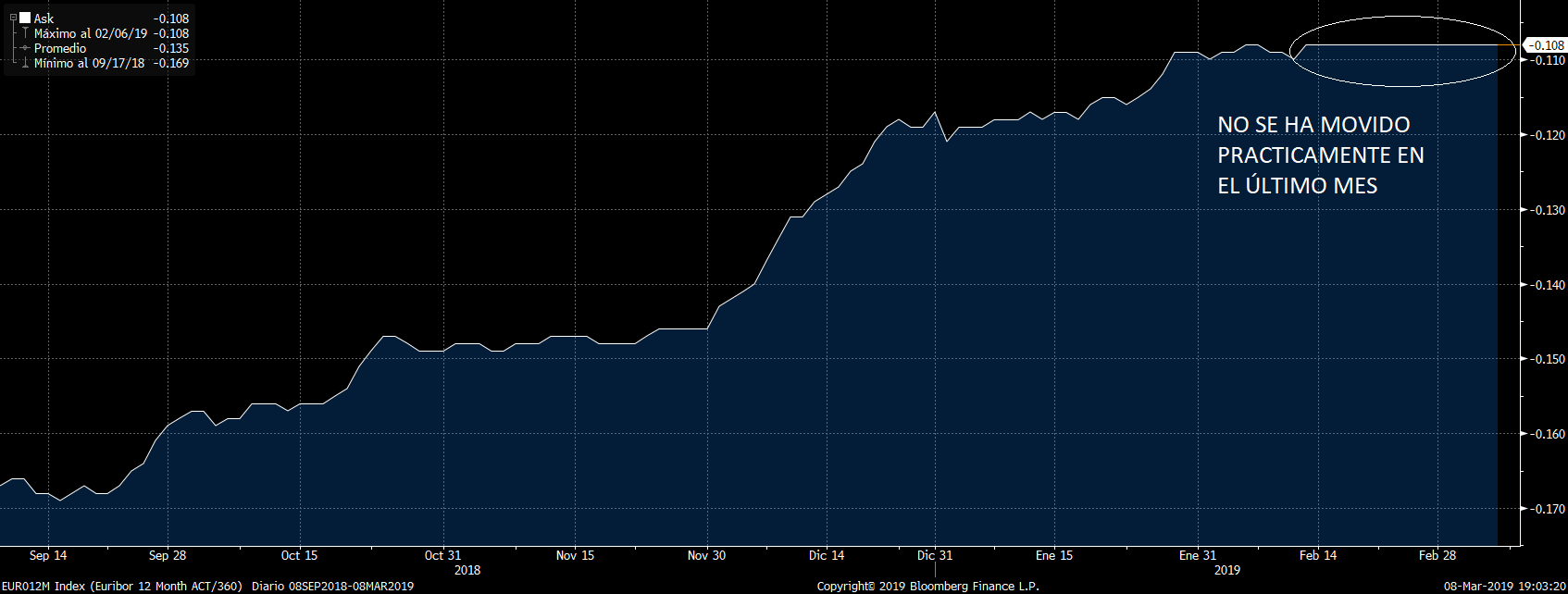

Aunque desde el pasado jueves día 7 de marzo ha pasado de delicada a heroica, ya que Ibercaja había apostado (y de manera fuerte) la mejora de su rentabilidad a una subida de tipos en 2019. Ahora, su gran esperanza la ha echado por tierra el presidente del BCE, Mario Draghi, al aplazar la subida de tipos debido a que el frenazo de la economía de la zona euro es mayor del esperado. Una decisión que tumbó en bolsa a todo el sector, especialmente a aquellas entidades cuyo volumen de negocio depende de la zona euro y son más sensibles al euríbor como: Bankia o Banco Sabadell (también la propia Ibercaja) que han perdido cerca de un 10% en dos días.

Ibercaja mantiene activos sensibles a la variación en los tipos de interés por más de 15.800 millones, prácticamente lo mismo que Liberbank y Unicaja juntos

La decisión del BCE afecta a las entidades a causa de que su decisión mueve la denominada curva de tipos, que no es más que la evolución del precio del dinero (su materia prima). Un banco se financia a corto plazo, toma prestado dinero en depósitos (pasivos), e invierte a largo plazo, da préstamos de hasta 40 años (activo), por lo que la forma de dicha curva tiene una gran importancia, ya que si se aplana de cara al futuro (como está ocurriendo) los resultados bancarios caen.

Ibercaja ha apostado con fuerza por una hipotética subida de tipos, de tal manera que sus activos sensibles a variaciones en los tipos de cambio entre tres meses y un año ascienden a 15.843 millones de euros. Se trata de una cifra excesiva que (a modo de ejemplo) es similar a la que suman entre Unicaja y Liberbank pese a que su volumen conjunto de activos totales es muy superior. Además, dicha es muy superior a la de pasivos afectados, suman casi 12.000 millones, lo que implica que la decisión del BCE podría hacer mucho daño al balance de la compañía.

Lo anterior, el apalancarse respecto a los tipos de interés para así crecer en ingresos, se consigue cuando se tiene una base muy amplia de créditos referenciados a ellos, en este caso el euríbor. La lógica es sencilla, ya que por ejemplo (de manera muy básica) una cartera de 100 euros a un tipo variable de 1 más euríbor (en el momento actual está en -0,1) generaría 0,90 euros, pero si sube la referencia a 0,1, los ingresos ascenderían a 1,1, lo que supone un aumento de los ingresos del 22%. Por el contrario, si la cartera está compuesta por un 50% variable y un 50% fijo (de 1 de interés para hacerlo más sencillo), una misma subida aumentaría los ingresos de 0,95 a 1,05, lo que supone una mejora en porcentaje del 10,5%, la mitad que en el caso anterior.

En el caso de Ibercaja, el 83,36% de las hipotecas que firmó en 2018 estaban referenciadas al euríbor, lo que denota su alta dependencia a dicho indicador. Es por ello, que en sus propias cuentas la firma maña señala que “el impacto en el margen de intereses de la Sociedad ante una subida de 200 puntos básicos en los tipos de interés es de 104,34 millones de euros, un 19,56 % sobre el margen de intereses de los próximos 12 meses”, una cifra que en el caso de otros competidores como Liberbank o Unicaja sería hasta tres veces más modesto.

MÁS PROBLEMAS DE FONDO PARA IBERCAJA

Una curva de tipos plana no solo supone un desafío para la banca a nivel de ingresos por sus créditos, sino que también le afecta por el lado de los costes. De hecho, las entidades españolas, más si cabe Ibercaja, han enterrado la rentabilidad que ofrecían por los depósitos de tal manera que ha aumentado el margen de clientes. Una situación que tiene su límite, no se puede pagar por debajo de cero, y provoca distorsiones como salidas de fondos, ya que las cuentas a la vista son más inestables que los depósitos a plazo.

Para remediar los problemas que puede suponer para la banca el alargar la subida de tipos, el BCE lo compensa con una inyección de liquidez para que las entidades puedan captar dinero sin un coste excesivo. El problema, otro más, es que los bancos no saben qué hacer con ese dinero que acaba aparcado en el propio banco central a un coste del 0,4%, lo que supone otra penalización tanto para el balance como para la cuenta de resultados. Por lo que al final tampoco es una solución.

Al final, el mayor temor de los expertos es que la economía europea se ‘japonalice’, esto es que que la economía entre en una devaluación crónica (los precios nunca suben) y los tipos permanezcan indefinidamente bajos como ya ocurrió en Japón (de ahí el nombre) hace décadas y que todavía continua. Una situación que sería catastrófica para el sector bancario, ya que durante la crisis nipona las entidades fueron las que más sufrieron a medida que los tipos seguían por los suelos y la morosidad se disparaba. Por ello, es vital reducir la morosidad al mínimo (recordemos que Ibercaja todavía lo tiene disparado en el 6,7%) en momentos de expansión, puesto que como demostró el país del sol naciente ni las inyecciones de liquidez ni las compras masivas de deuda solucionan los problemas de fondo.