Las semanas pasadas han sido convulsas dentro del operador de referencia en España. ¿Qué es lo que ha pasado realmente?

La realidad es que no ha pasado “nada”, aunque la percepción no ha sido esa.

Hace algunas fechas MERCA2 explicaba que al menos 2 despachos en nuestro país tenían mandato de seguir la deuda y la cotización de Telefónica “mes a mes”. El motivo evidente: el operador cotiza a un precio sensiblemente inferior a su valor razonable y eso hace que haya industriales y financieros, por diferentes motivos, interesados en su evolución. Esta situación ocurre desde al menos un año y medio.

Esos dos despachos (uno en Madrid y otro en Barcelona) no tienen nada que ver entre sí, igual que sus mandantes no son los mismos, y no tienen los mismos intereses. Durante el pasado mes de septiembre, coincidiendo con la caída de cotización de Telefónica, el despacho de Barcelona “se activó”. Esto quiere decir que empezó a seguir la cotización de la compañía y a remitir informes semanales, en vez de mensuales. Está situación duró dos meses, posiblemente porque la acción poco después empezó un rali alcista que, posiblemente hizo decaer el interés.

Semanas después, y con el interés dormido, llegó una filtración. Se trataba del interés del fondo Elliott y ellos tardaron poco en desmentirlo. Cualquiera que conozca el funcionamiento de los amigos de Elliott (sólo hay que preguntar a cualquier argentino), sabe que, generalmente, sus comunicados son poco o nada tranquilizadores. Igual que sus intenciones.

Otro tema aparte, aunque no viene al caso, sería averiguar por qué se mezcló en esa situación a dos exdirectivos de Telefónica que poco o nada tenían que ver en esa operación…

TELEFÓNICA HOY VALE MUCHO MÁS DE LO QUE CUESTA

Sea como fuere, es una evidencia que la empresa que preside José María Álvarez-Pallete está cotizando barata y que el valor de sus activos es sensiblemente superior al precio de mercado. En estos momentos Telefónica cotiza a 7,38 euros por acción, y no parece exagerado hablar de un valor objetivo mínimo de 8,5 a 9,5 euros para reflejar la realidad de la compañía. Incluso contando con el sector de telecomunicaciones penalizado.

Los comunicados de Elliott son tan poco tranquilizadores como sus intenciones.

Una cosa es el valor y otra el precio. Cuando el valor percibido es muy superior al precio de mercado llegan las amenazas. Hoy Telefónica vale bastante más que lo que cuesta, y más aún si lo valoramos desde la perspectiva del interés general en nuestro mercado.

Eso genera un riesgo evidente. Al riesgo habitual -y lícito- de posibles industriales que puedan ver en la telco española una posibilidad de crecer y expandirse, hay que añadir el de fondos buitres y oportunistas a los que, a estos precios, les sale rentable la cuenta de la vieja. Se trata de comprar, reducir drásticamente costes, trocear y después vender.

Ingentes beneficios y finalmente política de tierra quemada. Para estas operaciones el dinero no es problema. El fondo buitre da la cara y si la operación es rentable, otros fondos -en apariencia no tan buitres- no tienen reparo en financiarla. Son depredadores. Huelen la sangre y dejan tras sus operaciones un reguero de la misma. Sólo hay que ver la actuación de fondos que operan bajo estos planteamientos como el fondo Springwater (hoy llamado Investment Monitoring, posiblemente para hacer olvidar el desenlace de operaciones como las de Aernnova, Unipapel etc).

Es cierto que estamos en un escenario de libre mercado, pero no es menos cierto que la tendencia en los últimos años es la protección de compañías-país, es decir empresas clave cuyo efecto sede aporta valor al conjunto de los ciudadanos.

Telefónica cumple con esos requisitos a rajatabla. Casos como el de Endesa o Iberia no deberían volver a ocurrir. Y casi sucede de nuevo con Abertis -salvada in extremis, al menos el 50%, por la singular habilidad de Florentino Pérez-.

En España no hay muchas empresas industriales de gran tamaño. Si desbrozamos el Ibex y quitamos los bancos, apenas queda una decena de ellas. Que fueran adquiridas por un tercero, al margen de las intenciones que este tenga, sería de por sí dramático. Si encima las intenciones del comprador son trocear y vender, el escenario es apocalíptico.

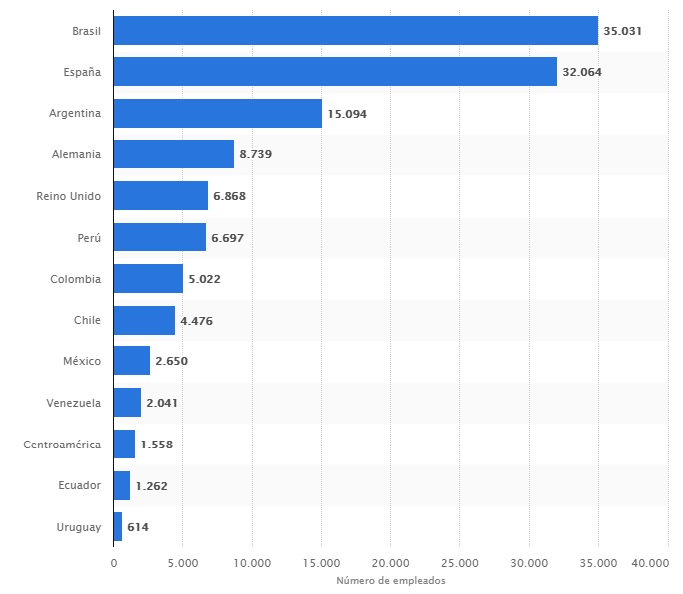

El siguiente gráfico muestra la generación de empleo de Telefónica en cada mercado en el que opera (datos 2017). No sería descabellado, en caso de una acción hostil, que más de la mitad de los 32.064 empleos en nuestro país se perdieran.

No parece exagerado decir que el precio por acción de Telefónica debería, para reflejar el valor de la compañía, cotizar entre los 8,5 y 9,5 Euros por acción

Por no centrarlo exclusivamente en términos de empleo. Telefónica aportó al PIB español en 2017 unos 15.074 millones de euros, equivalentes al 1,4% del PIB. Ese valor, real y percibido, si el legislador no toma medidas en caso de una operación hostil, se perdería.

Una empresa que aporta al país más 15.000 millones de euros al año, hoy “sólo” cuesta en bolsa 39.000 millones de euros. Tomar una participación de control de la misma, ni tan siquiera un 15% de esa cifra.

Esto nos debe llevar a algunas reflexiones. En 2005 se suprimió la acción de oro del Gobierno español y con ello el derecho de veto de operaciones corporativas sobre empresas privatizadas, como el caso de Telefónica, Iberia, Endesa, y Repsol.

Como en muchas otras cosas en este país, pasamos con un extraño movimiento pendular, del todo a la nada. De un mercado protegido por la acción de oro, a quedar a merced de los mercados, que, si te ven débil, te engullen. Sólo sería cuestión de tiempo que sucediera con todas estas compañías.

Es absurdo que una empresa que aportó al PIB español más de 15.000 millones en 2017 cueste en bolsa «sólo» 39.000 millones.

Esa decisión, en aquel momento exigida por Europa para permitir la libre competencia, nos ha costado Endesa (propiedad de los italianos de Enel), e Iberia (ya ni “el tato” se cree que es una compañía de capital mixto. Las fusiones nunca son entre iguales, e Iberia es una compañía mayoritariamente británica). No podemos permitirnos que nos cueste una sola empresa industrial más.

NO SE PUEDEN PONER PUERTAS AL CAMPO, PERO SI EVITAR QUE PISEN LAS FLORES DEL JARDÍN

El liberalismo económico en términos absolutos está muy bien en los libros de texto, pero es poco práctico y peligroso especialmente para un país de tamaño medio. En mercados como el nuestro debemos tener mecanismos de protección por parte del legislador, o acabaremos sin empresas industriales, y eso supone una ruina en términos de servicio, empleo y fiscales para el país. No sólo eso, los mercados de mayor tamaño, aquellos que tienen facilidad para levantar el dinero necesario, no creen en el liberalismo económico que exigen. Si una compañía española va a China -que se lo pregunten a Telefónica- tendrá que salir de ese mercado ya que las autoridades locales acabarán por asfixiar al intruso español. En mercados como Estados Unidos, es suicida intentar entrar sin el beneplácito del gobierno americano.

Sin embargo, en España no se aplican principios de reciprocidad. Da miedo pensar que en mercados que no aceptarían empresas españolas, el Gobierno no intervendría si la situación es a la inversa.

La Unión Europea prepara una nueva Acción de Oro para protegerse de estas operaciones hostiles

Así hemos pasado por rocambolescas situaciones como el momento en el que hace años Abertis intentó comprar Atlantia, y se encontró con una ferrea oposición del gobierno italiano, que terminó por abortar la operación. Sin embargo, Atlantia ha intentado hacerse con Abertis -y finalmente se ha hecho con el 50%-, sin mecanismos claros de reciprocidad y de defensa. ¡Vamos, que somos una banda!

Urge exigir un pacto de Estado a los principales partidos para garantizar el “efecto sede” de empresas que son trascendentes estratégica e industrialmente. Y que por lo tanto aportan valor al país. Al contrario que hace años, hoy la Unión Europea, es sensible a este problema y no pregona como hace años el liberalismo extremo, sino que muy al contrario prepara una nueva acción de oro para defender sectores estratégicos de compras hostiles. Mientras este nuevo mecanismo llega, impidamos que se nos cuelen antes de tiempo por la ventana.