Octubre de 2007, días de gloria para Telefónica. Era una de las principales telcos del mundo. Su valor ascendía a 107.000 millones de euros. La acción de Telefónica valía 22,40 euros. Era una empresa que iba como un tiro, motivo de orgullo para millones de españoles y de envidia para nuestros socios europeos.

No parece que haya sido una década gloriosa para la compañía. El pasado viernes los títulos de la empresa española se vendieron a 6,68 euros, o lo que es lo mismo, el valor compañía ascendía a 33.693 millones de euros. Por increíble que parezca, hablamos de 72.307 millones de euros menos apenas una década después. Una destrucción de valor sin precedentes en nuestro mercado. Un capital que se han evaporado de la empresa, y en gran medida, del país.

En ocasiones vemos como nos justifican la situación como una destrucción de valor sectorial. Si bien es cierto que los operadores de telecomunicaciones no están de moda, no es menos cierto que ninguno en nuestro entorno ha destruido tan increíblemente valor en la última década.

Lo que no son cuentas son cuentos: Telefónica vale 72.307 millones menos que hace un década

Pongamos de ejemplo a telcos de nuestro entorno: Vodafone, Orange y Deutsche Telekom y veamos qué ha pasado desde el punto álgido de Telefónica, el 17 de octubre del 2007.

En esa fecha Vodafone cotizaba a 175 libras en Londres. Hoy lo hace a 167. Diez años después ha perdido algo de valor, pero desde luego no un 70% como Telefónica. Hoy, Vodafone vale 45.000 millones de euros. 10.000 más que su competidor español.

Orange cotizaba a 23 euros, y hoy lo hace a 13. Ha perdido una parte muy importante de su valor, sin llegar al 50%, ni mucho menos a extremos como Telefónica. Hoy vale 36.000 millones en bolsa. Por encima de la telco española.

Deustche Telekom, valía 13 euros la acción en 2007. Hoy cotiza en los mercados a 13,80 euros. No sólo no ha perdido valor, sino que lo ha ganado -mínimamente-. Hoy la empresa tiene una capitalización de 65.500 millones de euros, próxima a duplicar a Telefónica.

Los números hablan por si solos. Tenemos ejemplos de empresas que han ganado valor, han perdido algo, o han perdido bastante. No hay un patrón sectorial. Pero en ningún caso se han desplomado al abismo como Telefónica. Es excepcional. En conclusión, si bien no son días de gloria, no se puede hablar de un mal sistémico en las telcos europeas. Unas lo han hecho mejor que otras. Ninguna como Telefónica.

EL GRAN PROBLEMA DE TELEFÓNICA NO ES BRASIL, NI ARGENTINA, NI QUE SEA REBELDE PORQUE EL MUNDO LA HIZO ASÍ… ES UN PROBLEMA FINANCIERO (ENORME)

Hace unos días José María Álvarez Pallete dió una conferencia en Bilbao (y cada vez que habla últimamente, sube el pan…). En ella abordó los “grandes retos digitales” que nos esperan (sic) y habló del momento de la acción.

A mi me sorprendió que dijera que el valor de Telefónica es “incomparable” con el de hace cinco años y que «poco a poco esto cristalizará, porque somos una empresa tenaz que mira al largo plazo».

Desde mi punto de vista esto es tirar balones fuera. Es cierto que el valor es incomparable con hace 5 años, ¡pero coño, para mal!

Un inversor que invirtió tal día como hoy hace 5 años 100.000 euros en matildas, tiene en el banco hoy, en primer lugar, un cabreo de mil demonios, y en segundo lugar unos 59.000 euros aproximadamente. Ha perdido el 41% de su inversión.

Los activos, las finanzas etc. de la empresa pueden ser mejores que hace cinco años -entiendo que a eso se refería el presidente-, pero el valor, no lo marca el gestor, lo marca el mercado. Eso es lo único que vale. Todas las empresas que se desploman lo hacen pensando que el mundo no las hace justicia y que su valor es mayor, o que es mala suerte sectorial y los inversores no les valoran adecuadamente.

Y luego el otro argumento externo, la exposición a otros mercados.

Cuando una empresa grande como la española, que tiene filiales por todo el mundo pincha en sus resultados o en su cotización, siempre se habla del efecto divisa. Que sea una manera de excusar el comportamiento del balance o de la cotización no quiere decir que sea correcto hacerlo.

Jamás vi a un presidente del Ibex en los momentos de máxima euforia persuadir a sus accionistas de un exceso de optimismo, explicándoles que las cuentas se veían beneficiadas por el buen comportamiento de un mercado exterior.

Un inversor que invirtió hace 5 años 100.000 euros en matildas, tiene en el banco hoy un cabreo de mil demonios, y unos 59.000 euros

Si tienes una multinacional, los mercados exteriores unas veces te dan y otras te quitan. No puede ser que cuando te dan sea un “éxito de gestión” y cuando te quiten una “situación coyuntural sobre la que no tenemos control”. Brasil hoy penaliza a Telefónica igual que otras veces la benefició.

Pero el “efecto divisa” no es en ningún caso el problema. El sumatorio es cero. Perjudica los ingresos, pero también es un chollo para la deuda de la compañía, ya que Telefónica en Brasil, como es lógico, está endeudada en reales, no en euros. Es decir, pese a haber menos aportación de volumen de ese mercado, no es un drama, la deuda allí se mueve en paralelo a la baja, es decir, ¡el resultado neto es cero, a no ser que te hayas endeudado en tu moneda local!

Una multinacional como Telefónica siempre tendrá mercados que sumen y vayan como un tiro y otros que lastren. E incluso algunos que ya ni entren en el balance como Venezuela. Se llama globalización, y no justifica la caída del valor.

El inversor valora si el rumbo de la compañía a corto y medio plazo la lleva a aumentar su valor, y eso es lo que cotiza en bolsa, y por eso muchos accionistas han salido del valor. Las justificaciones de que la empresa “valemos más y no lo está sabiendo ver el mercado”, o “estamos penalizados por los problemas en Argentina y Brasil”, son parciales.

Lo que cotiza en los mercados no es la foto de que vale hoy la empresa sino de hacia dónde va y si esto es creíble (o no). En ocasiones, como ocurre en Naturgy (antes Gas Natural) es una cuestión de ánimo. La empresa no vale más que hace 3 meses, los activos son casi los mismos. Simple y llanamente se cotiza un estado de ánimo; que parece que va a ir para arriba a corto y medio plazo. Se cotiza que hay un plan para aumentar el valor.

EL DRAMA DE LAS OBLIGACIONES FINANCIERAS

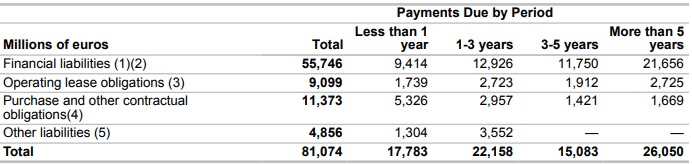

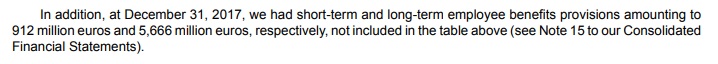

El siguiente gráfico es el modelo 20 F de la empresa española que se remitió a la SEC a en Febrero de 2018. El 20 F es la Biblia para una empresa. Si hay algo inexacto o no se reporta todo correctamente, las repercusiones, incluso personales son de tal gravedad, que aquí los artificios contables serían una temeridad.

En el 20 F se ve como la empresa tenía obligaciones de pago brutas por más de 81.000 millones de euros. Esto incluye la deuda financiera, compras de obligación contractual, alquileres de obligado cumplimiento etc.

Ese es el auténtico drama financiero, pero también ha sido una oportunidad, es decir, el único motivo por el que se ha protegido la españolidad. Hoy comprar Telefónica te hace expandirte de golpe por el continente americano, y eso es atractivo a las principales empresas del mundo, pero también te hace heredar unas obligaciones de pago de ciencia ficción.

Telefónica declara 6.512 millones de euros provisionados para empleados

Para revertir esta foto, la empresa simple y llanamente que tiene que buscar como sea y de forma rápida nuevas vías de ingresos en los mercados donde opera.

Ya que el mayor activo de Telefónica es la propiedad de las redes, debe dejarse de artificios y sacarlas mucho más jugo. De forma urgente.

EL PELIGRO: UNA OPA QUE NO SERÁ INMINENTE

Las buenas noticias es que, pese a que el valor de la acción está por los suelos no parece haber en marcha ninguna operación inminente para comprarla.

Desde hace años hay al menos 2 despachos en Madrid que siguen al día la deuda y la cotización de Telefónica para dos clientes internacionales. MERCA2 ha podido hablar con uno de esos despachos que, exigiendo anonimato, nos confirma que llevan “años haciendo seguimiento para su cliente”, se trata de una empresa de telecomunicaciones no europea que exigen no identificar, pero añaden que “por ahora no hay movimientos ni novedad destacada estos últimos meses”.

Pese a eso a nadie se le escapa que, en estos rangos de valoración, con perspectiva -según algunos analistas- de caída hasta niveles de 6,2- 6,0 euros por acción, se podría reactivar en cualquier momento.

De esta manera se confirma que no hay nada en marcha ahora mismo, pero nadie duda que si el precio se mantiene en el rango actual durante muchos meses “algo terminará sucediendo”.

Hace menos de un año yo me preguntaba si dejaría Telefónica de ser española en 2018.

Las buenas noticias es que no será así, pese al desplome sufrido.

La mala, que pocos ya apuestan que aguante hasta 2020 en las valoraciones actuales.

Los principales candidatos hostiles son los americanos y chinos. La opción defensiva, la europea, que se ha planteado varias veces, incluso al más alto nivel político. Rajoy y Merkel lo hablaron varias veces. Y Merkel en la telco alemana manda mucho. Llegado el momento nos hablarán del tema del “campeón europeo”.

Una fusión ¿entre iguales? Con Deutsche Telekom hace años hubiera sido entre iguales, ahora los alemanes valen casi el doble que nuestra empresa, aun así, llegado el momento nos querrán contar la milonga paritaria. Jamás he visto una fusión empresarial entre iguales. Siempre hay un ganador. Al perdedor, en ocasiones, le venden la burra dejándole poner unos años a el presidente o dejando la sede en su país. Lo veremos venir. Al tiempo.

Tengo un buen amigo que trabaja en un banco, que me hablaba el otro día del Ibex 5. Pensé que era un error, o que había oído mal; ¡obviamente es el Ibex 35! Pero no, no había error alguno. Me explicó que, para él, nuestro índice de referencia se circunscribe a las 5 mayores empresas españolas. Estas son las que tienen algo que pintar en Europa y en el mundo. La verdad, es que tiene más razón que un santo. Poco tiene que ver nuestra empresa número uno, Inditex que vale 82.000 millones de euros, con DIA que vale unos 1.100 millones.

Bien, pues hoy Telefónica, que fue durante muchos años la empresa más grande del país, y que José María Álvarez Pallete heredó en el top3, ya ni siquiera está en el IBEX 5. Amadeus la ha superado.

Hay 6, tal vez 9, pero me temo que no 12 meses de tiempo para que el TEDAX José María Álvarez Pallete, desactive la bomba de relojería en la que se está convirtiendo la que otrora fue nuestra empresa franquicia.

Hoy es necesario un plan que ilusione a empleados, accionistas, mercados e inversores. El tiempo corre. Si logran enderezar el rumbo ¡genial!. Pero si no es así, y el actual equipo no es capaz, en un gesto de generosidad, tendrá que dejar paso otros que lo intenten.

Me dicen los que le conocen que está preocupado y responsabilizado, y que reaccionará. La mejor de las suertes, ya que su éxito será el nuestro. Debe urgentemente presentar un plan creíble, que requerirá medidas intrépidas, pero de esas opciones hablaremos otro día.