El Tribunal de Cuentas no se atreve a aventurar una cifra concreta del dinero que va a costar el rescate al sistema financiero. Así lo dice en su último informe sobre las ayudas públicas otorgadas a las cajas, en el que concluye que cerca de la mitad del dinero invertido no se ha recuperado, y no descarta que pueda perderse todavía más. «Hay operaciones posteriores a diciembre de 2015 -cuando se cierra el análisis- que pueden provocar un aumento o una disminución del citado importe».

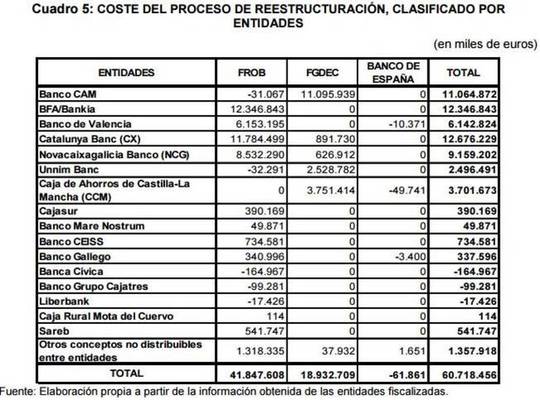

Hasta el momento, y según sus cuentas, «el coste acumulado de los recursos públicos asicende a 60.718 millones de euros»; aunque se han invertido 122.000 millones desde 2009 cuando hubo que rescatar a Caja Castilla-La Mancha (CCM).Es decir, que -a falta de ajustes-se ha perdido cerca de la mitad, si no más. A partir de ahí el informe del Tribunal es demoledor. Un reguero de dinero público destinado hacia distintas entidades. La CAM copa el podio con ayudas por valor de 26.300 millones, seguida de Bankia con 22.426 millones y Banco de Valencia (19.019 millones)…. Y buena parte de él no se recuperará jamás, tal y como se puede ver en la tabla adjunta.

Bronca al FROB

Si el panorama de pérdidas a las que nos enfrentamos con las cajas es desolador, la cosa no mejora mucho si miramos al Fondo de Reestructuración Ordenada Bancaria (FROB). El Tribunal de Cuentas recuerda que los pasivos ascienden a 18.161 millones de euros; mientras que los activos son de 16.597 millones (De los que 11.187 millones corresponden a deterioros de Bankia y BMN). Aunque asumen que ha existido buena fe en la actuación de la Comisión Rectora, sí que destaca que «en ciertos procesos de reestructuración, resolución y venta no detallaron, como habría sido procedente, todas las garantías que acabaron siendo formalizadas en los contratos de venta». Es lo que ocurrió, por ejemplo, en los casos de de Novacaixagalicia Banco (NCG), Catalunya Banc (CX), Banco de Valencia y Banco Gallego».

Lo mismo ocurrió con la venta de otras entidades. Es el caso del Banco de Valencia. Y también duda del tipo de interés al que se calculó para el coste de financiación de las ayudas a Bankia, CX, NCG, Unnim, Banca Cívica, BMN y CEISS «porque la contabilidad analítica del FROB en aquel entonces presentaba notables insuficiencias».

El FROB pidió un crédito de 3.000 millones que jamás se empleó y ha costado 33 millones de euros

Además, critica los procesos de adjudicación ni venta de las distintas entidades. Sobre todo, porque considera que la falta de procedimiento reglado del FROB -excepto en NCG y Catalunya Banc) sobre este tema, «evitó definir los trámites que debía realizar para fundamentar sus decisiones», explica. De hecho, considera que «todo se fundamentó -en parte de los casos- en una documentación con un deficiente valor acreditativo. Además, no determinó los criterios financieros, fiscales y de oportunidad que debían emplearse a la hora de valorar, ordenar y seleccionar» los distintos instrumentos que se utilizaron para apoyar los instrumentos y programas de venta. Es decir, que deja entrever que hubo cierta arbitrariedad en la toma de decisiones.

Pero sin duda, una de las mayores críticas que hace al FROB radica en el préstamos solicitado a un sindicato bancario para prevenir situaciones de contingencia. Una línea autorizada «por unanimidad por la Junta Rectora» por valor de 3.000 millones de euros de la que «no llegó a realizar disposición alguna de fondos». Sin embargo, los bancos cobraron su dinero y se llevaron -por nada- 33 millones de euros. Incluso pone en duda que «negociara la reducción de las comisiones de apertura y disponibilidad; ni de que analizara la posibilidad de cancelar anticipadamente el préstamo sin coste alguno».