La presidencia de Francisco González en BBVA ha sido una gran noticia para sus accionistas. Irónicamente, claro. En realidad, alguien que invirtiera en el banco a la llegada del lucense allá por el 2000 vería como su inversión, casi 20 años después, vale prácticamente lo mismo –si tiene suerte–. Además, vería que para mantener el mismo porcentaje de acciones el dinero que año a año le han pagado vía dividendos, se lo ha pedido el banco para ampliaciones de capital.

La gran gestión llevada a cabo por el presidente, la de no generar nada de valor, sólo le ha costado al accionista algo más de 450 millones de euros. Cerca de 150 millones en forma de salarios, ya en 2003 González cobraba un 55% más que su homólogo Emilio Botín. Una cantidad similar o superior destinada íntegramente para la jubilación y pensión del presidente. Por último, cerca de 100 millones en pagos por despidos para fortalecerse en el ‘Trono de Hierro’. En especial, cuando se deshizo de Ignacio Goirigolzarri y Ángel Cano.

González cobraba un 55% más que su homólogo Emilio Botín como presidente del BBVA

La llegada de González a la presidencia de BBVA es todavía, a día de hoy, una anomalía en entre los grandes bancos españoles. Existen varias hipótesis, una de ellas podría ser suerte, o suerte de conocer a las personas indicadas, el caso es que en menos de 9 años como corredor de Bolsa, se erigió como presidente de la antigua entidad pública Argentaria.

Obviamente, podría ser el buen hacer, pero debería haber sido apoteósico si se compara con el resto: Emilio Botín ingresó en Banco Santander en 1958, y no fue hasta 1986 que se convierte en presidente. Josep Oliu, que entre otros méritos es Doctor en Economía por la Universidad de Minnesota y Catedrático en Teoría Económica por la Universidad de Oviedo, tardó más de 13 años, desde que llego al banco, en convertirse en presidente. Por su parte, Isidre Fainé entró en banca de inversión en 1964 y antes de convertirse en presidente, en 2007, había transitado por entre 5 y 7 puestos en la entidad. Por no hablar de Goirigolzarri, su número dos durante mucho tiempo, que lleva trabajando en banca desde 1977, hasta en 2012 que fue nombrado presidente de Bankia.

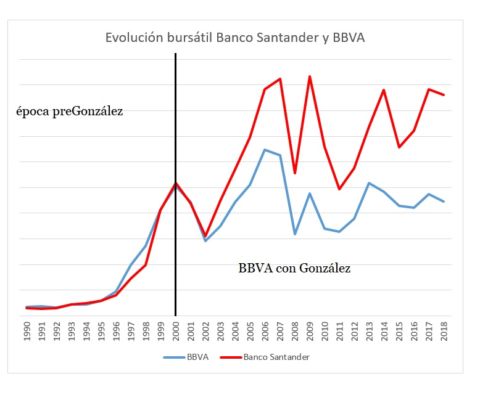

Sea una u otra la razón, al final lo importante es el resultado obtenido por la gestión. Éste es quizás el punto más abochornante para González, la comparación de la rentabilidad de cada uno de ellos al frente de sus respectivas entidades. Los primeros pasos al frente del nuevo BBVA, nacido de la fusión de Banco Bilbao Vizcaya y Argentaria, se dan en 1999 y es en el año 2000 cuando comienzan a cotizar las primeras acciones. En ese primer año la capitalización de BBVA alcanza los 50.624 millones de euros, en 2001 cae a los 44.422 millones –por la caída bursátil de las puntocom–. El último market cap tomado, el del 17 de mayo, es de 44.141 millones.

La rentabilidad del BBVA, respecto a su primer año cotizando como tal, es de una caída cercana al 12%. Si se añade un año más, para no coincidir con la burbuja, la rentabilidad es del 0%. Por el contrario, sus competidores acumulan desde aquellos años: Banco Santander un crecimiento por encima del 80%, Bankinter supera el 190% y Banco Sabadell –datos desde 2001– se ha disparado 250%.

Se podría pensar que los datos así en bruto, cotización contra cotización, no terminan de reflejar bien la realidad. De hecho, existen más matices como por ejemplo el pago de dividendos. Al fin y al cabo, es dinero que se ha ido devolviendo a los accionistas que ha debido amortizar su inversión. El problema es que no es así. La suma de dividendos pagados por BBVA, superior a los 22.000 millones, apenas sirve para sufragar las ampliaciones de capital que ha acometido la entidad. Por lo que el valor se ha reducido a cero.

Lo anterior queda más claro cuando se compara con lo que ha ocurrido con el Banco Santander desde entonces. La entidad cántabra ha pasado de una capitalización de 43.844 millones, en 2001, a los 86.150 millones. La creación de valor parece clara, pero si se descuentan los más de 50.000 millones de ampliaciones de capital, el resultado sería negativo. En este punto entra el pago de dividendos, en el caso de Santander por encima de los 36.000 millones. Finalmente, el volumen total creado es positivo, en torno a los 30.000 millones, un 68% más. En el caso del BBVA, si se toma de nuevo el año 2001, la creación de valor es inexistente puesto que la cotización no se ha movido y la diferencia dividendos cobros por ampliaciones es similar.

El problema final de todo lo anterior, no es obtener una rentabilidad cero o ‘al menos no perder’. En realidad, el inversor ha tenido un coste real que se conoce como ‘coste de oportunidad’. Dicho coste viene a explicar el dinero que ha ‘dejado de ganar’ cualquier accionista del BBVA por tener 20 años su dinero en el banco sin rentarle. Como ejemplo, sin en lugar de invertir en acciones de BBVA el inversor lo hubiera dejado a plazo fijo, durante 20 años a un simple 2%, al final de dicho periodo sus acciones valdrían 100.000 y en el depósito tendría 148.000 euros. La diferencia es abismal y explica lo que supone el coste de oportunidad.

BBVA ES MUCHO MÁS PEQUEÑO, AUNQUE PAREZCA LA CONTRARIO

Lo ocurrido con BBVA ya lo resumió a la perfección siglos atrás el célebre Abraham Linconln: “puedes engañar a todo el mundo algún tiempo. Puedes engañar a algunos todo el tiempo. Pero no puedes engañar a todo el mundo todo el tiempo”. La evolución bursátil en cortos periodos de tiempo suele ser inestable, incluso a veces incomprensible. Aunque en el largo plazo suele ser una de las valoraciones más precisas que existen, no se puede engañar al mercado siempre.

BBVA es el ejemplo, aunque se vea a la entidad como más grande que hace dos décadas, en realidad se ha quedado pequeña. El día que debutó en Bolsa, como BBVA, era el primer banco de España (por delante de Santander Central Hispano) y el segundo más grande Europa. El segundo valor del Ibex, por detrás de Telefónica. En la actualidad, es el segundo banco de España, cada vez con menos margen sobre el tercero. El tercer valor del Ibex, casi igualado con el cuarto y cerca del quinto.

La evolución en cuanto a activos, la verdadera vara de medir de un banco, también es una mala noticia en BBVA. Antes de llegar Francisco González, BBVA estaba a la par con Banco Santander, en la actualidad es casi el doble a favor de la firma cántabra.

En el año 2000, el BBVA tenía diez veces más de activos totales que el Banco Sabadell, en el año 2016 esa diferencia ascendió a poco más de tres veces. La comparativa de mejora de activos totales en la época González deja en muy mal lugar, de nuevo, al BBVA frente al resto: mientras que el Santander ha multiplicado por cinco sus activos totales este siglo y Banco Sabadell lo ha hecho casi por once, el BBVA solo se ha doblado.