El refugio ante la subida de tipos tiene varios caminos y tanto para los que tienen una hipoteca como para los que van a pedir una, apostar por el modelo mixto es una de las opciones que más cuerpo va a tomar en 2023, entre otras cosas porque los tipos van a subir y porque hay muchos ciudadanos que no se quieren olvidar de tener al menos una parte de la hipoteca con tipo variable. En este camino, el mercado se va a adentrar en una dura competencia. MERCA2 analiza las mejores propuestas que hay y que van desde Evo Banco a Banco Santander.

EVO BANCO EXPLICA EL FUNCIONAMIENTO

“Elegir una hipoteca mixta es elegir un poco de cada hipoteca. Pues el tipo de interés fijo de los primeros años suele ser más bajo que el de la hipoteca fija, eso sí, después, el diferencial podría ser mayor que una hipoteca de tipo variable”. Así explican en Evo Banco cómo funciona este tipo de hipoteca en el que ofrecen la hipoteca mixta más barata del mercado.

Con bonificaciones, “15 primeros años 2,15% TIN y el resto de los años desde Euríbor +0,75% TIN con una TAE variable del 2,86%”. Para los que la pidan sin bonificar, los 15 primeros años pagan 2,55% TIN y el resto de años abonará un interés consistente en Euribor +1,15% TIN, con un TAE variable del 3,04%.

evo banco tiene una hipoteca mixta muy competitiva

Evo pone como ejemplo un préstamo basado en el Euríbor a un año -publicado en enero de 2023 en el BOE correspondiente al mes de diciembre de 2022 (3,018%). Es un supuesto de préstamos con garantía hipotecaria sobre una finca, importe de hipoteca 150.000€, plazo 25 años y se aplica un gasto de tasación de 368€.

En el primer caso, la TAE variable tiene menos interés en función de cumplir una serie de requisitos. En el primer ejemplo, el préstamo sale por algo más de 60.000 euros. “TAE Variable 2,86% para Hipoteca Inteligente a tipo fijo 15 años resto tipo variable, aplicando las bonificaciones (por domiciliación de nómina, o prestación por desempleo o pensión, por un importe igual o superior a 600€/mes 0,10%, contratación de un seguro del hogar anual EVO 0,10%, contratando un seguro de vida EVO 0,20%), con tipo de interés nominal de los quince primeros años de 2,15% con cuotas mensuales de 646,79€, tipo de interés nominal posterior 3,768% (Euribor + 0,75%), con cuotas mensuales de 698,85€, generando un total de 300 cuotas mensuales y un importe total adeudado de 210.199,20€. Intereses: 50.284,20€. Coste total del crédito: 60.199,20€.

TAE MÁS ALTA

En el segundo caso presentado por EVO, la TAE Variable es más cara. “TAE 3,04% para Hipoteca Inteligente a tipo fijo 15 años resto tipo variable, en caso de no obtener ninguna bonificación (por domiciliación de nómina, o prestación por desempleo o pensión, por un importe igual o superior a 600€/mes 0,10%, contratación de un seguro del hogar anual EVO 0,10%, contratando un seguro de vida EVO 0,20%), con tipo de interés nominal de los quince primeros años de 2,55% con cuotas mensuales de 676,71€, tipo de interés nominal posterior 4,168% (Euribor + 1,15%), con cuotas mensuales de 730,76€, generando un total de 300 cuotas mensuales y un importe total adeudado de 214.541,59€. Intereses: 59.499,00€. Coste total del crédito: 64.541,50€”.

EL CASO DE OPENBANK

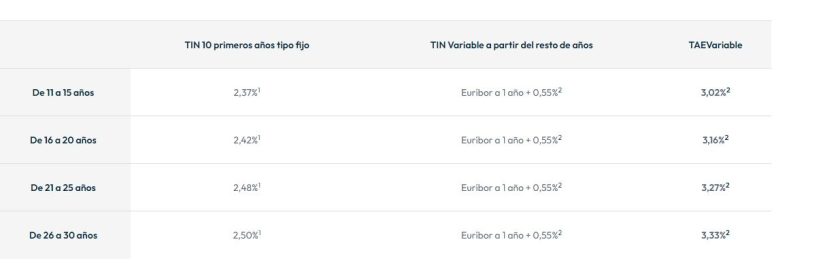

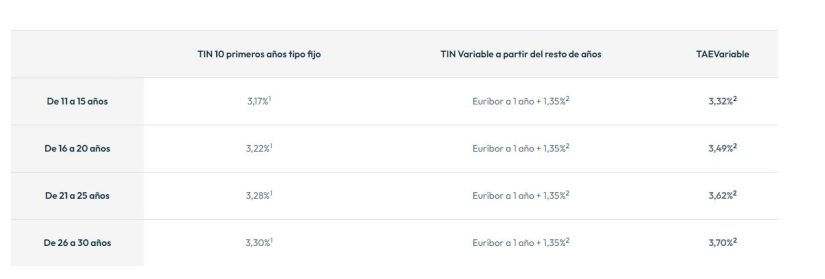

En el caso de Openbank, Cumpliendo condiciones de bonificación, tienen una hipoteca “Open”, desde el 2,37% TIN los 10 primeros años y resto de años desde Euríbor a 1 año + 0,55%, siendo la TAE variable el 3,02%.

Sin cumplir condiciones de bonificación, “desde el 3,17% TIN los 10 primeros años y resto de años desde Euríbor a 1 año + 1,35%. TAE variable: 3,32”. “El interés aplicable varía en función del importe y plazo que elijas”, recalca el banco”.

La TAE tiene, con y sin bonificaciones, comisión por amortización total: 2% del capital rembolsado anticipadamente cuando se trate de un reembolso total y este se produzca durante los 10 primeros años de la vida del préstamo. No obstante, será el 0%, es decir, sin coste, cuando el reembolso total se produzca durante el resto de años de la vida del préstamo.

La entidad recuerda que “podrás obtener una bonificación de hasta 0,80 % sobre el tipo fijo inicial si contratan productos

La entidad recuerda que “podrás obtener una bonificación de hasta 0,80 % sobre el tipo fijo inicial sin bonificación siempre que contrates los siguientes productos y servicios. Su contratación no es obligatoria, pero sí puede ayudar a que pagues menos por tu hipoteca domiciliar ingresos o contratar seguros. «Si la hipoteca es para vivienda habitual, deberás domiciliar una nómina, pensión o cualquier otro tipo de prestación de carácter público por importe igual o superior a 900 € en el caso de un titular y por importe igual o superior a 1.800 € en el caso de dos titulares».

SEGUNDA VIVIENDA

La segunda residencia también se contempla. «si la hipoteca es para segunda vivienda o eres autónomo, deberás domiciliar la nómina, pensión, cualquier otro tipo de prestación periódica percibida por transferencia en concepto retributivo, o realizar cada mes un ingreso en Openbank desde una cuenta de otra entidad. Para un único titular, debe ser igual o superior a 900 € mensuales. Si son dos o más titulares, el importe mínimo es de 1.800 € mensuales». La bonificación por este concepto será de 0,30%.

OPENBANK BONIFICA LOS TIPOS EN FUNCIÓN DE LOS PRODUCTOS CONTRATADOS

Si se contrata el seguro de hogar comercializado por Openbank se obtiene 0,10% de bonificación en el tipo de interés y otro 0,10% si se adquiere e seguro de vida comercializado por el banco. «Si aseguras el 100 % del capital financiado, obtendrás una bonificación del 0,10 % en el tipo de interés.

También se bonifica la contratación del servicio de suministro eléctrico y del servicio de suministro de gas con Repsol en la casa hipotecada. «Te permitirá reducir tu tipo de interés un 0,05 % por cada suministro contratado», indican.

Además, «cada uno de los titulares de la hipoteca debe contratar o tener vigente una tarjeta de crédito con Openbank y utilizarla al menos una vez al mes, dentro de cada periodo mensual de liquidación de la tarjeta. Con ello tendrás una bonificación del 0,10 %».

En cuanto a otros productos, «realizar suscripciones, aportaciones o traspasos externos en Fondos de Inversión o Planes de Pensiones comercializados por Openbank por un importe mínimo de 600 € netos anuales, o que las aportaciones acumuladas sumen un mínimo de 600 euros netos por cada año en curso de la hipoteca, supondrá una bonificación del 0,10 % en el precio de tu hipoteca.

BANCO SANTANDER Y SU OFERTA

«La hipoteca mixta bonificada es una combinación de las características de una hipoteca fija y una variable. Durante los primeros 9 años y medio, pagarás una cuota conocida, definida desde el inicio; mientras que, para el resto de los años, la cuota varía de acuerdo al Euríbor». Así se refiere a este producto Banco Santander en su web.

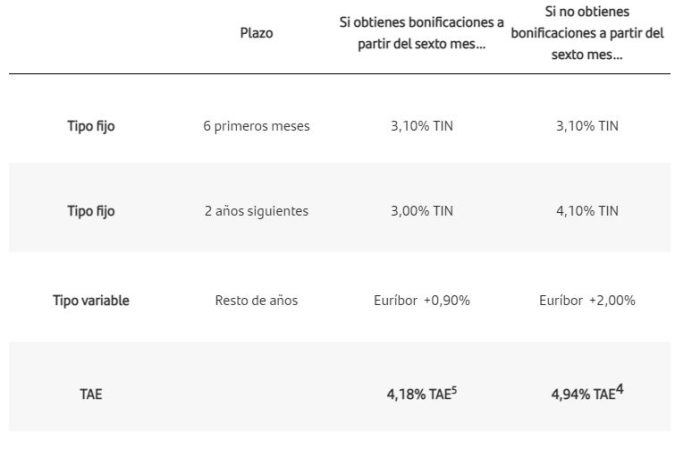

El TIN los seis primer meses está en el 4,40% y luego, si hay bonificación o no, pasa al 4,30% TIN durante los nueve años siguientes, un tipo que sube hasta el 5,40% TIN si no hay bonificación. El resto de años, Euríbor+0,80%, en caso de bonificaciones y Euríbor+ 1,90%, si no hay bonificaciones.

Además, el banco, para acortar el tramo fijo de la hipoteca mixta, ofrece «la Hipoteca Mixta Plus Bonificada, una combinación de las características de una hipoteca fija y una variable en la que durante los primeros 2 años y medio, pagarás una cuota conocida, definida desde el inicio; mientras que, para el resto de los años, la cuota variará de acuerdo al Euríbor».

La bonificación por este concepto será de 0,50% sobre el tipo de interés nominal en vigor, independientemente de los productos o servicios que el prestatario, o los prestatarios si son varios, puedan tener contratados.

Para acceder al tipo de interés bonificado a partir del séptimo mes podrás elegir los productos o servicios hasta una bonificación máxima del 1,10%: domiciliar una nómina o prestación por desempleo, o Pensión, o Pago Seguridad Social Autónomo o, Ayudas de la PAC. “Bonificación de 0,50% aplicable si alguno de los prestatarios tiene domiciliada una nómina de al menos 600 €/mes, o si alguno de los prestatarios tiene domiciliada una pensión o prestación por desempleo de al menos 300€/mes, o si el pago de la Seguridad Social Autónomos domiciliada de uno de los prestatarios es de al menos 175€/mes o si alguno de los prestatarios tiene domiciliadas las ayudas de la PAC sea cual sea el importe percibido.

Mientras, la bonificación será del 0,05% si se utiliza 6 veces tarjetas de crédito Santander en los tres meses anteriores a la revisión del tipo de interés.

En el caso de los seguros hay que tener contratado y en vigor cualesquiera de estos seguros: seguro de Vida Riesgo, seguro de Hogar de Santander Generales Seguros y Reaseguros, S.A. o Seguros de Accidentes o Incapacidad Temporal de Autónomos de Santander Generales Seguros y Reaseguros, S.A., comercializados todos ellos por Santander Mediación Operador de Banca-Seguros. La bonificación será del 0,10% por cada 100€ de prima anual, de forma individual por cada uno de los seguros contratados pertenecientes a la gama anterior indicada (no se suman primas). Con una bonificación máxima de 1%.

Si además aportas un certificado de eficiencia en los términos que se indicarán a continuación, podrás sumar a tu bonificación 0,10% más, pudiendo llegar a un total de bonificación del 1,10%.

LO QUE OFRECE BANKINTER

En el caso de Bankinter va desde un TIN anual del tramo fijo al 3,30% para 10 años, con un tramo variable, Euribor +0,75% y una TAE del 4,06% si cumple condiciones para la bonificación a un TIN fijo a 15 años del 3,40% al 0,75% y TAE del 4,06 y un TIN fijo a 20 años del 3,45%, TIN variable Euríbor más 0,75% y TAE variable del 4,07%.

Sin cumplir condiciones, un TIN anual del tramo fijo 4,60%, tramo variable Euribor más 2,05% y TAE variable 5,12%. Esto es para hipoteca a diez años. Si va hasta 15 años, TIN anual tramo fijo 4,70%, Tramo variable Euribor + 2,05% y TAE variable 5,12%. En hipotecas a 20 años, TIN anual tramo fijo 4,75%, Tramo variable Euribor + 2,05% y TAE variable 5,14%

BANKINTER TAMBIÉN CONDICIONA LA REDUCCIÓN DE LOS TIPOS QUE COBRA

El tipo de interés está condicionado a la contratación con Bankinter de «Cuenta Nómina, Cuenta Profesional o Cuenta No-Nómina (Bonificación de 0,40 puntos porcentuales), seguro de Vida por el 100% del importe del préstamo hipotecario, contratado con Bankinter (Bonificación de 0,60 puntos porcentuales).

Así, tiene que contratar un seguro multirriesgo Hogar con la cobertura de un contenido mínimo de 30.000,00€ y un capital de continente equivalente al valor de tasación del inmueble a efectos de seguro, contratado con Liberty Seguros y bajo la mediación de Bankinter S.A., Operador de Banca-Seguros (Bonificación de 0,20 puntos porcentuales). también tiene que tener contratado y en vigor durante toda la vigencia del préstamo un plan de pensiones/EPSV con la sociedad Bankinter Seguros de Vida, perteneciente al Grupo Bankinter SA, y realizar una aportación mínima anual de 600,00€ (Bonificación de 0,10 puntos porcentuales). El cumplimiento de las bonificaciones se revisará con periodicidad anual.

HIPOTECA MIXTA DE ING

Los 10 primeros años será la misma cuota. Después, cada 6 meses, la cuota podrá bajar o subir semestralmente, en función de las variaciones del euríbor. El plazo va de 11 a 40 años siempre que, cuando termine el plazo, la edad de cualquiera de los titulares no supere los 75 años y lo máximo que conceden es el 80% del valor de tasación del inmueble, con un mínimo 50.000 €.

Los 10 primeros años se pagará la misma cuota en la hipoteca de ING

Ejemplo de TAE de ING al 3,93%. «TIN los 10 primeros años 3,75, después euríbor + 1,29% hasta Ejemplo de TAE Variable de 4,26%, TIN 10 1os años 3,25, después euríbor + 0,79 %. En el primer caso, “para este supuesto de la Hipoteca NARANJA Mixta, solo será necesaria la apertura de una cuenta, totalmente gratis, para realizar el pago de la hipoteca”.

En el segundo caso, “este supuesto en la Hipoteca NARANJA Fija requiere que cumplas las siguientes condiciones: tener una cuenta en ING en la cual hayas domiciliado tu nómina, ingreses 600 € o más cada mes o tengas un saldo diario mínimo de 2000 y hayas contratado un seguro de hogar comercializado por ING que tiene un coste de 18,75 € / mes y una cobertura de 95.000 € de continente y 15.000 € de contenido. “El importe puede variar en función de las coberturas que contrates”, aclara el banco.