Un moroso es una persona que no paga una deuda porque no quiere (sin un motivo justificado) o porque no puede. Pero ¿y si los ficheros de morosos no registrasen a personas o empresas realmente morosas, sino a aquellas que legítimamente (no de una manera abusiva o manifiestamente infundada) discrepan de las cantidades que se les reclaman?

Según Pablo Rodríguez, CEO de Honoriza, empresa especializada en las demandas por inclusión indebida en ficheros de morosos, «el sector de las telecomunicaciones, banca y eléctricas han optado por este camino, usar los ficheros indebidamente para presionar a personas que realmente no son morosas a pagar deudas inciertas o, cuando menos, discutidas. El mecanismo es bien sencillo: se bloquea su acceso al sistema crediticio y financiar la compra de una lavadora, un coche o, incluso, pedir una hipoteca se convierten en misión imposible. O se paga, o se paga». No obstante, hay una luz al final del túnel. ASNEF y/o BADEXCUG no son en realidad el problema, sino la solución.

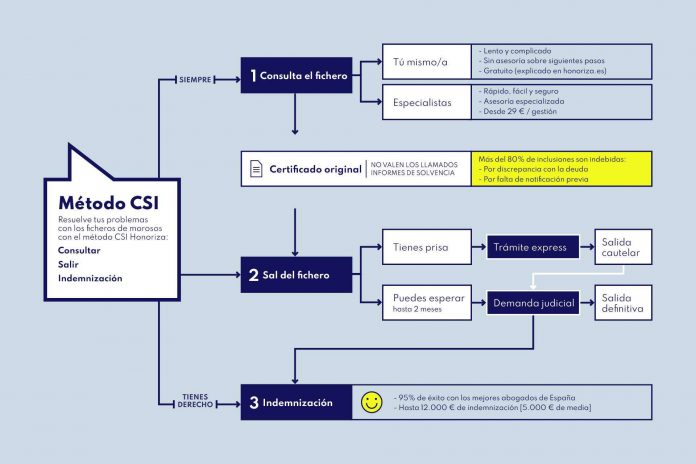

En este artículo se exponen los pasos a seguir, que en Honoriza resumen como método CSI, y cómo la inclusión en un fichero de morosos puede pasar de ser un problema a ser la solución a un problema.

Paso primero: la consulta del fichero

El fichero se puede consultar de forma gratuita. El tiempo del que disponen los ficheros para contestar es de un mes, tiempo que puede extenderse a los tres meses si hay una causa justificada para ello. Otra opción es encomendar la consulta a empresas especializadas, como Honoriza o Woinfi Legal que, por menos de 40 €, se ocupan de las gestiones de la consulta e informan sobre cómo salir del fichero y obtener una indemnización. También hay empresas que ofrecen el servicio de consulta de forma gratuita, pues la conocida frase de «cuando en internet algo es gratis es que el producto eres tú», toma mucho sentido en este último caso.

¿Cuál es la mejor opción? Los expertos de Honoriza aconsejan que la consulta la haga uno mismo si se dispone de tiempo y paciencia, o bien encomendarla a empresas especializadas. Nunca recurrir a empresas que ofrecen el servicio de manera gratuita, especialmente si no entregan los ficheros originales, ya que suele ser un gancho para redireccionar a números de tarificación adicional (lo gratis acaba por salir en 200 € o 300 €). No es la primera vez que, clientes que supuestamente tienen varias inclusiones, en el momento de pedir los ficheros originales no tienen ninguna.

En el caso de Honoriza o Woinfi Legal, empresas expertas en ficheros de morosos, el coste por gestionar la consulta no supera los 40 €. Un servicio que garantiza que los clientes dispongan del informe original en un plazo muy breve de tiempo, y el asesoramiento experto sobre cómo salir del fichero y obtener una indemnización por inclusión indebida en ficheros de morosos.

Teniendo en cuenta que la mayoría de las inclusiones son indebidas, lo más probable es que esos 40 € se conviertan en una indemnización de entre 3.000 € y 12.000 €; tan probable cómo que si se ahorran 40 €, no habrá indemnización.

Paso segundo: salir del fichero

¿Se puede salir de un fichero de morosos sin pagar la deuda? La respuesta es que sí, este hecho es lo que se denomina una cancelación cautelar.

Desde Woinfi Legal, empresa líder en este tipo de gestiones, aconsejan tener un buen asesoramiento a la hora de iniciar un proceso de cancelación cautelar, ya que el envío de escritos por personal no experto puede tirar al traste una posible demanda por vulneración de Derecho al Honor.

Entonces, ¿cuándo se debe hacer una cancelación cautelar? Cuando urge salir del fichero de forma inmediata para obtener otros servicios de carácter crediticio o de contratación. Por ejemplo, si se necesita pedir una hipoteca o financiar la compra de un coche.

Si no urge salir del fichero, la mejor opción es presentar una demanda por inclusión indebida, si es posible (en la mayoría de casos las inclusiones se llevan a cabo sin respetar la ley), ya que de esta manera se ahorraría el coste de una cancelación cautelar y se obtendría una solución definitiva. Es importante destacar que si se ha optado por la baja cautelar y esta se ha realizado de forma correcta, igualmente se podrá demandar y recuperar el dinero pagado.

Por otro lado, en el caso de que se tenga la razón y se opte por pagar la deuda, es muy importante, tal y como apuntan los expertos de Honoriza, indicar en el justificante de pago que el pago se hace en disconformidad, ya que de lo contrario podrían argumentar que se ha reconocido la deuda y dificultaría conseguir una indemnización por inclusión indebida.

Paso tercero: obtener una indemnización

La mayoría de las inclusiones en ficheros de morosos se realizan de forma indebida, apunta Honoriza. Es por ello que casi siempre se puede reclamar una indemnización. Desde esta empresa, aconsejan contar siempre con la asesoría de expertos para no dar ningún paso en falso. Una gestión mal hecha puede hacer que la baja de la lista sea perjudicial a la hora de demandar, al igual que una demanda mal planteada puede derivar en una indemnización mínima o, incluso, en perder la demanda y tener que abonar las costas.

Rocío del Alba Castro, abogada experta en este tipo de reclamaciones y directora jurídica de Honoriza, afirma que la ley prevé compensaciones y que los jueces están cada vez más sensibilizados con las prácticas abusivas de las grandes empresas, ya que las indemnizaciones oscilan entre los 3.000 € y los 12.000 €. Desgraciadamente, tal y como afirma Rocío, la falta de información y el desconocimiento facilita el surgimiento de estafas en torno a la cuestión de los ficheros de morosos, por lo que contratar profesionales expertos es una de las formas de garantizar el buen fin de las reclamaciones.