Tras un mercado lento en 2023, los volúmenes de fusiones y adquisiciones (M&A) aumentarán a medida que los patrocinadores se muestren más activos y las empresas sigan aprovechando sus balances saneados en busca de operaciones estratégicas.

Ante las crecientes expectativas de bajadas de tipos y de un aterrizaje suave en EE.UU. y la presión de los activistas, 2024 podría perfilarse como un año sólido para el mercado, según el equipo de Fusiones y Adquisiciones Globales de Barclays.

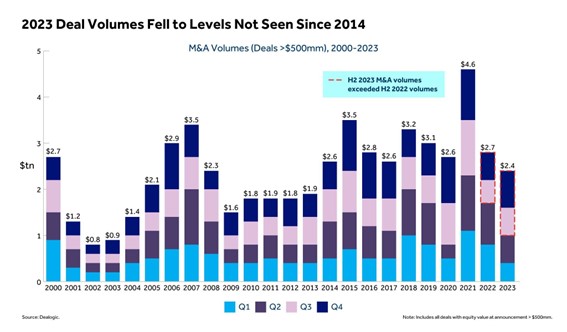

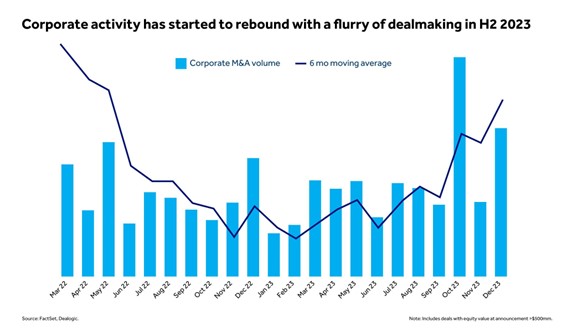

En 2023, la actividad mundial de fusiones y adquisiciones se ralentizó hasta alcanzar el nivel más bajo en casi 10 años, ya que las agresivas subidas de tipos, las tensiones geopolíticas, la elevada inflación y la crisis bancaria redujeron la confianza de los directivos. Pero a principios del cuarto trimestre, el mercado empezó a hacerse una idea más clara de la trayectoria probable de los tipos, lo que provocó un notable repunte de la actividad de fusiones y adquisiciones y una recuperación de la confianza.

El impulso ha seguido creciendo a principios de 2024. A 1 de marzo, los volúmenes globales interanuales habían aumentado un 66% con respecto a 2023, con especial fuerza en los sectores de recursos naturales y tecnología. A medida que avance el año, es probable que la recuperación de las fusiones y adquisiciones se caracterice por cinco tendencias clave:

1. LAS EMPRESAS SEGUIRÁN SIENDO AMBICIOSAS

Las empresas están liderando las primeras fases del repunte de las M&A, y representan más del 80% del volumen de transacciones. Las empresas están mejor posicionadas desde el punto de vista del balance que antes de la pandemia (con menos apalancamiento y más efectivo disponible), y se benefician de una moneda relativamente sólida para utilizar en las transacciones. Y lo que es más importante, las empresas también ven una necesidad estratégica de realizar transacciones y es probable que sigan aprovechando su ventaja a corto plazo.

Los elevados niveles actuales de actividad se apoyan en tendencias históricas; las empresas que realizan adquisiciones en una fase temprana del ciclo obtienen resultados significativamente superiores a largo plazo.

La oportunidad que ofrece el crédito en las fusiones y adquisiciones (M&As)

2. EL PRIVATE EQUITY SERÁ MÁS ACTIVO

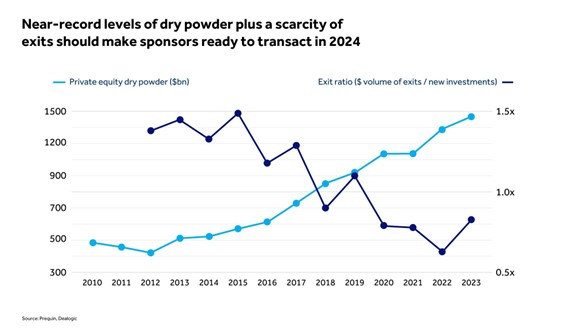

De las 15 mayores operaciones de M&A Anunciadas en 2024 hasta la fecha, sólo en cuatro1 ha participado un patrocinador (Private Equity – PE). Pero es probable que el resto del año sea muy diferente, con un fuerte aumento de la actividad prevista, ya que los patrocinadores disponen de una cantidad récord de 1,46 billones de dólares de liquidez2.

Las operaciones de Private Equity crecieron un 20% en el cuarto trimestre de 2023

Al mismo tiempo, el bajo nivel de salidas en relación con las inversiones significa que las empresas de capital riesgo están bajo la presión de los socios comanditarios para que devuelvan el capital antes de comprometerse con nuevos fondos. Con la mejora de las condiciones del mercado de capital de deuda, aumentarán las oportunidades para que los patrocinadores moneticen activos.

1 FactSet

2 Prequin Global Report Private Equity 2024

3. AUMENTA LA CONFIANZA POR LOS TIPOS Y EL ATERRIZAJE SUAVE

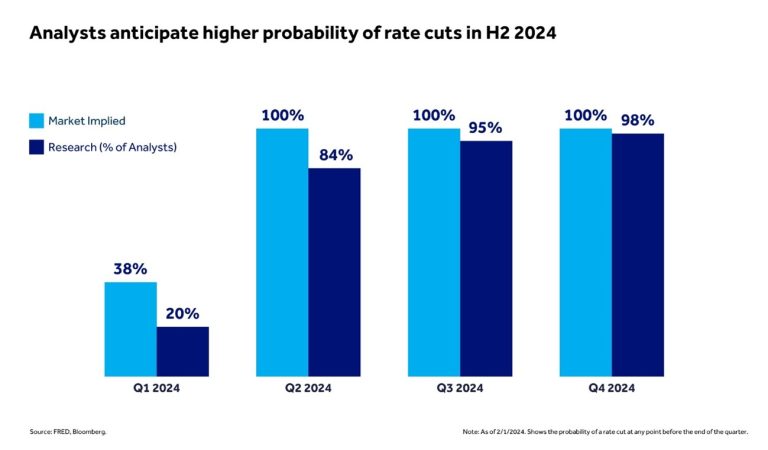

La confianza de los responsables en la toma de decisiones se ve impulsada por un ciclo de relajación de los tipos y por la resistencia de la economía estadounidense, que probablemente mantendrá la atención en los activos estadounidenses.

Empieza el baile de las telecos: las operaciones en España y RU habían frenado otras posibles M&As

La opinión de consenso actual es la de un final del ciclo de endurecimiento de tipos más agresivo de los bancos centrales en una generación, y la mayoría de las previsiones anticipan un crecimiento positivo -aunque relativamente débil- del PIB en 2024.

4. LOS OPERADORES ACEPTARÁN INCERTIDUMBRE POLÍTICA Y REGULATORIA

Los reguladores han tenido algunos éxitos recientes con los clásicos desafíos antimonopolio. Sin embargo, en los casos en que los reguladores han adoptado enfoques no tradicionales -como la impugnación de la integración vertical- para impugnar transacciones, los operadores han prevalecido en varias ocasiones. Esto ha animado a las empresas a asumir riesgos calculados en relación con el entorno normativo.

Actualmente se desconoce el impacto de las próximas elecciones presidenciales en la actividad. A pesar del bajo sentimiento hacia las empresas a ambos lados de la Cámara, se espera que las empresas sigan adelante con las operaciones, especialmente las de transformación.

Dicho esto, en el entorno actual, los operadores deberían esperar que las fusiones requieran plazos más largos entre la firma y el cierre.

«El entorno normativo sigue siendo hostil, lo que podría favorecer las operaciones de mayor envergadura, que conllevan el mismo nivel de riesgo de impugnación que las operaciones de menor envergadura y, por tanto, presentan un mejor equilibrio entre riesgo y recompensa», Ihsan Essaid, Co-Head of Global M&A de Barclays.

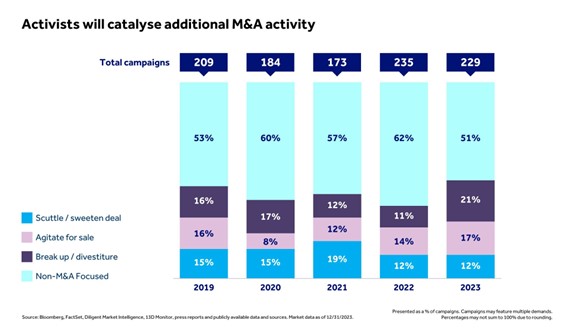

5. LOS ACTIVISTAS CATALIZARÁN NUEVAS M&A

Las M&A constituyen una de las demandas más frecuentes y de las estrategias más eficaces de los inversores activistas. Los activistas suelen envalentonarse al principio del ciclo, ya que es relativamente sencillo generar rendimientos a partir de sus demandas en un entorno macroeconómico y de financiación que mejora. El activismo se ha des estigmatizado en gran medida en EE.UU., lo que permite a los activistas comportarse de forma más parecida al capital riesgo.

De hecho, el capital riesgo ha adoptado muchos enfoques comunes a los activistas y ahora ambos grupos colaboran a menudo. Incluso cuando los activistas no tienen éxito, pueden tener un impacto significativo, ya que las empresas puestas en juego por los activistas pueden permitir a los compradores estratégicos dirigirse a activos que de otro modo no estarían disponibles.

UN ENTORNO FAVORABLE

El mercado de M&A afrontó a una serie incertidumbres macroeconómicas en 2023. No todas han desaparecido: el entorno geopolítico es más tenso que hace un año, mientras que los vientos en contra en China siguen creciendo.

Sin embargo, las perspectivas de la política de la Reserva Federal y de la inflación han cambiado mucho. La resistencia del mercado laboral estadounidense y las expectativas tanto de crecimiento positivo del PIB como de recortes de tipos deberían contribuir a un entorno favorable para la negociación de operaciones, con un apetito empresarial continuado y una renovada actividad de patrocinio.