Es probable que las valoraciones del sector inmobiliario privado tengan que ajustarse en 2023 y, aunque 2024 traerá nuevos retos, creemos que el punto de partida actual (en los mercados inmobiliarios cotizados) refleja mejor la realidad que se avecina, explica el codirector de Renta Variable Inmobiliaria Global en Janus Henderson Investors, Guy Barnard.

EL MOTOR

Si bien es cierto que 2023 presentó nuevos retos, el principal motor del rendimiento de los fondos de inversión inmobiliaria (REIT) siguió siendo la evolución de las expectativas de tipos de interés y, en concreto, de los tipos reales. Esto provocó una mayor volatilidad en el mercado mundial de REITs en 2023, pero en última instancia poco rendimiento, con el FTSE EPRA Nareit Developed Index en USD bajando un 2% en el momento de escribir estas líneas (22 de noviembre de 2023[1]).

En 2023, seguimos destacando ante los inversores que los numerosos titulares que rodean a «los bienes inmuebles comerciales (CRE) en crisis» no reflejan del todo la realidad que vemos como inversores activos en el mercado público de REIT. Como está bien documentado, el mercado de oficinas de EE.UU. se enfrenta a un contexto extremadamente difícil para los arrendadores, pero constituye sólo una pequeña parte del sector de REIT (4% de los REIT públicos de EE.UU.) y uno de los que hemos evitado.

2024 volverá a ser un año desafiante para el sector inmobiliario en toda Europa

Del mismo modo, los retos a los que se enfrentan los bancos regionales estadounidenses, y la consiguiente reducción de la disponibilidad de deuda, presentarán mayores desafíos en los mercados inmobiliarios privados que en los públicos en los que invertimos. En estos últimos, los niveles de apalancamiento son históricamente bajos y las empresas han seguido demostrando su capacidad para acceder tanto a deuda como a capital en condiciones que siguen siendo positivas.

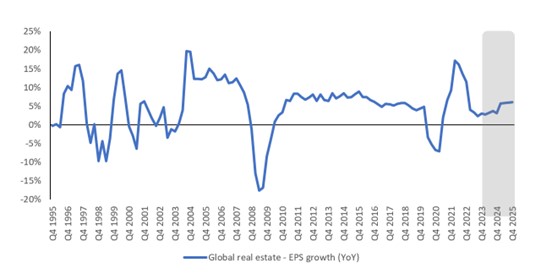

También es importante recordar que, a pesar de la significativa depreciación observada en el mercado de REIT en los últimos años, el rendimiento operativo de las empresas en las que invertimos ha sido generalmente sólido, y se estima que 2023 será un año de crecimiento de los beneficios de un dígito (Figura 1).[2]

A pesar de la significativa depreciación observada en el mercado de REIT en los últimos años, el rendimiento operativo de las empresas en las que invertimos ha sido generalmente sólido,

La combinación de crecimiento continuo frente a la caída del precio de las acciones significa que las acciones públicas de REIT se han vuelto mucho más «baratas». De hecho, desde principios de 2022, mientras que los precios mundiales de las acciones de los REIT han descendido más de un 25%, los flujos de caja por acción de los REIT han crecido un 13% (datos de UBS), lo que se traduce en un descenso del múltiplo de beneficios superior al de cualquier otro sector de renta variable.

Gráfico 1: Crecimiento mundial de los beneficios del sector inmobiliario público

Source: Refinitiv, IBES, UBS. Based on rolling 12-month forward earnings per share (EPS). Global real estate EPS growth is market cap weighted average of UBS factor model constituents (US, UK, Cont. Europe, AU, JP, HK, and Singapore, representing c70-80% of EPRA Developed Index. Grey shaded area highlights the IBES consensus estimates for EPS growth.

La mayoría de los REIT públicos han seguido recaudando y aumentando los flujos de ingresos por alquileres, beneficiándose de la saludable demanda de los inquilinos en muchos sectores y de una mayor atención a los mejores activos de su clase. Aunque la demanda se está normalizando en algunos sectores y existen vientos en contra debido a la ralentización de la economía, centrarse en las áreas de crecimiento estructural y en las empresas que pueden considerarse compounders de calidad podría generar un mayor crecimiento de los beneficios en 2024.

¿ESTÁ EL INMOBILIARIO BIEN SITUADO PARA SEGUIR CRECIENDO?

De cara al futuro, consideramos que el sector inmobiliario presenta riesgos y ofrece oportunidades a los inversores. Riesgos para las empresas que se endeudaron demasiado en los buenos tiempos y se enfrentan a difíciles negociaciones de refinanciación a medida que vencen esos préstamos. Riesgos para aquellos expuestos a áreas del mercado inmobiliario que se enfrentan a la obsolescencia estructural, altos niveles de desocupación del mercado y falta de poder de fijación de precios.

Sin embargo, vemos más oportunidades en el mercado público de REIT de cara al futuro. La solidez de los balances debería permitir a muchas empresas públicas ser compradores oportunistas de inmuebles, aprovechándose de vendedores motivados que pueden poseer buenos edificios, pero con balances débiles.

ING: los precios inmobiliarios españoles juegan a la contra de los europeos

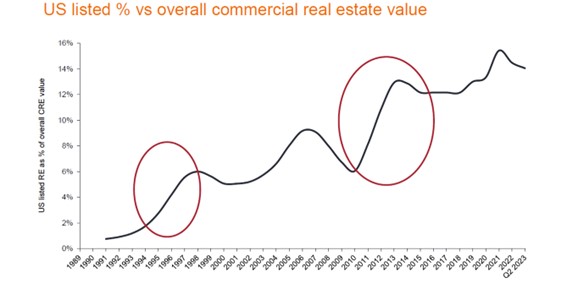

En nuestra opinión, el acceso de los REIT públicos al capital y a costes relativamente más bajos en comparación con el sector inmobiliario privado los sitúa en la senda de un crecimiento más rápido en los próximos años, una ventaja que no debe subestimarse (Figura 2). Esta dinámica ya se ha producido anteriormente y ha dado lugar a unos buenos resultados para los REIT públicos.

Otro factor que beneficia a los REIT públicos es la mayor exposición a áreas alternativas y de crecimiento más rápido del mercado inmobiliario, como los centros de datos, la logística, el almacenamiento, la asistencia sanitaria y la vivienda. Aquí, las plataformas operativas internas deberían ayudar al REIT a crecer más y potencialmente superar a otros vehículos inmobiliarios.

Figura 2: Oportunidad de mayor crecimiento en el mercado de REIT públicos

Source: EPRA Nareit, UBS, Janus Henderson Investors analysis, as at 30 June 2023.

Como inversores, siempre buscamos puntos de inflexión. La capacidad de beneficiarse de un cambio de perspectiva es una oportunidad para generar rendimientos. De cara a 2024, es posible que nos encontremos en un punto de inflexión en el ciclo de los tipos de interés, que ha sido un tema dominante en los mercados durante los dos últimos años, siendo los REIT públicos uno de los sectores más afectados. Aunque puede ser prematuro, los recientes movimientos del mercado ponen de relieve que, si la narrativa en torno a los tipos cambia, los inversores podrían considerar de nuevo los sectores que se han evitado últimamente.

RECUPERACIÓN EN DOS ETAPAS EN EL INMOBILIARIO

Que los REIT no son apreciados, aunque triste para nosotros como gestores especializados, no es una noticia nueva, con encuestas de gestores de fondos que muestran que la exposición al sector está cerca de los mínimos de la crisis financiera mundial. Aunque creemos que una estabilización de los tipos de interés es un primer paso crucial en la recuperación del sector inmobiliario, también creemos que una bajada de los tipos no es un requisito previo para que los REIT públicos generen rentabilidades atractivas desde los niveles actuales, porque ya cotizan a valoraciones que reflejan plenamente las preocupaciones del mercado.

En el mercado inmobiliario privado, una mayor confianza en el coste de la deuda debería dar lugar a un repunte de las transacciones inmobiliarias a medida que las expectativas de precios de los vendedores se vuelvan más realistas y se acerquen a los precios que tienen sentido para los compradores (es decir, más bajos). Este es un escenario que esperamos ver en la primera mitad de 2024, lo que impulsará una mayor búsqueda de precios y la reanudación de volúmenes de transacciones más normales.

En el mercado público de REIT, con acciones que ya cotizan a valores más realistas o por debajo de ellos, que reflejan el nuevo entorno de tipos, las recuperaciones suelen comenzar entre seis y nueve meses antes de que los valores directos toquen fondo, con la eliminación del exceso de pesimismo a medida que los inversores reconstruyen las asignaciones al sector; creemos que hoy nos encontramos en este periodo.

La confianza en las valoraciones de los activos inmobiliarios permitirá a los inversores mirar más allá de las turbulencias macroeconómicas y volver a centrarse en los fundamentos: ingresos y crecimiento de los ingresos, además de la capacidad de los equipos de gestión para crear valor a través de iniciativas de desarrollo y gestión de activos. Aunque el estancamiento de los tipos puede limitar el crecimiento del capital a corto plazo en el sector inmobiliario en su conjunto, no todos los bienes inmuebles son iguales en todas las zonas geográficas, sectores y empresas, y habrá áreas de crecimiento infravaloradas que los gestores activos como nosotros deberemos de identificar.

¿A LA TERCERA VA LA VENCIDA EN EL SECTOR INMOBILIARIO?

Por lo tanto, miramos a 2024 con mayor confianza y convicción en las perspectivas de los REIT públicos una vez más. En un mercado inmobiliario de ganadores y perdedores, creemos que el sector de los REIT públicos se encuentra bien situado, ya que posee más de los bienes inmuebles «adecuados», con un acceso más fácil y un coste de capital significativamente más bajo que le favorece en la mayoría de los mercados.

Una narrativa macroeconómica cambiante puede llevar a los inversores a revisar los REIT públicos, reducir las infra ponderaciones y revalorizar positivamente el sector desde sus bajos niveles actuales, así como volver a centrarse en los atractivos y crecientes dividendos que ofrece. Los recortes de los tipos de interés, en caso de producirse, probablemente supondrían un apoyo adicional.

También destacamos la posibilidad de que los rezagados se conviertan en líderes dentro de los mercados de renta variable. Teniendo en cuenta que los REIT públicos nunca han registrado tres años consecutivos de rentabilidades negativas, cabe preguntarse si «a la tercera va la vencida».

[1] Bloomberg, a 22 de noviembre de 2023. Rentabilidades pasadas no predicen rentabilidades futuras.

[2] Estimaciones de UBS a noviembre de 2023. Las previsiones pueden variar y no están garantizadas.