Másmóvil pretende competir de tú a tú con los tres grandes actores del mercado español de telecomunicaciones: Telefónica, Orange y Vodafone. Un objetivo ambicioso y por el que está dispuesto a desembolsar grandes cantidades como ya ha demostrado al adquirir Yoigo por 612 millones de euros, PepePhone por 158 millones y Llamaya por más de 40 millones, lo que le ha permitido consolidarse como el cuarto gran operador (la CNMC tiene el deseo de un cuarto operador fuerte) y, posteriormente, beneficiarse de las grandes sinergias que cada compra reportará a la compañía. Pero, ¿existe una gran diferencia entre Másmóvil y las tres grandes ‘telecos’?

La respuesta parece bastante clara ya que si nos fijamos en los últimos datos referentes al mercado de las telecomunicaciones publicados por la Comisión Nacional de los Mercados y la Competencia (CNMC). En ellos se aprecia como el total de líneas móviles que ofrecen servicios de voz con banda ancha móvil es de 39,78 millones de líneas, un 6,3 más que en febrero de 2015. De ese total, el 84,5% se concentra en los tres grandes operadores: Movistar (29,19%), Orange (28,22%) y Vodafone (27,06%); mientras que únicamente un 9,68% estaría en manos de Másmóvil. En banda ancha fija la situación es aún más desfavorable ya que más del 94% del total de líneas pertenece a las tres grandes.

Másmóvil posee un 9,68% del total de líneas móviles con banda ancha

Para entender esta posición de liderazgo que aún impera en el mercado de las telecomunicaciones es necesario irse años atrás. Más concretamente al año 2006 cuando la CNMC impuso una regulación que obligaba a los tres operadores de red existente a dar acceso de manera razonable a sus infraestructuras, lo que posibilitó en un primer momento que hubiera un cuarto operador (Yoigo) y la aparición de compañías sin espectro radioeléctrico como eran los operadores móviles virtuales (OMV), que alcanzaría en torno a la treintena de miembros. Aun así, dos de los principales OMV como eran ONO y Jazztel fueron adquiridos por Vodafone y Orange, respectivamente.

Un nuevo escenario que ha posibilitado una mayor competencia, con importantes bajadas de precios para los usuarios. Con frecuencia, asistimos a anuncios publicitarios de distintas compañías ofreciendo servicios de telefonía móvil o ADSL con unos precios más bajos, por lo que la “guerra de precios” es cada vez más acusada y es en este escenario de mayor competencia en el que Másmóvil espera plantar cara a las grandes ‘telecos’. Pero, ¿realmente goza de músculo financiero para hacerlo?

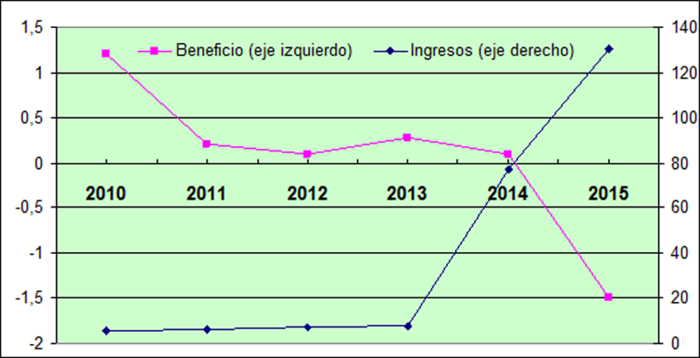

Si nos fijamos en sus últimos resultados presentados (primer semestre de 2016) se aprecia como la compañía logra mejorar sus ingresos presentación tras presentación. En este caso, sus ventas ascendían hasta los 71,3 millones de euros, un 23% más que en el primer semestre de 2015, mientras que su ebitda o beneficio operativo alcanza los 4,4 millones, un 43% más que en el mismo periodo del ejercicio anterior.

En el último ejercicio completo publicado (2015) se aprecia como la compañía obtuvo un margen ebitda de 8,5%. Por tanto, únicamente logra convertir en ganancias 8,5 euros de cada 100 euros ingresados. Un ratio muy reducido si lo comparamos con Telefónica, pero tiene su lógica en que Másmóvil no logra tener red propia y tiene que optar por acuerdos con los grandes para alquilarla o comprarla, como recientemente hizo con Orange tras la compra de Jazztel. Aun así, con el proceso de integración es muy probable que este ratio comience a subir. La compañía presidida por Álvarez Pallete cuenta con un margen ebitda del 29,1% a nivel global mientras que si nos centramos en Telefónica España dicho ratio asciende hasta el 35,1%. Es decir, obtiene 35,1 euros de ganancias por cada 100 euros que ingresa. Por su parte, las otras dos grandes `telecos’ presentan un ratio ligeramente menor al de Telefónica pero muy superior al de Másmóvil: 26,9% en el caso de Orange España mientras que en Vodafone España es del 25,2%.

Másmóvil logra convertir en ganancias 8,5 euros de cada 100 euros ingresados

Una positiva evolución que no ha servido para que Másmóvil deje atrás las pérdidas sino todo lo contrario, puesto que estas se han incrementado desde los 1,9 millones hasta los 8,66 millones, aunque habrá que estar pendientes a las cifras que presente la cotizada teniendo en cuenta la integración de sus últimas compras en los resultados.

José Lizán, gestor de fondos de Quadriga AM, ha señalado que «la empresa es normal que opte por endeudarse en la compra de otras compañías puesto que las operaciones reportan enormes sinergias que permitirán a medio plazo ir limpiando esa deuda”.

El MAB se le queda pequeño

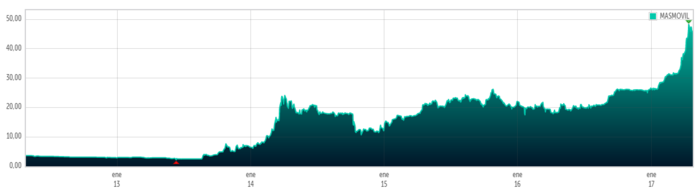

En bolsa el comportamiento de la compañía es envidiable. Másmóvil ha logrado una subida de más de un 70% este año y ya tiene una capitalización de mercado superior a los 900 millones de euros. Es, por tanto, el gigante del MAB que dará el salto al Mercado Continuo y probablemente lo haga durante el mes de junio, aunque en la próxima presentación de resultados la compañía podría confirmar dicha fecha. El rumor es que podría ser en dicho mes puesto que se cumplirían los seis meses de capitalización de mercado superior a los 500 millones de euros que posibilitan el salto desde el MAB al Mercado Continuo. Pero, ¿es sostenible y tiene fundamento esta buena evolución?

José Lizán ha señalado que “las subidas que ha experimentado el título descuentan el ebitda de 120 millones que con las últimas operaciones realizadas podría alcanzar fácilmente 70-80 millones más por lo que estaríamos hablando de una capitalización de mercado en torno a los mil millones y que justificaría una capitalización de 1.000 millones” y señala que «la acción podría seguir subiendo siempre y cuando se cumpla el posible plan estratégico de que la compañía obtenga un beneficio operativo de 300 millones en 2019 ó 2020, lo que podría llevar a la compañía a tener una capitalización de mercado de 1.500 millones de euros y, por tanto, un precio por acción de 60 – 65 euros”.

Si obtiene un ebitda de 300 millones podría alcanzar una capitalización de 1.500 millones

Fusión con Euskaltel a largo plazo

Este crecimiento que está experimentando Másmóvil puede finalizar en una fusión por parte de Euskaltel en el que esta última sea la compañía dominante, tal y como explica José Lizán. “Euskaltel no podría llevar a cabo la operación en estos momentos debido al fuerte desembolso realizado en R Cable pero es probable que en un futuro sí pueda realizar dicha adquisición” y lo fundamenta en que dicha operación podría dar lugar al gran operador vasco debido al pasado de ambas ‘telecos’ puesto que Másmóvil se fusionó en el pasado Ibercom, ‘teleco’ nacida en dicha región. Además, sería una operación que no encontraría mucho freno puesto que “los mayores accionistas de Másmóvil son inversores, como la familia Ybarra y los dueños de Mayoral, o fondos de capital riesgo que buscarían obtener una gran rentabilidad con la inversión por lo que si la operación reportase un plus de rentabilidad sería acogida con buenos ojos”.