El pasado viernes Willie Walsh, consejero delegado de IAG, lanzó un ultimátum a Norwegian para decidir integrase en el holding. De hecho, ha llegado a realizar dos ofertas más por hacerse con un mayor porcentaje de la línea aérea, pero el consejo de administración las rechazó porque “infravaloraba” la compañía. Y ahora amenaza con irse de nuevo, una decisión que, de llevarla a cabo ahora, le reportará casi 50 millones de euros.

“En agosto, dijimos que, si no había operación, no teníamos intención de ser un inversor a largo plazo. Es un tema que no nos distrae, pero no estaremos ahí para siempre; si no hay novedades, saldremos el próximo agosto o incluso antes”, señaló Walsh el pasado viernes. O todo o nada. Eso es lo que quiere el grupo IAG –que engloba compañías como Iberia, Vueling o British Airways– desde que el 12 de abril anunciara la compra del 4,61% de Norwegian. Una ampliación posterior de capital ha diluido su porcentaje al 3,93%. Circunstancia que no ha cambiado sus intenciones: o comprar o vender.

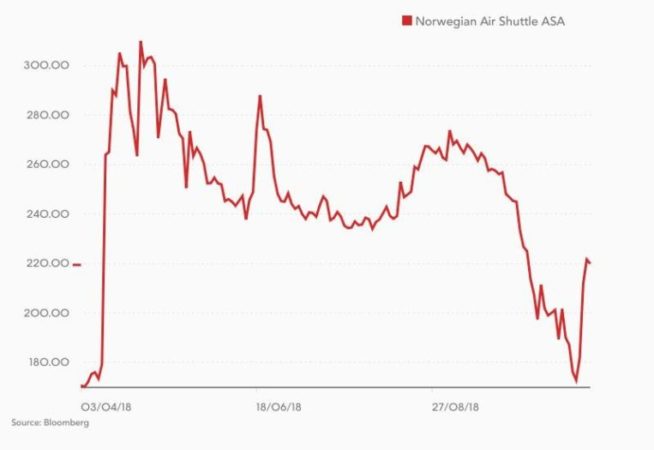

Si IAG llevase a cabo su amenaza de irse del accionariado la jugada le saldría redonda. “El día 12 de abril, las acciones de Norweian rebotaron un 47,24%, con IAG ya dentro de su accionariado, por lo que el precio de referencia para ver cómo se han comportado hasta la fecha su participación en la low cost, habría que irse, al menos, a los precios anteriores a que la acción se disparar, que se situaban por debajo de las 180 coronas”, asegura el analista del bróker online IG, Aitor Méndez.

A día de hoy, los títulos de la noruega cotizan con un precio que roza las 220 coronas. De este modo, si la dueña de Iberia vendiese ahora sus acciones estaría ganando dinero: compra por debajo de 180 y vende por 220 coronas.

“Si vendiese ahora mismo las cerca de dos millones de acciones a un precio de 220 coronas (23,07 euros), obtendría unos 460 millones de coronas (48,8 millones de euros), lo que supone un incremento del 23% respecto a la inversión inicial”, señala el analista. No obstante, reconoce que las cifras podrían variar “ya que la compañía no especificó en su momento ni la fecha ni el precio medio de adquisición de su participación”. Por lo que la inversión inicial se calcula que pudo llegar a los 39 millones de euros.

Además, el analista observa un “curioso” avance de la cotización de IAG, que “se produce a raíz de las declaraciones de Walsh, cuando los títulos de la noruega estaban en torno a las 190 coronas por acción (19,9 euros). Es decir, a un nivel muy similar al teórico precio de entrada de IAG”.

HISTORIA DE UNA VENTA EN VÍA MUERTA

Sus intenciones públicas por comprar la low cost noruega han dado de lleno siempre con el fundador y consejero delegado, Bjorn Kjos. Se dejó querer por el dueño de Iberia –tal y como ocurrió con Lufthansa cuando también le echó el ojo–. Pero, el agunas ocasiones, ha defendido la viabilidad alegando que es “demasiado pronto para vender”.

En otras, han sido desde Madrid quienes han salido al paso de los rumores de venta. “La compañía es viable como ente independiente”, aseguró el responsable de Relaciones Institucionales en España, Alfons Claver, durante la presentación del tercer destino de la compañía en Barajas: Madrid-Miami.

Y es que la viabilidad económica de la aerolínea está en duda debido a sus problemas de reservas de fuel y su elevada deuda, que se ha multiplicado casi por nueve desde 2010. En este año ascendía a 318,7 millones de euros y en 2017 ha llegado a alcanzar los 2.672,7 millones de euros. A partir de 2013 (con una deuda de 779 millones de euros), es cuando se dispara, coincidiendo con los grandes planes de expansión de la compañía. A esta, además, hay que sumar los arrendamientos de aviones.

A efectos de competencia, la compra de la noruega no contaría con el visto bueno de las autoridades competentes. La comisaria europea de Competencia, Margrethe Vestager, aseguró hace meses que Bruselas evaluará si la posible adquisición de Norwegian por parte de IAG “afectaría a la competencia en las rutas explotadas por ambos grupos aéreos, lo que posiblemente plantearía el riesgo de que aumentaran las tarifas y disminuyeran las opciones para los consumidores”.

LA AYUDA DE UN SOCIO INVERSOR

Y ahora, fuentes de Norwegian aseguran que “no hay novedades” en el frente. Si bien es cierto, la low cost se encuentra en «conversaciones avanzadas» con un socio anónimo para crear una empresa conjunta de flota que asumiría las obligaciones en efectivo en su cartera de pedidos de aviones grandes. Norwegian no identificó un socio potencial ni especificó cuánto valdría el acuerdo.

Las conversaciones son con una empresa de arrendamiento china cuyo nombre no ha sido revelado. El objetivo es financiar 132 aviones Airbus 320neo y un número indeterminado de aeronaves de la nueva generación Boeing 737 de próxima generación que la compañía ha comprado. La nueva empresa se haría cargo de la propiedad de los aviones entrantes de la compañía y de algunos aviones Boeing que ya posee, según fuentes de Bloomberg.