KPMG ha publicado el informe sobre las tendencias en fusiones y adquisiciones (M&A) en España en el que destaca una reactivación de la actividad con más procesos en marcha, mucho interés en llevar a cabo operaciones y con un mercado que tiene mucha liquidez disponible que debe traducirse en operaciones.

“De este modo, la oferta y la demanda comienzan a confluir, por lo que pronto no solo habrá muchos procesos en marcha, sino también más cierres”, señala Noelle Cajigas, socia responsable de Deal Advisory de KPMG en España.

“Además, muchos corporates han aprendido una valiosa lección: es en los momentos complicados cuando hay que aprovechar las oportunidades. De esta manera, no son pocos los que están adaptando y transformando su negocio o centrándose en su core, dando lugar a adquisiciones, desinversiones y otros de las de M&A cuyo objetivo es la diversificación y, en definitiva, la transformación para generar más valor a futuro”, añade.

Por su parte, José A. Zarzalejos, Socio responsable de Corporate Finance de KPMG en España, apunta: “tenemos ante nosotros un año de adaptación a un escenario que está en continuo cambio y en el que a los retos económicos se suman los geopolíticos. En nuestra mano está aprovechar las oportunidades de negocio que se presenten . En España tenemos buenos activos, mucha liquidez y muchas ganas de hacer operaciones, así que, desde KPMG somos optimistas y auguramos un 2024 de reactivación.

Las fusiones y adquisiciones cobran fuerza en el primer trimestre del año

Así, el informe de KPMG recoge la opinión de los empresarios, que apunta que en la actualidad, el contexto geopolítico sigue siendo complicado, pero ya se percibe una leve mejora de los mercados financieros, lo que hace pensar en un cambio de tendencia motivado por aspectos como el aumento de la liquidez y el gran número de operaciones en curso.

Para los analistas de la firma, claramente existe un enorme apetito por realizar adquisiciones para crecer y parece que vendedores y compradores comienza a coincidir en el precio de los activos. Ahora sólo falta que llegue la certidumbre macroeconómica que todos añoran.

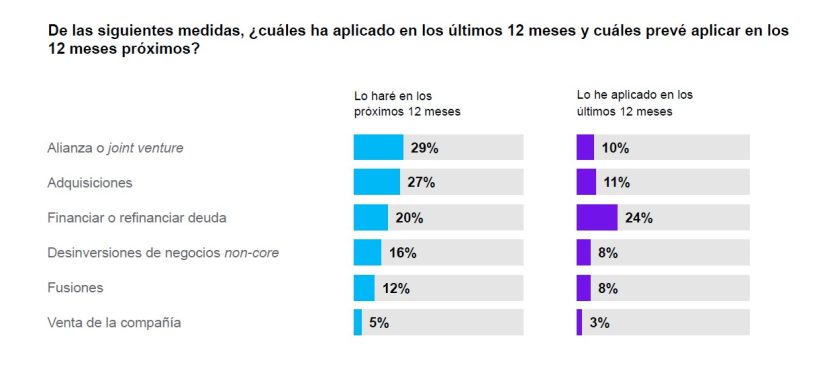

KPMG señala que nos son pocos los que tienen en mente reactivar su actividad de M&A durante 2024, bien a través de joint venture, con adquisiciones, refinanciando deuda o vendiendo negocios con core. Un año más, las joint venture se sitúan como la operación más común entre los empresarios y directivos que han participado en la encuesta: un 29% las incluye en sus previsiones para este año.

La oportunidad que ofrece el crédito en las fusiones y adquisiciones (M&As)

Las compras ocupan también un lugar destacado en los planes corporativos. Se ha podido percibir un aumento considerable del número de procesos de M&A. Claramente, existe ese interés por crecer vía adquisiciones, pero lo cierto es que el número de cierres es muy inferior al de procesos en curso. Los desajustes entre las expectativas de compradores y vendedores a la hora de poner precio a las compañías han dificultado esos cierres durante los últimos años. No obstante, parece que durante estos meses han comenzado a alinearse, pero los compradores no terminan de dar el paso final, a la espera de una mayor certidumbre macroeconómica.

Las cifras de las encuestas realizadas muestran un cambio de mentalidad, pasando de un 11% de adquisiciones realizadas a un 27% que prevén llevarse a cabo en los próximos meses. Al igual que en 2023, la evolución de la economía determinará si finalmente estas previsiones se materializarán en cierres.

M&A: FINANCIACIONES Y REFINANCIACIONES DE DEUDA

La financiación y refinanciación de deuda se coloca en tercera posición en cuanto a las medidas que prevén llevar a cabo las empresas durante este 2024. Además, es la medida que más se ha realizado en los últimos 12 meses (24% de los encuestados) lo que no es de extrañar dada la reactivación de los mercados de crédito, a pesar de que la financiación sigue siendo cara. Por el momento, ese mayor coste de capital y el contexto geopolítico incierto hacen que sea más complicado cerrar megadeals.

Por último, las fusiones y las desinversiones son los deals que menos se encuentran en la mente de los directivos de nuestro país. Tan sólo un 5% de ellos prevén realizar una venta, lo que tiene sentido, teniendo en cuenta el ajuste a la baja de las valoraciones.

Jaime Muñoz Estrada, socio responsable de Transaction Services de KPMG en España apunta: “2023 ha sido un año marcado por la incertidumbre y por un entorno macro complejo. En este contexto, adquiere más valor el trabajo de due diligence, ya que la exigencia de información por parte de los inversores se convierte en un aspecto clave para tomar decisiones. En 2024, ya estamos viendo un incremento de los volúmenes de operaciones y probablemente se cerrarán algunas de las transacciones que se iniciaron el año pasado”.