El rally de los bonos a finales de 2023 impulsó al alza a la mayoría de las divisas asiáticas. Sin embargo, el mercado debería seguir siendo difícil para estas. A corto plazo, las divisas asiáticas podrían sufrir si los rendimientos de los bonos mundiales volvieran a niveles más altos. Además, la debilidad del sentimiento en China sigue silenciando las perspectivas del CNY.

En el entorno actual, creemos que el yen japonés y el won coreano están bien posicionados para obtener beneficios, mientras que el dólar de Singapur parece caro, explica Claudio Wewel, estratega de divisas en J. Safra Sarasin Sustainable AM.

A principios del año pasado, la opinión generalizada era que la economía estadounidense perdería fuelle debido a la estricta política monetaria, que también habría implicado un dólar significativamente más débil durante la mayor parte de 2023.

Sin embargo, la economía de EE.UU. resistió extraordinariamente bien, en gran medida gracias a un impulso fiscal mucho mayor de lo esperado y, la liberación de la demanda de servicios reprimida tras la pandemia.

Los inversores occidentales no pueden ignorar la deuda china en sus carteras

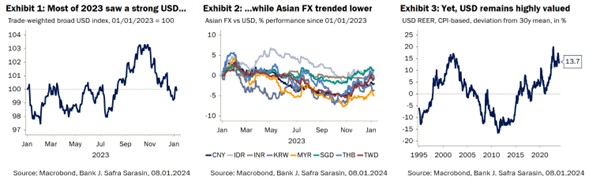

Al contrario de lo esperado, el dólar estadounidense se mantuvo fuerte durante gran parte del pasado año (Gráfico 1), mientras que la mayoría de las divisas asiáticas cedieron gradualmente los beneficios obtenidos gracias a la reapertura de China a principios de 2023 (Gráfico 2). Tras el giro de la Fed en su reunión de diciembre, las divisas asiáticas emprendieron una senda de recuperación, pero la mayoría de ellas siguen bajo mínimos y el dólar sigue estando muy valorado en términos históricos (Gráfico 3).

Aunque la sustancial caída de los rendimientos globales ha ayudado, creemos que las divisas asiáticas seguirán afrontando retos en el entorno actual. En nuestra opinión, la amplia revalorización que experimentaron los mercados de renta fija en diciembre parece un tanto exagerada, lo que aumenta las probabilidades de una reversión a corto plazo, que actuaría como un viento en contra para las divisas asiáticas.

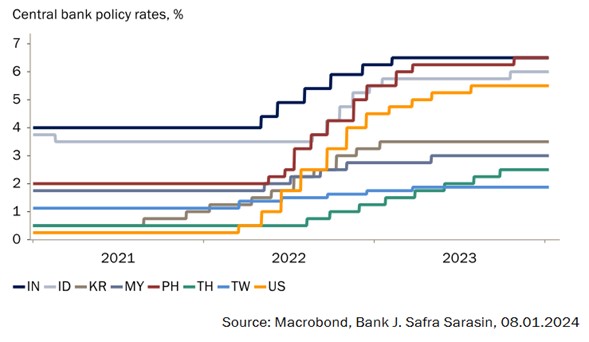

El apoyo de la política monetaria será probablemente limitado. A la luz de un retorno más rápido a sus objetivos de inflación, varios bancos centrales asiáticos efectuaron su última subida de tipos de interés oficiales mucho antes que la Fed (Gráfico 4). Para evitar la depreciación de la moneda, actualmente esperan a que la Fed recorte primero su tipo de interés oficial antes de lanzar sus ciclos de recorte de tipos. Por ejemplo, el Banco de Indonesia subió los seguros (inesperadamente) en octubre para contrarrestar la presión a la baja sobre la rupia, ya que las salidas de capital habían aumentado a pesar de varias mejoras estructurales.

BUENAS PERSPECTIVAS PARA EL YEN

Por el contrario, esperamos que el yen japonés (JPY) siga subiendo una vez que el Banco de Japón abandone su política de control de la curva de rendimientos y normalice su tipo de interés oficial, lo que esperamos que ocurra tras la conclusión de las negociaciones salariales «shunto» en el primer semestre de 2024.

Gráfico 4: los bancos centrales asiáticos mantienen los tipos de interés oficiales desde hace tiempo

Aunque los tipos de interés oficiales asiáticos son sustancialmente inferiores a los de otros mercados emergentes, algunos parecen atractivos en términos reales. Dentro de los mercados asiáticos de divisas, la rupia indonesia (IDR) y la rupia india (INR) ofrecen los tipos de interés reales más altos, mientras que el dólar de Singapur (SGD) y el dólar de Taiwán (TWD) se encuentran en el otro extremo del espectro.

El oro repunta por una mayor demanda estructural

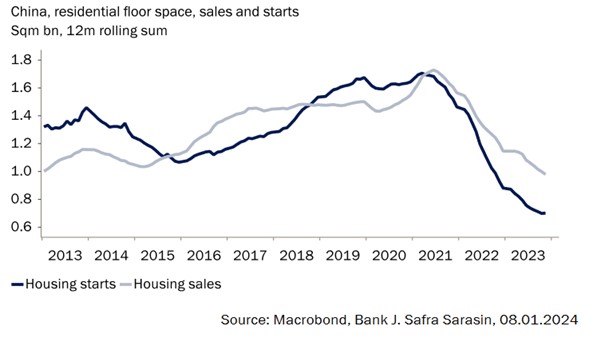

El entorno para las divisas asiáticas parece especialmente difícil desde una perspectiva cíclica y, por tanto, algo menos favorable que hace un año. El repunte económico de China tras la Covid-19 resultó ser mucho más débil de lo esperado. La debilidad del sector inmobiliario sigue siendo el principal lastre de la economía china (Gráfico 5). Aunque las autoridades chinas se han mostrado cada vez más dispuestas a apoyar la economía, ello no ha contribuido a levantar el ánimo de los consumidores. Esto inclina la probabilidad hacia una mayor relajación monetaria, que -en conjunto- debería pesar sobre el renminbi chino (CNY).

Gráfico 5: la debilidad del sector inmobiliario seguirá lastrando el crecimiento chino

Por otra parte, el crecimiento de India se ha mantenido relativamente bien (Gráfico 6). Sin embargo, no podrá compensar la debilidad de China, dado que la economía india está mucho menos integrada a escala global y es mucho más pequeña que el gigante chino. La renta variable india se ha recuperado del «shock Adani» de principios de 2023, que ha provocado un repunte de las entradas de cartera y ha respaldado a la rupia india (INR).

En 2024, esperamos que el Banco de la Reserva de la India (RBI) siga interviniendo en el mercado de divisas para amortiguar la volatilidad del par USDINR. Dada la ventaja de carry de la rupia y las entradas estructurales en la cartera de bonos por la inclusión de la India en el índice de bonos JP Morgan, es probable que la moneda se aprecie algo. Sin embargo, el alza será limitada debido a la continua reposición de reservas de dólares estadounidenses por parte del Banco de Reserva de la India.

Gráfico 6: la economía india muestra resistencia

DIVISAS: LA TECNOLOGÍA IMPULSA AL WON

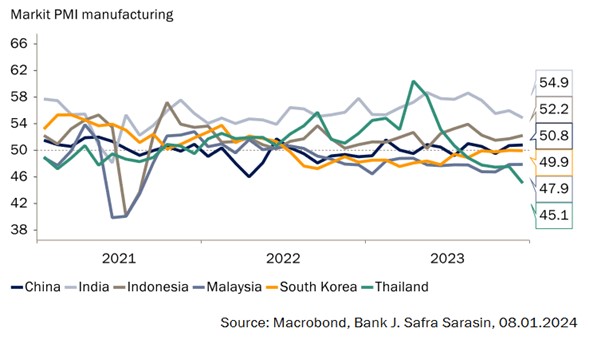

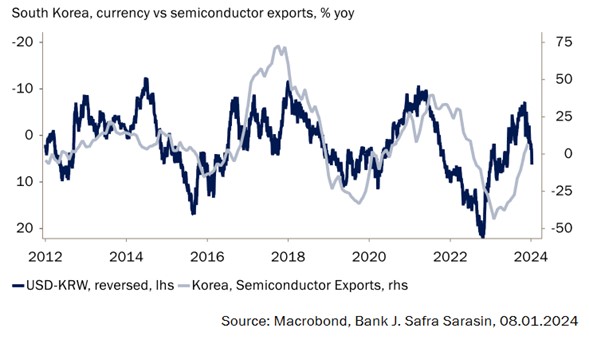

El won coreano (KRW) debería beneficiarse del repunte del ciclo de los semiconductores (Gráfico 7) y del crecimiento de la Inteligencia Artificial (IA). En general, esto también es válido para el dólar taiwanés (TWD). Sin embargo, la divisa podría estar expuesta a una volatilidad mucho mayor a corto plazo, ya que los mercados están evaluando las implicaciones del resultado de las elecciones taiwanesas. Somos prudentes respecto al baht tailandés (THB).

Aunque debería beneficiarse de la temporada alta del turismo en el primer trimestre, la contracción del ahorro de los hogares y la desaparición de la demanda reprimida de viajes podrían lastrar el sector turístico tailandés a medio plazo. Del mismo modo, el dólar de Singapur (SGD) podría beneficiarse del turismo en el 1T, aunque también es vulnerable a una nueva ralentización del crecimiento mundial, dada su elevada beta con respecto a la actividad económica global.

Gráfico 7: El won coreano se beneficiará del repunte del ciclo tecnológico

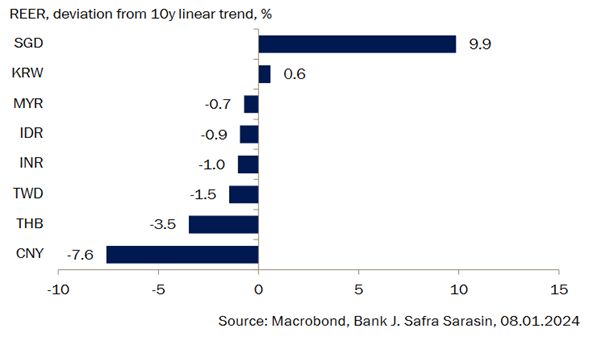

El dólar de Singapur también parece sobrevalorado desde el punto de vista de la valoración. Evaluado en términos reales, el dólar de Singapur se sitúa en torno a un 10% por encima de su media a largo plazo (Gráfico 8). Dado que la Autoridad Monetaria de Singapur (MAS) sigue preocupada por la inflación, es posible que ajuste su tipo de cambio objetivo S$NEER, lo que significa que el SGD podría mantenerse en niveles sobrevalorados durante un tiempo antes de tender a la baja. La rupia india, el baht tailandés y el renminbi chino parecen más atractivos.

Por último, observamos que la diferencia de valoración del CNY también refleja un importante descuento por incertidumbre económica y política que no esperamos que desaparezca pronto.

Gráfico 11: el dólar de Singapur parece caro

En conjunto, nos gustan especialmente el won coreano y el yen japonés. En cuanto a los cruces, nos decantamos por las posiciones cortas en el SGDJPY y en el SGDKRW, ya que prevemos que el dólar de Singapur retroceda desde sus elevados niveles. También esperamos que la rupia india registre ganancias. Sin embargo, éstas deberían ser limitadas, ya que creemos que el Banco de la Reserva de India seguirá aumentando sus reservas de dólares en 2024.