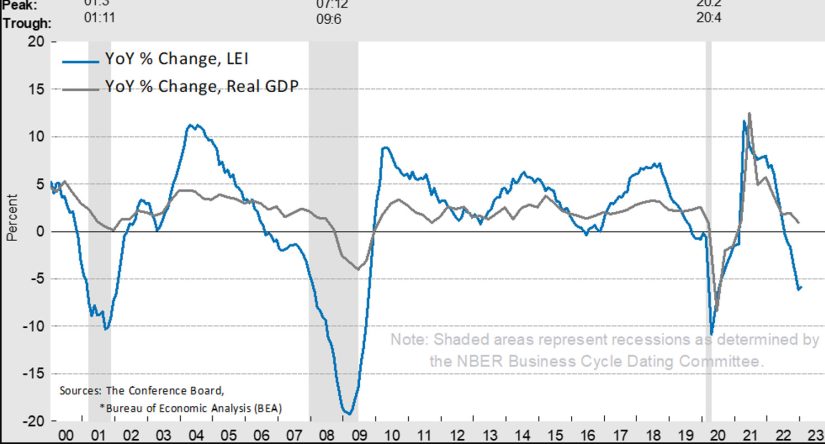

Ni aterrizaje suave ni esquivar la recesión. La economía estadounidense se encamina a una profunda caída, según marca el índice adelantado Leading Indicator de la Conference Board. Este panel ha registrado su décimo mes de recortes consecutivos y registra su cuarto nivel más bajo desde 2021. Las anteriores lecturas negativas se saldaron con una recesión profunda, como el estallido de la burbuja tecnológica, la crisis de 2008 y la irrupción de la pandemia en 2020.

Mientras tanto, la economía estadounidense registra un frenazo prácticamente vertical en el crecimiento interanual y muy similar a la velocidad de la recuperación entre 2020 y 2021, cuando dibujo una salida en ‘V’ meteórica.

Este índice no sólo apunta a una recesión profunda, sino que muestra también unas expectativas de gasto del consumidor mediocres dada la altísima inflación que soporta EE UU así como las continúas subidas de tipos de interés por parte de la Reserva Federal (FED).

EL LEADING INDICATOR, DIEZ MESES A LA BAJA

Los datos de enero muestran un desplome de tres décimas en enero, que se suman a la contracción del 0,8% de diciembre. Entre julio y enero, el índice ha caído 3,6 puntos, acelerando la caída registrada entre los mismos meses de 2022, cuando el índice descendió 2,4 puntos.

LA CONFERENCE BOARD AVISA DE LA RECESIÓN

Y es que, por más que los índices de Wall Street apunten al alza, los nuevos pedidos del sector manufacturero, la confianza del consumidor y las condiciones comerciales se han deteriorado con una mayor fuerza de lo previsto. Estos datos muestran que el mercado de Wall Street está sustentado artificialmente, más cuando las revisiones a la baja en los beneficios empresariales se han disparado. Ni por fundamentales ni tampoco por el nivel operativo de las empresas se sostienen estos niveles actuales en el S&P 500, Nasdaq 100 y Dow Jones, los principales índices mundiales.

Mientras tanto, los políticos, incluidos los europeos, aseguran que no habrá ni aterrizaje, es decir, que la economía continuará creciendo pese a las advertencias de los datos. Según la Conference Board, «el Leading Indicator continúa señalando a una recesión en el corto plazo». No obstante, otros parámetros muestran una cierta fortaleza, como el mercado laboral, incluyendo la tasa de paro y los ingresos personales.

LA INFLACIÓN NO CEDE PESE A LA FED

Sin embargo, la inflación no cede pese al empeño de la FED, que ha disparado el precio del dólar y se espera que alcance el 5,5%, nivel que se quedará un tiempo significativo hasta disminuir la inflación al 2%. Este escenario provocará la caída del gasto de los consumidores, especialmente en bienes duraderos, y la entrada en recesión este mismo 2023. Según la probabilidad calculada por Bloomberg, será en el mes de septiembre cuando se oficialice este escenario.

Y es que, lejos de rebajar la inflación, el ritmo de subida de los precios continúa al alza, con un incremento del 0,5% en enero y con una subida en la subyacente que deja sin margen de reacción al gasto de las familias. En tasa interanual, la inflación se sitúa en un 6,4%, apenas una décima inferior a la registrada el pasado mes de diciembre. Todo, tras las subidas de tipos de la FED.

Como muestra del descontrol que tiene el organismo de Jerome Powell sobre la inflación, los precios mayoristas en la primera potencia occidental han registrado su mayor aumento en un año, con un 0,7% arriba. Asimismo, el Índice de Precios al Productor, una medida de la inflación a nivel mayorista, se moderó en diciembre un 0,2%, tras incrementarse en un 0,3% en noviembre.

LA FED APUNTA A SUBIDAS MÍNIMAS DE 50 PUNTOS BÁSICOS

Con estos datos, los funcionarios de la Reserva Federal insisten en que queda «trabajo por hacer». De hecho, la intención de la FED es estrangular la demanda, retirar efectivo del sistema y endurecer las condiciones del crédito.

No obstante, algunas voces apuntan a la prudencia y cautela antes de impulsar los tipos de interés a tasas más elevadas precisamente por los datos de empleo en EE UU y los del gasto del consumidor. No será hasta la reunión de abril cuando se decida implementar o pausar la política monetaria. El sentimiento del consumidor estadounidense, además, ha empeorado y la mitad de los consumidores ve la situación actual peor que hace un año.

Mientras tanto, la curva de tipos recrudece su situación invertida, con unas letras a un año ofreciendo un tipo del 5% frente al 3,8% que ofrece el bono a 30 años, pese a que habría una mayor incertidumbre a más largo plazo que en el corto. Así, los inversores tendrían que contar con la posibilidad de una crisis de deuda y nuevas caídas en el valor de los bonos. Esta curva de tipos invertida es un indicador infalible a la hora de adelantar una recesión. Hasta ahora no ha fallado en ninguna ocasión.

La FED no descarta volver a aumentar las tasas otros 50 puntos básicos. No obstante, los ‘halcones’ se decantan por un incremento de un punto íntegro para estrangular la economía dada la fuerza del mercado laboral. Sea como fuere, la consecuencia principal de estas subidas afectará a las hipotecas referenciadas a tipos variables, ahogando así a estas familias y dañando las perspectivas del consumo. Además, esta elevada inflación ya no es temporal, como se aseguró en un inicio, sino que ha venido para quedarse.