La presión de la financiación sobre los propietarios de activos podría suscitar oportunidades de inversión en 2024, si bien creemos que sólo determinados nichos del mercado inmobiliario reúnen las condiciones para invertir, señalan en Diaphanum. Se trata, explican, de los hoteles y los centros de datos “porque están más protegidos a esos ajustes de valoraciones” que perciben en el sector desde hace meses. La firma adelantaba ya en 2023 que la persistencia en la bajada en el número de transacciones, tanto por la subida de los costes de financiación como por el desencuentro en precio entre compradores y vendedores, generarían caídas en precio.

La sociedad de valores mantiene una actitud de cautela en el sector inmobiliario, donde manifiesta que hay que estar atentos a inversiones o gestores más nicho

Preguntados por el cliente español, los asesores de Diaphanum reconocen que “hay una fuerte vocación al sector inmobiliario, pero que el cliente español ha aprendido de la gestión del sector y sabe que no permite la diversificación por precios. Eso ha permitido la canalización del capital hacia otros activos ilíquidos”.

Por todo ello, en la entidad recuerdan que “hoy hay más alternativas de inversión que capital para invertir” y eso, a pesar de que “la alternativa de la liquidez bien pagada ha complicado la captación de capitales para las inversiones ilíquidas”.

Por este motivo, 2023 fue un año complicado para los mercados privados en lo que respecta al levantamiento de capital. Las caídas de los mercados cotizados en 2022, la subida de la inflación y las rápidas subidas de tipos afectaron de manera relevante a la captación de nuevo capital en los mercados privados a nivel mundial. Este impacto fue más relevante en el caso de los activos reales, así como en fondos de gestores emergentes.

Las caídas de los mercados cotizados redujeron la valoración de la parte líquida en las carteras de los inversores institucionales, provocando que la parte ilíquida de sus carteras sobrepasara la asignación máxima permitida. Este fenómeno, conocido como efecto denominador, ha afectado a c.65% de los inversores institucionales (Fuente: Preqin), y ha limitado compromisos adicionales en activos ilíquidos durante 2023.

Por otro lado, junto a la necesidad de generación de liquidez de muchos gestores, ha supuesto un gran catalizador del mercado secundario en 2023.

Las subidas de tipos asociadas al repunte de la inflación introdujeron una mayor competencia de los activos sin riesgo y una mayor incertidumbre a la hora de realizar proyecciones financieras, contribuyendo a la dificultad para levantar capital.

ENTORNO MACRO DE DIAPHANUM

La entidad, que pronostica una relajación de la política monetaria en el segundo semestre de 2024, descontada parcialmente por los mercados, apuesta por una desaceleración más pronunciada en Europa, con una caída suave en EE.UU. y crecimientos razonables en los países emergentes. Con este entorno macroeconómico, la estabilidad en las condiciones de financiación proporcionará a compañías e inversores mayor visibilidad para acometer inversiones y desinversiones.

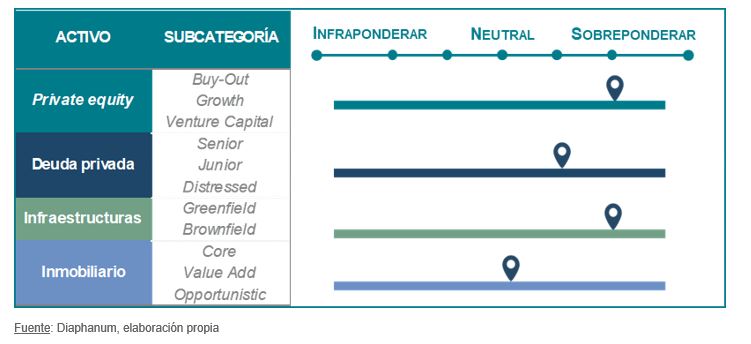

Diaphanum se muestra positivo en private equity e infraestructuras y mantiene una actitud de cautela en inmobiliario, donde manifiesta que hay que estar atentos a inversiones o gestores más nicho

APUESTAS DE DIAPHANUM PARA 2024

Las rápidas subidas de tipos y el menor apetito de los bancos por la toma de riesgo crediticio convirtieron a la deuda privada en un activo muy demandado por empresas, que emplean financiación para ejecutar proyectos de crecimiento, y por fondos de private equity, que necesitan financiación para acometer inversiones en compañías. Esto, junto con la ampliación de los diferenciales y los mejores términos para los financiadores, convirtieron a este tipo de activo en uno de los preferidos por Diaphanum durante 2023, por lo que la entidad recomienda sus inversores la entrada en dos vehículos de deuda privada senior paneuropeos.

Dada la visión macroeconómica para 2023, las infraestructuras con remuneración vinculada a disponibilidad y con contratos con capacidad de traslado de la inflación han sido un activo en el que Diaphanum ha recomendado invertir durante 2023, cristalizado en una coinversión en infraestructura de telecomunicaciones, y búsqueda de nuevas oportunidades durante el 2024. Esta ha sido la tipología de activo, dentro de los 4 grandes bloques que sigue el equipo de ilíquidos de Diaphanum, que más ha sufrido en cuanto a captación de activos en 2023. Sin embargo, son activos necesarios, que exigen una elevada inversión de capital, y que cuentan con estabilidad y visibilidad en la generación de caja.

De cara a 2024, el entorno macroeconómico que prevé Diaphanum dibuja un entorno para las empresas y los inversores donde, casi con toda seguridad, no habrá nuevas subidas de tipos, algo que permite una mayor visibilidad a la hora de realizar proyecciones financieras. De confirmar la alta probabilidad de bajadas en el segundo semestre, a medida que se confirman las bajadas generalizadas de la inflación, las transacciones corporativas y la actividad de inversión repuntarán.

2024 es para Diaphanum un año para realizar compromisos en private equity en la construcción de carteras ilíquidas

José Cloquell, director de inversiones ilíquidas de Diaphanum, explica que “nuestra preferencia son pequeñas y medianas compañías con sólidos balances y necesitades de capital para ejecutar planes de crecimiento, profesionalizar el negocio, comprar compañías competidoras, o digitalizar sus modelos de negocio. Compañías que se benefician de los equipos de profesionales de los fondos que les ayudan, en definitiva, a mejorar su operativa e incrementar ventas y márgenes, incrementando la generación de caja”.

Los gestores de fondos europeos prevén una ralentización, pero sin recesión

En el caso del venture capital, que supone la inversión en compañías en sus estados más iniciales de crecimiento y habitualmente con necesidades relevantes de capital para hacerlas crecer, Diaphanum toma una postura algo menos cautelosa que en 2023, a raíz de los ajustes de valoración producidos, si bien es muy prudente en el análisis de la experiencia e historial de filosofía de inversión de los gestores y en su estrategia de generación de liquidez.

Además, la entidad sigue atenta en la búsqueda de oportunidades de inversión en infraestructuras, que es un activo que sigue gustando a la entidad, donde espera poder seguir invirtiendo con las mismas premisas que hizo en 2023.

La deuda privada que fue el activo que más favoreció en 2023 será una inversión que seguirá de cerca Diaphanum en 2024, sobre todo para los nuevos clientes que deseen comenzar a ser asesorados en activos ilíquidos y donde sigue teniendo sentido tener posiciones en deuda privada senior.

Implicaciones para los inversores de los máximos históricos en el S&P 500