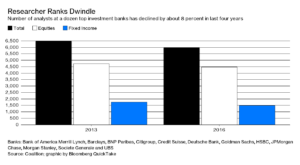

Annie Massa para Bloomberg

Para miles de intermediarios, operadores y gestores de activos con sede en los Estados Unidos, el tiempo se agota

La ola de choque está a punto de emanar de Bruselas, capital de la Unión Europea. Ese podría ser el lado oscuro de la luna para algunas firmas financieras que trabajan duro en los Estados Unidos. Un amplio conjunto de regulaciones financieras denominado MiFID II estará vigente desde el 3 de enero, afectando todo, desde la investigación en inversiones hasta las transacciones. La mayoría ha oído hablar de él, pero no han abordado por completo lo que probablemente se convertirá en un cambio sísmico en la industria.

“Habrá un ataque de locura”, explicó Mike Stepanovich, que pasó meses asesorando a las empresas para ajustar su tecnología y valorar la investigación que consumen para cumplir con MiFID. Stepanovich, presidente de servicios empresariales de Visible Alpha, dijo que es un proceso arduo y que muchas firmas no están listas.

Si bien la Directiva sobre Mercados de Instrumentos Financieros (MiFID por sus siglas en inglés) no será ley en los Estados Unidos, es casi seguro que transformará la forma en que opera el negocio en ambas regional, según los participantes de la industria. Los reguladores estadounidenses han tomado medidas para mitigar parte del impacto, pero el alcance de la MiFID aún se sentirá porque es más fácil cumplir con los más altos estándares regulatorios globales que hacer malabares con diferentes puntos de referencia regionales. Los pilares clave de la regla incluyen evitar que los bancos usen la investigación gratuita como señuelo para las comisiones comerciales, y exigir a las firmas que demuestran que obtienen el mejor trato para los clientes.

Los reguladores de la UE aún deben tomar decisiones claves sobre oscuras lagunas, las reglas chocan con los mercados extranjeros e incluso recaban datos de los clientes. Por ejemplo, los analistas dicen que los inversores estadounidenses serán sorprendidos al conocer las reglas de la MiFID que les exigen que proporcionen números de pasaporte cuando negocien valores europeos. Esa parte de la norma rara vez se discute entre clientes de la UE.

La SEC dio un plazo de 30 meses a las empresas atrapadas entre la MiFID y las normas estadounidenses

“Todavía hay una serie de incógnitas”, observó Joanna Fields, CEO y fundadora de Aplomb Strategies, que asesora a las firmas financieras sobre la estructura del mercado y los cambios regulatorios. “Las empresas tendrán que tomar decisiones potencialmente difíciles antes de enero”.

El tamaño y complejidad de la MiFID ha impulsado a los reguladores del Reino Unido a decir que no serán muy duros para las empresas que incumplan. La SEC estadounidense también dio un puntapié, diciendo la semana pasada que daría un plazo de 30 meses a las empresas atrapadas entre la MiFID y las normas norteamericanas sobre los honorarios de investigación.

Días antes del anuncio de la SEC, el CEO de Allianz Global Investors, Andreas Utermann, criticó lo que llamó una sorprendente falta de orientación por parte de los reguladores estadounidenses y asiáticos tan tarde en el juego.

Bank of America decidió no arriesgarse, cubriendo sus apuestas mediante la aplicación para registrarse como asesor de inversiones para eludir las reglas regionales conflictivas.

Otros también se están reparando, en particular los grandes bancos y corredores con operaciones en los Estados Unidos y Europa. Empresas como Franklin Templeton Investments prometen absorber los costos de investigación para los clientes; las comerciales como Virtu Financial y Tower Research Capital se han registrado como lugares compatibles con la MiFID; Instinet compró una plataforma de negociación que ayuda con los límites de la MiFID.

Bloomberg LP, matriz de Bloomberg News, opera plataformas de negociación y ofrece productos de investigación.

“No creo que exista el nivel de comprensión que a la gente le gustaría tener”, indicó Paul Hamill, director global de renta fija, divisas y materias primas de Citadel Securities, en una entrevista con Bloomberg Television esta semana. “Eso se deriva del desafío al que nos enfrentamos de que algunas reglas aún no son claras”.

Una cuarta parte de los administradores de activos de los Estados Unidos dijeron que no esperaban verse afectados por la MiFID II

Mientras tantos, los grupos de inversores estadounidenses y los sistemas de pensiones estatales están aprendiendo del MiFID, argumentando que las reglas europeas reducen los costos y perforan la opacidad de las prácticas de Wall Street.

Pero a muchas otras empresas norteamericanas les ha tomado tiempo despertarse, especialmente las pequeñas que sólo operan localmente. Una encuesta de la firma de investigación Tabb Group descubrió que casi una cuarta parte de los administradores de activos de los Estados Unidos dijeron que no esperaban verse afectados por la MiFID II.

Tabb también descubrió que incluso algunos de los inversores más inteligentes tienen agujeros en su preparación: los analistas dijeron que encontraron tantas lagunas en los planes de los gestores de activos que concluyeron que la mayoría no estará completamente preparados para la fecha de inicio del 3 de enero.

“Si soy un gestor de activos estadounidense resulta fácil ver por qué una regulación europea no causará gran impacto en mí”, dijo Rebecca Healey, directora de estrategia y estructura de mercado de Liquidnet en una entrevista a principios de año. “Reconozcámoslo, ningún ser humano acepta el cambio como debería”.