Bankia se diluye a medida que el euríbor no remonta. Los últimos resultados presentados por la firma (primer trimestre de 2018) realzan que la entidad presidida por Ignacio Goirigolzarri padece todavía una enfermedad importante: ‘contracción de ingresos’. Además, ha sacado a la luz otros problemas como que los activos son cada vez menores, la tasa de morosidad se reduce más lentamente y, por ello, el apalancamiento para generar beneficios es pequeño.

Incluso antes de la presentación de resultados, distintos analistas ponían un asterisco en la previsión de beneficios en el plan estratégico de Bankia para 2020. Aunque, ‘sí se está en 2018 –alguno podría pensar– qué más da el objetivo de dentro de dos años y pico‘. La respuesta es mucho, puesto que en los próximos años se planea privatizarla. El precio de los paquetes de acciones que ingresará el Estado vendrá en función de la generación beneficios del banco. En definitiva, la generación de ingresos, con ello beneficios, será el elemento catalizador para que Bankia se pueda vender a un precio mayor.

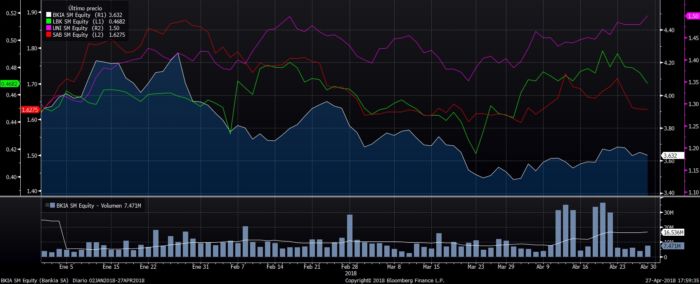

Por el momento, el término que más se ajusta a dicho recorrido es el de calvario. La acción, que marcará el valor de venta, en lo que va de año se ha hundido en bolsa más de un 5%. No solo es el peor banco del mercado en este sentido, sino que es el único en negativo de aquellos cuyo volumen de negocio en España es muy alto. Además, la distancia es considerable.

El principal problema de Bankia en la actualidad se llama euríbor

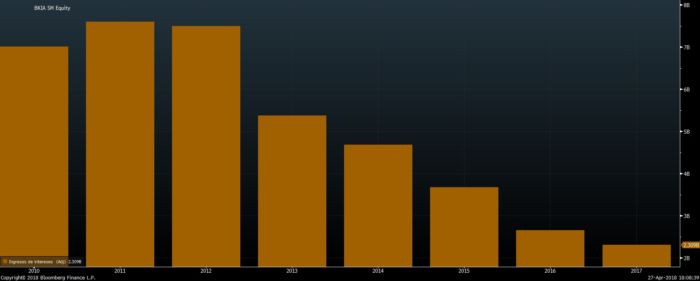

El principal problema de Bankia en la actualidad se llama euríbor. Para la entidad, al contrario que los hipotecados, sufre cuando es bajo y casi muere cuando es negativo. Esto se debe, a que casi 9 –más cerca del 9 que del 8– de cada 10 préstamos firmados es a tipo variable, esto es una tasa fija más euríbor. Al ser negativo este último, es obvio ver cómo hay una fuerte contracción en su margen. De hecho, entre el primer trimestre de 2014 y este primero del 2018, el principal margen del banco ha caído un 28%.

La variación de los tipos de interés es esencial en un banco debido a su negocio, en especial para estimar beneficios futuros. En resumidas cuentas, el negocio de entidades bancarias –como el caso de Bankia– consiste en comprar dinero, venderlo y apuntarse el diferencial. El dinero es su materia prima. Por tanto, una cartera con tantos créditos variables como la de Bankia sufre mucho con el euríbor en negativo. También rápidamente crece cuando este indicador despega, aunque por el momento no es el caso. El tipo europeo, medido a 12 meses, no ha repuntado al alza como se esperaba y por ello los resultados de Bankia son menores.

El propio consejero delegado de Bankia, José Sevilla, ha destacado durante la presentación de resultados que los beneficios de la entidad ascenderían en 250 millones con una subida de tipos de alrededor 50 puntos básicos. De hecho, un análisis de Bloomberg muestra que el 40% de la rentabilidad que Bankia espera obtener para 2020 depende exclusivamente de las tasas de interés.

BANKIA NECESITARÁ MAYOR VOLUMEN HIPOTECARIO

El otro gran problema de Bankia, además del euríbor en negativo, es que el volumen de activos ha caído con fuerza en los últimos años. El número de créditos concedidos, volumen neto, ha descendido un 22,3% en los últimos años. Obviamente, un menor nivel de créditos y que pagan cada mes una menor cantidad de dinero da como resultado que los ingresos caigan con fuerza. De hecho, los analistas de Bloomberg, días atrás de la presentación, destacaban que Bankia necesitaría de un mayor volumen de créditos para conseguir su objetivo de beneficios para 2020.

El problema no es endémico de Bankia, de hecho, su caída va en línea con el global del sector en España, sino que se extiende por todo el sector. Los bancos españoles están en clara contracción de activos, por ello desde Bruselas y el BCE se sigue insistiendo en que la banca española debe concentrarse todavía más. Aunque desde Bankia consideran, según su consejero delegado José Sevilla, los movimientos de concentración en 2018 serán “residuales”.

LA MORA LIMITA A BANKIA

Bankia ha ido perdiendo fuelle a la hora de rebajar su tasa de morosidad. Si bien en 2014 la redujo un 12% y el siguiente hasta un 16%, ya en 2017 la velocidad cayó al 9,2% y por último, en el primer trimestre de 2018, la caída apenas superó el 2%. En definitiva, cada vez le va a costar más a la entidad reducir su tasa de morosidad y eso tiene implicaciones importantes.

En primer lugar, que la tasa de mora en Bankia todavía es excesivamente alta. La mejora de capital y la reducción de endeudamiento le permiten manejar la situación, pero una mora cercana al 9% es sinónimo muchas veces de quiebra.

Además, como se ha indicado anteriormente la mora afecta directamente a la capacidad de Bankia para endeudarse, esto es generar más créditos –más activo– que a su vez generen más ingresos. La ratio que mide este apalancamiento es el denominado ratio entre depósitos y créditos. Allá por 2013, Bankia tenía un apalancamiento cercano al 140%, esto es que prestaba 1,4 euros por cada euro que captaba de depósitos. En la actualidad, esa cifra ha caído por debajo del 100%, puesto que es imposible mantener esa ratio con ese nivel con una mora tan elevada. Al fin y al cabo, contra más apalancado este un banco más sufre cuando aumenta la mora.

LAS PROVISIONES EMPUJAN EL NEGOCIO

En el caso de Bankia ocurre una característica que prácticamente no se da en otro gran banco español, el saldo neto de comisiones respecto de años atrás todavía es negativo. Esa característica da todavía más relevancia al problema de sus ingresos menguantes en cuanto a intereses. Al final, la única partida que realmente ha contribuido a mejorar año a años lo beneficios son las provisiones.

Entre 2012 y 2017, las provisiones de Bankia, el colchón que mantiene de sus beneficios para amortizar posibles impagos, ha descendido en más de 7.000 millones. La caída ha permitido entre otras cosas generar gran parte de los beneficios que ha generado el banco en los últimos años.

Al final, la caída de las provisiones ha ayudado a mejorar la rentabilidad, aunque no lo ha hecho mucho, del banco frente a las otras grandes partidas que están en retroceso. El ROE, que mide la rentabilidad que genera el banco a través de sus fondos propios –en el primer trimestre de 2018 cerró en el 6,8–, es prácticamente igual que en 2014. El problema es que se ha conseguido gracias a que se han reducido los fondos propios, no porque haya subido el beneficio. La mejora de esta ratio irá de la mano de una subida de tipos que en Bankia se espera para no languidecer.