La constructora española Sacyr tiene un fuerte apoyo de los analistas, que esperan una mejora del pay-out (retorno a los inversores) los próximos meses, lo que mejoraría su atractivo.

En estos momentos, las acciones de Sacyr cuentan con opiniones positivas (recomendaciones de comprar) del 100% de los analistas que recoge Bloomberg (14 expertos) lo que se traduce en un precio objetivo a doce meses de 3,83 euros, un potencial de revalorización del 21,6%.

Una de estas casas de análisis es la francesa AlphaValue, que destaca que Sacyr es la constructora más tipo utility y que lleva dos años por detrás del mercado tras publicar su plan estratégico en 2021. “Vemos a Sacyr como una utility por sus activos de concesiones de bajo riesgo que proporcionan flujos de caja muy predecibles e indexados a la inflación”.

Esta estrategia bien recibida se centra en dos áreas: activos de concesiones y una reducción de la deuda. Puesto que la empresa ha hecho progresos en ambos frentes, creemos que el próximo paso en la estrategia debería ser ofrecer más retorno a los accionistas”.

Actualmente, ven un potencial del 13% en Sacyr en base a sus análisis del flujo de caja y las valoraciones de sus activos, si bien las valoraciones basadas en los flujos son menos favorables porque todavía están en proceso. Para ellos, la española ofrece una alternativa a esos inversores que buscan un valor defensivo con diversificación geográfica.

ANÁLISIS DE SACYR POR ALPHAVALUE

Sacyr ofrecería menor riesgo que sus comparables porque su modelo de construcción ya es de bajo riesgo, añaden en AlphaValue, con el libro de órdenes para Sacyr Concesiones. Además, en el sector de la construcción, la firma se centra en la rentabilidad más que en el volumen, por lo que ha logrado en los primeros nueves meses del año un margen Ebitda del 4,6% y se acerca al 5-6%.

En el segmento de las concesiones Sacyr valora sus activos en 3.300 millones, un aumento del 18% frente a su valoración de 2021y logró siete nuevas concesiones en 2022 y 2023. Cerca del 90% de estos activos llegan con un nivel de demanda bajo, lo que les permite general un cash Flow predecible ligado a la inflación, y que representan el 90% de su cartera.

En total, el segmento de las concesiones se espera que haga una contribución positiva al crecimiento del grupo. Estimamos que para 2025 alcanzarán un Ebitda de 1.150 millones de euros, que representa un CAGR del 19% desde 2021 a 2025.

La clave es la bajada de la deuda, que se pretendía recortar desde los 800 millones en 2020 a los 100 millones en 2025. De momento, Sacyr va por los 600 millones. Con los ingresos por la venta de Sacyr Medioambiente y Sacyr facilities para un total de 500 millones, la empresa podría elegir abonar toda la deuda antes de lo previsto.

Tras haber cumplido con éxito sus ambiciones de reducción de la deuda, creemos que los próximos hitos girarán en torno a la rentabilidad para los accionistas y el aumento de la inversión de capital. El camino crítico radica en si la empresa distribuirá los flujos de caja previsibles entre los accionistas o los utilizará para seguir creciendo.

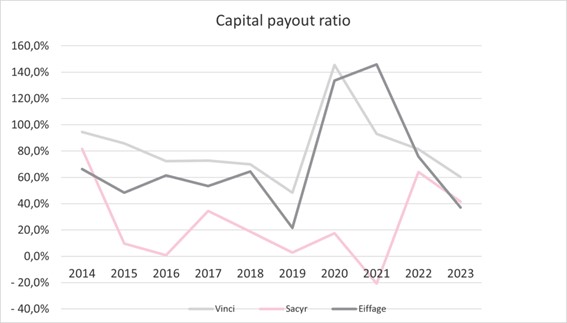

Esperamos una combinación de ambas estrategias, aunque con un mayor énfasis en la rentabilidad para los accionistas que en el aumento del gasto de capital. Cabe destacar que, desde 2014, el payout o ratio de reparto de capital de la empresa (rentabilidad para el accionista + dividendo/ingreso neto) se ha mantenido sistemáticamente por debajo en comparación con sus homólogas.

Por otro lado, en Renta 4 tienen a Sacyr en su cartera de 5 grandes, en la de dividendo y en la versátil. Su precio objetivo es de 4,13 euros, un potencial del 32,3%.

Basan su tesis de inversión en la excelente cobertura de los flujos de caja sobre la inflación, la limita exposición a la evolución del ciclo, un crecimiento orgánico gracias a la puesta en marcha de varios proyectos en fase de construcción, la baja madurez de los activos en operación, la posibilidad de crecimiento inorgánico a través de nuevas adjudicaciones y una integración vertical entre negocios de construcción y concesiones que permite control del riesgo y aprovechamiento de oportunidades en proyectos greenfield.