En el ecuador de la temporada de resultados del tercer trimestre para el S&P 500, tanto el número de sorpresas positivas como la magnitud de las mismas se sitúan por encima de sus medias de 10 años.

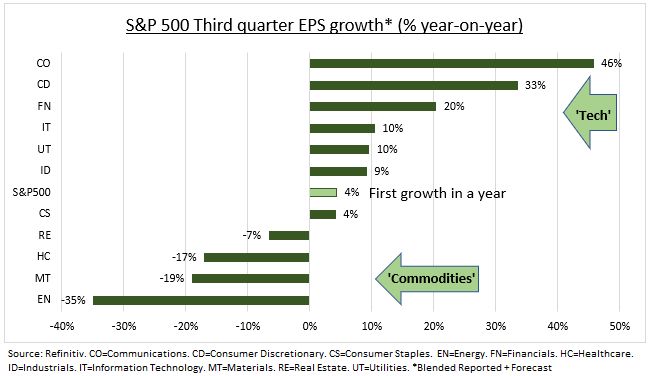

Como consecuencia de ello, el índice presenta hoy unos beneficios del tercer trimestre superiores a los del final de la semana pasada y a los del final del trimestre. El S&P 500 registra ahora un crecimiento interanual de los beneficios por primera vez desde el tercer trimestre de 2022.

En total, el 49% de las empresas del S&P 500 han comunicado resultados reales para el tercer trimestre hasta la fecha (27 de octubre). De estas empresas, el 78% han informado de un beneficio por acción (BPA) real por encima de las estimaciones, lo que está por encima de la media de cinco años del 77% y por encima de la media de 10 años del 74%.

En conjunto, las empresas presentan unos beneficios un 7,7% por encima de las estimaciones, por debajo de la media de cinco años del 8,5%, pero por encima de la media de 10 años del 6,6%. Las medias históricas reflejan los resultados reales de las 500 empresas, no los resultados reales del porcentaje de empresas que han presentado sus informes hasta este momento.

CONSUMO BÁSICO, TI Y SERVICIOS DE COMUNICACIÓN ENCABEZAN LAS ALZAS

Durante la semana pasada, las sorpresas positivas de beneficios comunicadas por empresas de múltiples sectores (encabezadas por los sectores de consumo discrecional, tecnologías de la información y servicios de comunicación) fueron responsables del aumento de los beneficios globales del índice durante este periodo.

Desde el 30 de septiembre, las sorpresas positivas de beneficios comunicadas por empresas de los sectores financiero, de tecnología de la información, discrecional y de servicios de comunicación, compensadas parcialmente por las revisiones a la baja de las estimaciones de BPA de dos empresas del sector sanitario, han sido las que más han contribuido al aumento de los beneficios del índice durante este periodo.

En consecuencia, el índice presenta hoy unos beneficios del tercer trimestre superiores a los de finales de la semana pasada y a los de finales del trimestre

El crecimiento combinado de los beneficios del tercer trimestre (que combina los resultados reales de las empresas que han presentado sus informes y los resultados estimados de las empresas que aún no lo han hecho) es del 2,7% hoy (viernes 27 de octubre), frente a un descenso de los beneficios del -0,4% la semana pasada y del -0,3% al final del tercer trimestre (30 de septiembre).

Si la tasa de crecimiento real del trimestre es del 2,7%, será el primer trimestre de crecimiento interanual de los beneficios registrado por el índice desde el tercer trimestre de 2022.

Ocho de los once sectores registran un crecimiento interanual de los beneficios, encabezados por los servicios de comunicación, el consumo discrecional y el sector financiero. Por otra parte, tres sectores registran un descenso interanual de los beneficios: Energía, Materiales y Sanidad.

EL 62% DEL S&P 500 REGISTRA INGRESOS POR ENCIMA DE LO PREVISTO

En cuanto a los ingresos, el 62% de las empresas del S&P 500 han registrado ingresos superiores a las estimaciones, por debajo de la media quinquenal del 68% y de la media decenal del 64%. En conjunto, las empresas declaran unos ingresos un 0,8% superiores a las estimaciones, por debajo de la media quinquenal del 2,0% y de la media decenal del 1,3%. Una vez más, las medias históricas reflejan los resultados reales de las 500 empresas, no los resultados reales del porcentaje de empresas que han informado hasta este momento.

Durante la semana pasada, las sorpresas positivas de ingresos comunicadas por empresas de múltiples sectores fueron responsables del aumento de los ingresos globales del índice durante este periodo. Desde el 30 de septiembre, las revisiones al alza y las sorpresas positivas de los ingresos de las empresas del sector energético han sido las que más han contribuido al aumento de la tasa de crecimiento de los ingresos globales del índice durante este periodo.

Como resultado, la tasa mixta de crecimiento de los ingresos para el tercer trimestre es hoy del 2,1%, frente a una tasa de crecimiento de los ingresos del 1,8% la semana pasada y una tasa de crecimiento de los ingresos del 1,6% al final del tercer trimestre (30 de septiembre). Si la tasa de crecimiento real de los ingresos del trimestre es del 2,1%, será el undécimo trimestre consecutivo de crecimiento de los ingresos del índice.

ENERGÍA Y MATERIALES REGISTRAN CAÍDA DE LOS INGRESOS

Nueve sectores registran un crecimiento interanual de los ingresos, encabezados por los sectores de consumo discrecional y servicios de comunicación. Por otra parte, dos sectores registran un descenso interanual de los ingresos: Energía y Materiales.

De cara al futuro, los analistas prevén un crecimiento (interanual) de los beneficios del 5,3% para el cuarto trimestre de 2023, por debajo de la estimación del 8,1% del 30 de septiembre. Para el 2023, los analistas prevén un crecimiento (interanual) de los beneficios del 0,9%, igual a la estimación del 0,9% del 30 de septiembre. Para 2024, los analistas prevén un crecimiento interanual de los beneficios del 11,9%, por debajo de la estimación del 12,2% del 30 de septiembre.

El PER a 12 meses es de 17,1, por debajo de la media de 5 años (18,7) y de 10 años (17,5). También está por debajo del PER a plazo de 17,8 registrado al final del tercer trimestre (30 de septiembre).

Durante esta semana, 162 empresas del S&P 500 (incluidos cuatro componentes del Dow 30) tienen previsto presentar sus resultados del tercer trimestre.

LOS RESULTADOS REAFIRMAN EL LIDERAZGO DE EE.UU.

Para Michele Morganti, estratega senior de renta variable de Generali Investments, el 40% de las empresas han presentado sus resultados del 3er trimestre. En el S&P 500, el crecimiento interanual de los beneficios por acción (13%) es superior al del segundo trimestre, mientras que el correspondiente a las ventas se mantiene estable (4,7%). Para la media de valores, el crecimiento del beneficio por acción es más moderado (6% interanual).

La sorpresa frente a las expectativas es positiva (8,6%) y superior a la del segundo trimestre. Sin embargo, la sorpresa de las ventas es inferior y disminuye con respecto al segundo trimestre. Los resultados totales positivos son ligeramente inferiores a los del segundo trimestre, especialmente en el caso de las ventas.

Como se esperaba, los resultados del DJ STOXX 600 son mucho más débiles.

El crecimiento del BPA (beneficio por acción) es del -11% y del -6% para las ventas. Las sorpresas son negativas, del -10%, aunque la media del sector europeo es positiva (+4%). De hecho, los resultados son muy dispersos, con los industriales mostrando una sorpresa negativa del BPA del 80% frente al consenso, los materiales (-11%) y los discrecionales (+8%).

En EE.UU., el impulso del BPA sigue siendo positivo, aunque la tendencia de las ventas y las revisiones del BPA sugieren un impulso menos fuerte en el futuro. La dispersión de las estimaciones de BPA de los analistas está aumentando, ya que las previsiones son menos optimistas, se espera un debilitamiento de la demanda y los riesgos geopolíticos siguen siendo elevados.

No obstante, desde el inicio de la temporada (5 de octubre), las estimaciones de BPA para 2023 y 2024 se mantienen prácticamente sin cambios tanto para EE.UU. como para la UE. No modificamos nuestras previsiones de BPA, que se mantienen en torno a un 6% por debajo del consenso en 2024 y 2025. Estas estimaciones sustentan una posible rentabilidad total positiva a 12 meses, más en el caso de la UE que en el de Estados Unidos.

Últimamente somos menos cautelosos debido a la reducción de las valoraciones y del posicionamiento. Dada la persistente alta rentabilidad, la elevada incertidumbre sobre el conflicto de Israel y los indicios de ralentización económica, nos abstendríamos de ser excesivamente positivos por el momento.