Credit Suisse cierra su capitulación contrarreloj y pone fin a 167 años de historia. El supervisor y el regulador de Suiza han implorado a UBS alcanzar un acuerdo de compra para hacerse con la segunda entidad financiera del país, pero las condiciones son muy exigentes. UBS compra a su principal rival por 3.000 millones de euros. La firma helvética habría exigido romper el acuerdo si el diferencial de los bonos de Credit Suisse sube por encima de los 100 puntos básicos.

El comprador UBS adquiere así a Credit Suisse con una quita de entre el 60%, aunque se había especulado que pudiera alcanzar el 87% respecto al valor bursátil de esta entidad, que cerró el pasado viernes con una capitalización de 7.485 millones de euros, unos 7.430 millones de francos suizos. De esta forma, valora a UBS en unos 0,7 francos suizos por acción, un precio muy alejado de los 1,86 en los que finalizó en la primera cuádruple hora bruja del año.

UBS PIDE EXIMIRSE DE MULTAS E INDEMNIZACIONES POR FUTURAS SENTENCIAS TRAS LA COMPRA DE CREDIT SUISSE

Las horas son cruciales debido a la apertura del mercado asiático. Por el momento, no existe comunicado oficial ni por parte de UBS ni Credit Suisse, así como tampoco del regulador o el Banco Nacional de Suiza. En caso de no existir acuerdo alguno, Suiza nacionalizaría una parte de la entidad, pero sin llegar a efectuar un rescate por la totalidad de la firma financiera.

LOS ACCIONISTAS PERJUDICADOS EN CREDIT SUISSE

El principal banco suizo habría presentado una oferta inicial de 1.000 millones de dólares que habría sido rechazada por considerarla demasiado baja y perjudicial para los accionistas, según había informado Bloomberg.

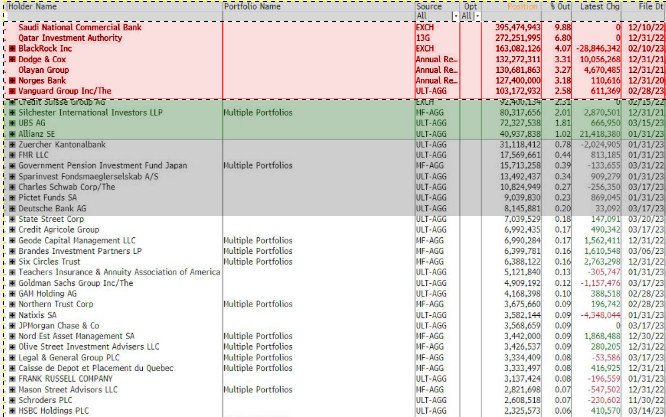

Esta operación deja un reguero de damnificados, entre los que se encuentran los pensionistas del Norges Bank, BlackRock y los dos máximos accionistas de la firma, Saudi National Bank y Qatar Holding.

El banco nacional de Arabia Saudí ostenta el 9,88% del capital de Credit Suisse, unos 395,47 millones de acciones, mientras BlackRock tiene 163 millones, el 4,07% del capital, aunque de forma indirecta la posición de este último se sitúa en el 4,93%. Qtar Holdings, por su parte, ostenta el 5,03% desde noviembre de 2021, con 133,2 millones de títulos.

El valor conjunto de estas posiciones asciende a unos 1.900 millones de euros. Si la operación con UBS sale a flote, estos fondos y bancos perderían más de 1.600 millones en una inversión. El último movimiento de BlackRock se produjo el pasado 10 de febrero, con la venta de 28,84 millones de acciones.

CAMBIOS LEGALES EN SUIZA PARA COMPRAR CREDIT SUISSE

UBS no quiere pillarse la mano, el brazo y el cuerpo entero como sí ocurrió con otras entidades financieras que fueron rescatadas en la crisis financiera de 2008. Para evitarlo, ha propuesto que los acuerdos se firmen y se adopten una vez sellados por el consejo de administración, sin la aprobación de los accionistas. Para ello, el propio Gobierno suizo tendría que modificar la legislación de urgencia, hecho que todavía no se ha producido.

Asimismo, si los diferenciales de los productos cotizados de Credit Suisse suben otros 100 puntos básicos, el Gobierno tendría que asumir esas pérdidas. Por el momento, no hay confirmación ni desmentido en el Ejecutivo. Por un lado, los accionistas tienen seis semanas de plazo para conocer la propuesta a fondo, un hecho al que UBS se opone por completo.

Desde los máximos históricos, Credit Suisse ha perdido más de 312.000 millones en Bolsa, pero no ha sido hasta esta situación crítica cuando se ha puesto en guardia todo el sistema financiero europeo.

EL ACUERDO SE CIERRA ESTE DOMINGO

El Banco Nacional de Suiza ha duplicado la línea de liquidez pedida por Credit Suisse, hasta los 100.000 millones de dólares, según Financial Times. La Reserva Federal de EE UU habría bendecido el acuerdo, mientras el regulador suizo ha sido quien más ha presionado para poder alcanzar un pacto.

Entre otros puntos polémicos, los accionistas de UBS no decidirán sobre la compra, mientras que algunas voces han criticado que se haya saltado la normativa vigente para alcanzar el acuerdo. Si bien, Credit Suisse podría no haber superado la situación esta misma madrugada.

En los últimos tres meses del pasado año, la salida de depósitos de Credit Suisse fue de 111.000 millones de francos suizos, mientras que en la última semana han sido de varias decenas de miles.

SIN INDEMNIZACIÓN A LOS ACCIONISTAS

Como primer mandato, UBS hará prácticamente desaparecer la parte de inversión de Credit Suisse, según las fuentes de FT. Para referirse a uno u otro, los miembros de esta comisión negociadora han usado los términos Cedar -cedro- y Ulmus -olmo- para referirse a Credit Suisse y UBS, respectivamente.

Además, UBS busca acuerdos para evitar pagar por los litigios que puedan desencadenarse tras este acuerdo, así también como las multas o las pérdidas. Por el momento, se descarta una indemnización a los accionistas.