Andan preocupados los bancos últimamente. Por mucho que se esfuerzan en decir que el crédito fluye y que riegan la economía del país, la realidad es la contraria. El dinero prestado se contrajo en enero un 4,3% respecto al año anterior. Y no será porque no se esfuerzan en sacar dinero al mercado, sino porque sacan menos de lo que se amortiza, así que -al final- la realidad es que están poniendo menos dinero en circulación.

Obviamente, y aunque el sector no lo reconoce, esto les tiene muy preocupados. Sobre todo porque los márgenes del negocio son cada vez más estrechos debido a que los tipos de interés están en mínimos históricos; pero también por las fuertes provisiones que el regulador les obliga a efectuar desde que saltara por los aires el sistema financiero global allá por el año 2007. Así que tienen que amarrarse el cinturón e intentar luchar con los mimbres que tienen encima de la mesa.

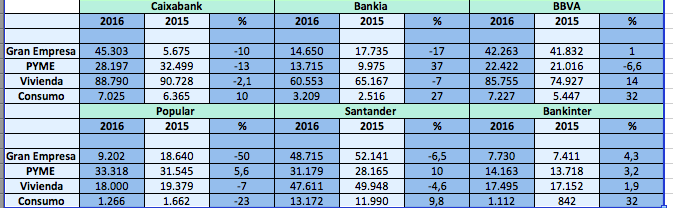

Reparto de créditos por parte de los bancos entre sectores

¿Y cuáles son esos mimbres? Además de echar a gente (de lo que hablaremos otro día), intentar poner en circulación el dinero sea como sea y traer nueva clientela. Y claro, cuando uno empieza a mirar quiénes son las víctimas, nos encontramos con lo de siempre: que somos tú y yo. El motivo es simple: las Administraciones Públicas no están invirtiendo prácticamente nada y, si lo hacen, pueden buscar dinero en el mercado a un precio barato. Lo mismo ocurre con las grandes empresas. Así que las entidades financieras se han olvidado de dar crédito a estos sectores. No sólo eso, es que -entre los seis grandes bancos del país- se puede ver cómo el crédito a la gran empresa cayó un 13% de media.

Ahora lo que les queda, por tanto, es lanzarse a por los más incautos. O mejor dicho, lo que ellos creen que son incautos y que, en realidad, son los más necesitados. Las clases medias y las pequeñas y medianas empresas. Aquellos que no tenemos más remedio que hacer una inversión para que el negocio siga adelante; o tenemos que cambiar el coche porque el nuestro se cae a pedazos. Y de nuevo, los datos son tozudos: las PYME (entre BBVA, Santander, Cixabank, Popular, Bankia y Bankinter) vieron cómo el dinero prestado aumentaba un 8,2% de media. Pero ojo, porque el que se lleva la palma es del consumo: ¡un 14,6%! -cifra que ASNEF eleva hasta el 21% al incluir a todas las entidades de crédito personal y de consumo-.

Los consumidores se han convertido en el objetivo de los nuevos créditos bancarios

Revestido de ayuda a la sociedad, los bancos explican que hay que financiar la economía real y ayudar a que la cosa vaya mejor. La cruda realidad es que no tienen otro sitio mejor en el que invertir el dinero porque, poco a poco, se quedan sin fuentes de inversión más seguras. Así que con este tipo de préstamos matan dos pájaros de un tiro: logran rentabilidad sobre el dinero; casi no arriesgan porque son préstamos de bajo importe y, de paso, ¡logran nuevos clientes! porque ahí está también buena parte del negocio ahora, en lograr atraer clientela. ¿O se piensan ustedes que todo esto es gratuito?

La que más empeño puso en esta tarea fue Ana Botín. El Santander puso (en España) a disposición de los consumidores 13.172 millones de euros -casi un 10% más que el año anterior-. Pero la cosa no queda aquí. No olvidemos que la entidad cántabra es líder en este tipo de préstamos a través de Santander Consumer Finance- y que posee el 51% de la financiera de El Corte Inglés. Así que se coloca como líder indiscutible en este segmento.

Quienes más saben en esto del sistema financiero se muestran preocupados por este avance tan fuerte. No sólo porque entran al «menudeo», también porque con una mora superior al 9% -y que no consigue bajar- a poco que haya algún resfriado en la economía pueden volver los problemas a los bancos.

A los bancos no les queda más remedio que apostar por el consumidor, porque tienen que colocar en algún sitio el dinero

Las PYME son las otras grandes beneficiadas de esta tarea. Si uno se fija en las grandes entidades ve cómo han hecho un esfuerzo por intentar financiar sus proyectos. En este caso el mayor esfuerzo lo hace el Banco Popular. Pese a todos sus problemas, la entidad intenta mantener cuota de mercado allí donde es fuerte -e incluso ha rebajado hasta el mínimo los tipos y los márgenes- para preservar el liderazgo. De hecho, invirtió 33.300 millones de euros, un aumento del 5%. Muy lejos de su rival más inmediato, que es el Santander que subió un 5% la partida hasta los 31.179 millones de euros.

Así que las cartas están sobre la mesa. Pymes y consumidores somos los nuevos objetivos de las entidades financieras. En nuestra mano está volver a caer en las garras de la banca o, por el contrario, haber aprendido de los desmanes de la crisis y no dejarnos embaucar por un dinero relativamente fácil y barato con el que el banco quiere engatusarnos para captarnos como clientes. ¿Tú que piensas?