La actuación del Banco Central Europeo (BCE) tendrá efectos visibles en la Bolsa y en los mercados secundarios de deuda hasta dentro de seis meses, como mínimo. Sin embargo, la alerta por recesión en el Viejo Continente continúa sonando entre inversores y analistas. Pocos descartan este escenario en una Europa con la peor crisis energética desde hace medio siglo, otros señalan al peor escenario posible en la economía: la temida estanflación.

Por ahora, el segundo escenario ya se está produciendo en numerosos países de Latinoamérica, con los precios disparados, altas tasas de desempleo y una economía en parada. En Europa, Alemania esquiva la recesión técnica por una décima; mientras Reino Unido interviene el mercado eléctrico ante las disparatadas facturas que están llegando a consumidores y empresas, más de diez veces más respecto a España. Todo ello se une, según el Banco Mundial, a una crisis alimentaria aún más grave que la de 2008.

El BCE, que aseguró que no habría subidas de tipos de interés hasta 2023, no sólo ha realizado la mayor alza del precio del euro en su historia, sino que no será la única antes de cerrar este 2022. Se espera que el precio de la divisa común alcance el 2% en diciembre y no se descarta un nivel más elevado. El cambio de tercio no sólo es por la inflación, en el 9,1% este pasado mes de agosto en la Eurozona, sino también para obligar a la economía a entrar en recesión y detener el alza de precios, conteniendo al mismo tiempo las primas de riesgo.

EL BCE AUGURA NIVELES DE INFLACIÓN ELEVADOS PARA 2023

Sobre el papel, el plan debería funcionar, más cuando es una crisis por la parte de la oferta y la escasez de mercancías. En la economía real, se trata de un plan perverso ya que toda recesión implica cierres y despidos. Todo, por no haber actuado con antelación y haber inyectado billones de euros a la economía durante una década, sin exigir a los Gobiernos acometer reformas de calado y ajustar los Presupuestos. El dinero fácil había llegado para quedarse y con la pandemia se han preparado fondos europeos a fondo perdido. Un despilfarro que tiene consecuencias y duras a la hora de afrontar el frenazo de la economía.

La institución presidida por Christine Lagarde continuará comprando deuda de los países en problemas y dejará de hacerlo con los denominados bonos seguros

Pese a las dos alzas de los tipos de interés y dejar el precio del euro en niveles cercanos al 1,25%, el Banco Central Europeo ha preparado un nuevo plan para continuar inyectando liquidez al sistema, un mecanismo que dispara la inflación pese a que su mandato es la estabilidad de precios cercana al 2% en tasa interanual. La institución presidida por Christine Lagarde continuará comprando deuda de los países en problemas y dejará de hacerlo con los denominados «bonos seguros». De esta forma, las adquisiciones se centrarán en países como Italia, España, Grecia y Portugal, cuyas primas de riesgo se encuentran en niveles muy elevados.

LAS PRIMAS DE RIESGO, AL ALZA Y SIN ENTRAR AÚN EN RECESIÓN

Pero no sólo por el riesgo país, que no es más que el dinero que exigen los inversores para invertir en deuda soberana, sino al precio que lo están haciendo. En el mercado, se está pidiendo más de un 4% de rentabilidad por el bono italiano a diez años, un nivel no visto desde el confinamiento de 2020 y que alcanza cotas no vistas desde la crisis devastadora de deuda de 2010.

En las letras a tres meses de Italia, el panorama es también desolador y no invita al optimismo. El interés que exigen los inversores alcanza cotas no vistas desde 2013, cuando las deudas soberanas estaban ya respaldadas con los programas del BCE. En estos últimos meses, el crecimiento de los intereses se ha duplicado en Italia. En el caso de España, los inversores vuelven a cobrar por comprar deuda a tres meses después de siete años.

Aún con las subidas de tipos, el BCE deja claras sus perspectivas de inflación en la Eurozona. Los precios moderarán su ascenso al 5,5% en 2023. Es decir, no sólo deja la puerta abierta a nuevos ascensos, sino que advierte que lo continuará haciendo. De esta forma, las hipotecas, el principal contrato de deuda de los hogares, se encarecerá, mientras que las condiciones del crédito se endurecerán. La banca en ningún caso quiere encontrarse con la alta morosidad de hace 14 años y ha estado controlando el crédito a pesar de la facilidad del dinero.

ENDURECIMIENTO DEL CRÉDITO Y REDUCCIÓN DEL CONSUMO POR LA INFLACIÓN

En Estados Unidos, ya se están registrando duras barreras de acceso al crédito, una señal que sólo se produce en recesión y que muestra que lo peor aún está por llegar.

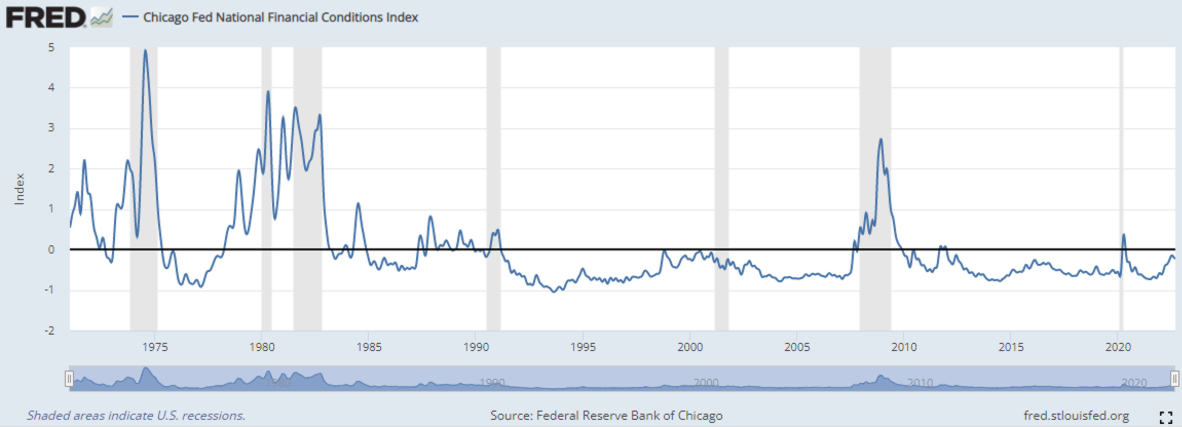

Según marca índice de las condiciones financieras de septiembre, elaborado trimestralmente por la Reserva Federal de Chicago, la situación alcanza niveles no vistos desde 2020, en plena pandemia. Es decir, si la recesión continúa su curso en Estados Unidos, entre medio año y doce meses se podrían ver niveles más elevados. Por esta razón, la situación en los mercados, según numerosos analistas, aún no habría tocado suelo. ¿Cuándo se producirá? Esa es la gran incógnita ya que nadie tiene una bola de cristal para predecir el futuro, pero la tendencia se mantiene claramente bajista.

Muestra de que el mercado no ha tocado suelo es dirigirse hacia el pasado. En ninguna de las recesiones, como la actual, la Bolsa tocó suelo de forma inmediata. Con la crisis de Lehman Brothers, en 2008, habría que esperar hasta el 9 de marzo de 2009 para ver el punto más bajo, seis meses después.

LA INFLACIÓN Y EL DESPLOME BURSÁTIL SE COME EL PATRIMONIO NETO DE LOS HOGARES EN EE UU

En la Gran Depresión de 1929, el S&P no llegó a ver su cota mínima hasta 1932. Con la crisis de la pandemia, el S&P 500 se situó un 50% por debajo de los niveles actuales. Y es que, según la teoría de las restricciones del crédito, las Bolsas deberían al menos probar sus mínimos más recientes. En el caso del índice estadounidense, los 2.200 puntos.

Si los bancos centrales no logran controlar la situación, hay quien apunta a los mínimos de 2008, una bajada del 83% respecto a los 4.000 puntos actuales. «Aún no se ha visto el suelo», ha asegurado Pablo Gil, analista de XTB, en un comentario en redes sociales. De nuevo, cabe reiterar que se desconoce el mínimo exacto y que éste sólo se podrá conocer a posteriori. Otros analistas creen que la peor situación está descontada en la Bolsa y que habrá un rebote consistente con una nueva recuperación.

EL FIN DEL MERCADO MÁS ALCISTA DE LA HISTORIA

Otro de los estragos derivados de la inflación y el desplome de Wall Street es la caída del patrimonio neto de los hogares. A mediados de junio del pasado año, se alcanzaban los 149,8 billones de dólares, un récord histórico, y el último dato anota una caída mayor en los primeros seis meses del año respecto al mismo periodo de 2008. La pérdida de la riqueza de las familias alcanza el medio billón de dólares.

Y es que, el 90% de las familias invierte parte de sus ahorros en Bolsa. De enero a junio, Wall Street ha sufrido su peor caída desde 1937, un 20% abajo. Las criptomonedas se han hundido más de un 50% en ese mismo periodo, y las acciones tecnológicas, tan de moda durante la crisis sanitaria por el teletrabajo y la falta de movilidad, son las que se han llevado la peor parte, con desplomes superiores al 70%.

No obstante, este golpe al patrimonio neto supera con creces al registrado en la crisis de 2008. Si bien, cabe destacar que desde entonces se ha registrado el mercado más alcista de la historia, con una revalorización del 600% desde los mínimos de marzo de 2009.