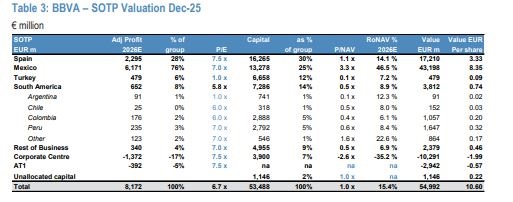

El beneficio de BBVA dependerá un poco más de su filial en México. Así lo reflejan las previsiones a las que ha accedido MERCA2 en un análisis sobre la actividad en este país latinoamericano por parte del banco que preside Carlos Torres Vila. La ganancia de la entidad dependerá en mayor medida de México, cuya aportación pasará del 55% de los beneficios al cierre de 2023 al 76% en 2026, según un informe de JP Morgan. España aportará el 28%, algo menos que el año pasado.

Fuentes del mercado acotan que, en base al informe, las pérdidas del centro corporativo que se prevén para 2026 harán que México suponga el 60% de las ganancias del banco en ese ejercicio. JP Morgan recomienda comprar acciones de BBVA y da un precio objetivo de 10, 60 euros para diciembre de 2025.

BBVA Y SU BENEFICIO

“Recientemente mantuvimos una llamada con el director financiero de BBVA México, Ignacio de la Luz, y la directora de ALM, Capital e IRO, Beatriz Muñoz Villa Tras la llamada, creemos que BBVA tiene una perspectiva positiva sobre el crecimiento macroeconómico y crediticio de México crecimiento de los préstamos, que se ve respaldado por una mayor deslocalización demanda de consumo”, recoge el informe de JP Morgan al que ha accedido MERCA2.

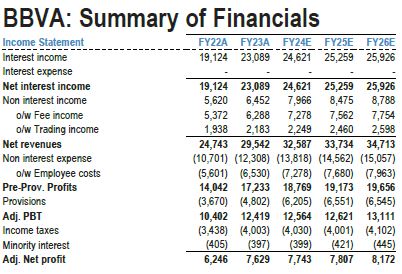

Esto se traduce en que JP Morgan espera un aumento de los beneficios en 2024, 2025, y 2026. En concreto, esperan 7.743 millones para este año, 7.907 millones para el que viene y 8.172 millones para 2026. En el caso del ejercicio 2026, si logran esas ganancias, situarán en el 76% la aportación de México al resultado.

Sucede que el centro corporativo, según estima JP Morgan, perderá 1.372 millones en 2026, unas pérdidas que dejarán, según fuentes del mercado, el aporte de la filial de México a BBVA en el 60% del beneficio.

Fuentes de BBVA señalan que el banco “no hace valoraciones sobre perspectivas más allá de este año”. En este punto, hay señalar que la directora financiera de BBVA, Luisa Gómez Bravo, apuntó en una conferencia que organizó Morgan Stanley en Londres que BBVA ha desarrollado un modelo de negocio en México que no es fácil de replicar.

“Las perspectivas que el Grupo BBVA mantiene para México son muy optimistas: es un país muy dinámico, con unas sólidas cifras macroeconómicas, que se beneficiará cada vez más del fenómeno del ‘nearshoring’, mientras mantiene un bajo nivel de endeudamiento y de penetración bancaria”. “La sólida posición de BBVA en México es el resultado de una década de transformación, fuertes inversiones y una cultura de servicio al cliente e innovación. Así, la inversión temprana en lo digital se vuelve mucho más valiosa en este contexto y es una ventaja competitiva excepcional”, dijo Gómez Bravo.

EL BENEFICIO

BBVA espera que el beneficio neto se mantenga saludable en 2024 ayudado por el fuerte crecimiento de los préstamos, los elevados tipos de interés medios y el bajo coste de los depósitos, mientras que el coste de riesgo debería normalizarse en torno a 325 puntos básicos en 2024, según el informe.

BBVA espera que el beneficio neto se mantenga saludable en 2024

“BBVA tiene una fuerte posición de mercado en México como resultado de una inversión de una década en infraestructura digital, transformación y aprovechamiento de la escala. Aunque la competencia ha aumentado en 2023, BBVA México logró incrementar su ya fuerte y destacada cuota de mercado hasta el 24,7%, alrededor de un 10% más que su siguiente competidor», señala JP Morgan.

El mercado bancario mexicano es más difícil de competir que el brasileño en comparación con Brasil, ya que las fintech en México necesitan competir por los depósitos y se se centran principalmente en atraer a clientes de altos ingresos», dice el informe. «Esto dificulta la venta cruzada del producto de tarjeta de crédito (dirigido a rentas más bajas con tipos más altos). Salimos confiamos en la evolución de los ingresos de BBVA en México en 2024. Cotizando en a 5,9x PE, 0,9x PTBV para un RoTE del 15,4% y una rentabilidad total del 11,3% en 2026, estamos OW BBVA”, señalan en JP Morgan.

TRANSFORMACIÓN DIGITAL

Según el análisis, ”el banco tiene una fuerte posición de mercado en México es el resultado de una década de transformación digital e inversiones impulsando la escala, un fuerte reconocimiento de marca, una buena oferta digital y, en general, llevándoles a liderar en términos de cuota de mercado». «La escala es muy relevante.

BBVA no sólo es el banco más grande, sino también el más eficiente y rentable de México y tiene un NPS [métrica que se utiliza para medir la satisfacción y la lealtad de los clientes hacia un negocio] de 70, que consideran el mejor de México. En la actualidad, BBVA México cuenta con 30,2 millones de clientes, de los cuales 22 millones son clientes móviles (un 17% más interanual)”, dice JP Morgan.

Apuntan que “la competencia está aumentando, pero BBVA México está bien situado. Los bancos digitales son cada vez más importantes, pero hoy se dirigen sobre todo a segmentos poco bancarizados en México». «BBVA respeta a los nuevos competidores y los les observa de cerca, pero cree que el banco está bien preparado para competir con con los recién llegados y ha sido capaz de mantener e incluso aumentar la cuota de de crédito (hoy en torno al 32%)”.

“Sus homólogos están lanzando bancos digitales, pero BBVA México ya es un banco digital, por ejemplo, con capacidades digitales muy sólidas combinadas con canales físicos relevantes. BBVA México sigue invirtiendo en capacidades digitales y aprendiendo de los procesos de fintechs. La principal ventaja competitiva de principales ventajas competitivas de los recién llegados es que no cobran comisiones y entregan rápidamente las tarjetas, pero originan créditos a tipos muy elevados. 27%; Rappi 108%; Stori es 148%, que se compara con BBVA», indican.

LA MACRO

La macro positiva está aquí para quedarse, estima JP Morgan. “BBVA México ve un crecimiento del PIB del 2,9% en 2024 impulsado por el consumo, la fortaleza del mercado laboral y los salarios. Esperan el primer recorte de tipos de 25 puntos básicos en marzo y que los tipos se sitúen en el 9-9,25% en el ejercicio de 24 años. Además, el nearshoring es un viento de cola positivo de inversión (la IED ha aumentado un 30%). Sin embargo, para aprovechar plenamente”. «México tendría que reforzar el estado de derecho, facilitar el acceso a energías limpias, cuidar el suministro de agua y mejorar la seguridad alimentaria. energía limpia, cuidar el suministro de agua, entre otras cosas», consideran.

BbVA México ve un crecimiento del PIB del 2,9% en 2024 impulsado por el consumo, la fortaleza del mercado laboral y los salarios

Agregan más cuestiones que presentan un buen futuro. “Las perspectivas de crecimiento del crédito son sólidas. Históricamente, BBVA México ha multiplicado por 3-4 veces el crecimiento del crédito con respecto al PIB y actualmente cuenta con una cartera bien equilibrada (50% minorista / 50% comercial), con un crecimiento más fuerte últimamente en el sector minorista.

BBVA México prevé un crecimiento de los préstamos de dos dígitos, con una fuerte tendencia a continuar en el sector minorista, pero también con la ayuda del sector comercial (la deslocalización es un viento de cola y las empresas gozan de buena salud). BBVA México también ve oportunidades en automóviles e hipotecas (perdió algo de cuota de mercado en 2023, pero espera recuperarla en 2024), así como en crédito a la vivienda”, inciden.

EL PLAN DE TRANSFORMACIÓN

BBVA México trabaja actualmente en un plan de transformación de la cartera mayorista, principalmente implementando iniciativas digitales similares a lo que han hecho en el lado minorista. En este sentido, según JP Morgan, «el fuerte impulso del crecimiento de los préstamos apoyará el crecimiento de los ingresos por intereses y BBVA México también espera que los tipos medios se mantengan altos en 2024. BBVA México también cuenta con una ventaja de financiación; el 74% de los depósitos son minoristas y pymes pegajosos con un coste medio de los depósitos del 2,7%, muy por debajo del 4% de systems, y una cuota de mercado de nómina del 40%».

«Además, BBVA México tiene una baja sensibilidad del NIM a los tipos y lo ha reducido del 3,4% al 2,3% por cada 100 puntos básicos de descenso de los tipos. BBVA México también en la calidad de los activos, con un coste del riesgo del 3,25%, y, en general, es conservador en los modelos de riesgo, lo que supone un aumento respecto al año pasado debido al ciclo de tipos y al mix hacia segmentos de mayor rentabilidad/riesgo», apuntan.

En cuanto a las comisiones, son optimistas, ya que «la gestión de activos está ganando cuota de mercado y a que el volumen de operaciones está creciendo, ganando cuota de mercado, el creciente volumen de transacciones y los bancaseguros. Las buenas tendencias están impulsadas por los volúmenes más que por el aumento de las comisiones a clientes minoristas».

El fuerte impulso del crecimiento de los préstamos apoyará el crecimiento de los ingresos por intereses y BBVA México también espera que los tipos medios se mantengan altos en 2024

En este punto, «Banamex está dividiendo el banco en dos (minorista y comercial, con dos licencias bancarias) y está trabajando en la OPV de la parte minorista. Se están volviendo más agresivos en determinados productos, por ejemplo, en los precios de los depósitos minoristas y los préstamos a grandes empresas», señala el informe.

«El impacto para BBVA es muy contenido para determinados clientes. Hay «un impacto limitado de Basilea IV a nivel de grupo, pero cierta inflación de los APR en México, mientras que los activos ponderados por riesgo (APR) en México aumentaron en 2023 debido al riesgo operacional, ya que es una función del crecimiento de la actividad», señalan, apuntando al crecimiento más rápido de la banca minorista y la recalibración de los modelos internos», añaden.

LOS APR

En el informe consideran que «en el futuro, los APR deberían crecer más en línea con los préstamos. Además, Basilea es conservador en lo que respecta al riesgo de mercado en México y espera algunos cambios al respecto, pero hoy en día tenemos poca visibilidad al respecto. A nivel de grupo, Basilea 4 tiene un impacto moderado (40 puntos básicos)».

“Tenemos una recomendación de sobreponderar (OW) y un precio objetivo basado en SOP para diciembre de 2025 de €10.60. Vemos un potencial alcista del entorno del 25% sobre el precio actual de la acción, además de una atractiva rentabilidad de más o o menos el 11%. BBVA ofrece una atractiva relación riesgo atractiva a las valoraciones actuales, dado su mix de negocio con a mercados de alto crecimiento, fuerte apalancamiento operativo, sólidag eneración orgánica de capital 200 puntos básicos anuales antes de dividendos y crecimiento de los activos ponderados en función del riesgo). crecimiento») y, según estiman, «un desembolso total de unos 15.000 millones de euros en 2024-26 (equivalente al 30% de la capitalización bursátil)».

«A pesar de los tipos de interés más bajos, BBVA seguirá generando un crecimiento positivo del beneficio por acción (BPA) gracias a su apalancamiento en exposición a mercados de mayor crecimiento, fuerte apalancamiento operativo y nuevas recompras de acciones”, apuntan.

«Tenemos una recomendación de sobreponderar (OW) y un precio objetivo basado en SOP para diciembre de 2025 de 10,60 EUros» por acción, dicen en JP Morgan

«BBVA también está bien parado de cara «a un posible deterioro del entorno operativo operativo (que no es nuestro caso base) con uno de los niveles más altos de nivel de provisiones del balance en relación con los préstamos (~3,1%) entre los bancos españoles y una excelente capacidad de absorción de pérdidas (preprovisiones sobre préstamos de unos 385 puntos básicos en 2024-26). Cotiza a 5x PE [valor en libris], 0,8x PNAV [precio sobre valor neto activos] para un RoTE del 15% en 2026”, según JP Morgan.

“BBVA resulta atractivo y estamos en sobreponderar. Nuestra precio objetivo se basa en nuestro análisis de valoración SOTP, teniendo en cuenta múltiplos PER históricos que reflejan la calidad relativa de los calidad relativa de los beneficios de las distintas divisiones de negocio y la fortaleza frente a sus homólogas. Nuestro precio objetivo para diciembre de 2025 de 10,60 euros refleja 1,0x 2025E P/NAV [precio sobre valor neto activos] para un RoNAV del 15% [retorno sobre valor de los activos]”.

MÁS VISIONES

Al respecto, el analista de iBroker Antonio Castelo señala que «en las cuentas del banco, México destaca por su fuerte dinamismo, obteniendo crecimientos de doble dígito sistemáticamente tanto en el negocio de pasivo, como en el de activo, así como mejoras del margen de intereses superiores al 20% de forma bastante sistemática y todo ello con un buen nivel de calidad crediticia y un bajo y controlado coste de riesgo. Teniendo en cuenta los planes del banco de inversión y crecimiento en el país, con una clara apuesta por la banca digital (actividad que deja más margen), no sería extraño que se consolide todavía más en aquel mercado».

De los resultados 2023 (8.019 millones de euros) el banco ya reportó que un 55,5% procedían de su actividad en México, un 28,6% de España y un 5,5% de Turquía, por lo que no sería sorprendente que para 2026 los porcentajes fueran los que se citan», apunta Castelo, sobre las previsiones relativas a las ganancias de BBVA.

«Teniendo en cuenta los planes del banco de inversión y crecimiento en el país, o sería extraño que se consolide todavía más en aquel mercado», apuntan en iBroker sobre la aportación de México a BBVA

«El precio objetivo de 10,60 es exactamente el que nosotros manejamos a un año vista de acuerdo al consenso de mercado que más utilizamos. Si manejamos un cálculo sencillo que sería multiplicar el PER medio de los últimos 5 ejercicios (7,64x) por el BPA previsto para 2024 (1,40 euros), obtendríamos un precio teórico de 10,7, que no dista especialmente del objetivo del consenso», apunta.

«BBVA es una buena opción para invertir en la banca, pero consideramos que ahora mismo, después de la subida que han experimentado sus acciones en 2023 y lo que llevamos de 2024, hay otras alternativas más interesantes para invertir si comenzamos de cero», cierra Castelo.