Los nervios de los inversores afloran en una semana clave para el S&P 500, el índice más seguido del mundo. Las decisiones de la Reserva Federal de Estados Unidos (FED) y del Banco Central Europeo (BCE), así como los habituales datos macroeconómicos centran la atención ante el último vencimiento de futuros y opciones sobre índices y acciones del año.

Se trata de la cuádruple hora bruja que tendrá lugar en la última jornada de la semana, donde los fondos comienzan a dibujar sus nuevas posiciones, deshaciéndose de los títulos con peor rendimiento del año y adentrándose en los valores con mejor comportamiento. Todo para mostrar la mejor cartera posible de cara al cierre del trimestre y de uno de los peores ejercicios en Bolsa en toda su historia. El S&P 500 muestra una caída del 16% desde el inicio del año y tan sólo ha logrado maquillar el resultado tras el primer peor trimestre desde 1937 en la última parte del año.

Hasta entonces, los propios bancos centrales sostienen al mercado y evitan mayores pérdidas

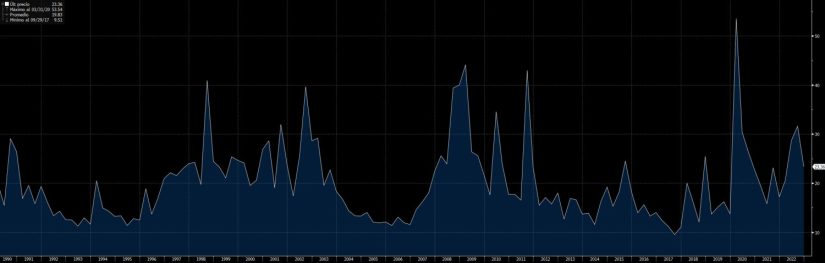

Para esta cuádruple hora bruja no se esperaba la irrupción de la volatilidad, ni tampoco que la ratio entre posiciones bajistas y alcistas alcanzara niveles de máximos históricos, es decir, los inversores están realizando fuertes coberturas y apostando por una caída en los mercados. Pese a ello, el S&P 500 sube y supera los 4.000 puntos, con una subida del 12% desde los mínimos de octubre. Sin embargo, en este mes de diciembre, cae un 1,5%.

EL S&P 500 Y EL VIX REGISTRAN UN MOVIMIENTO NO VISTO DESDE 1997

El índice del miedo, el VIX, se ha disparado más de un 9% en la jornada de este lunes, para desplomarse más de un 6% en la sesión de este martes. Es decir, mientras que el S&P 500 sube en las dos últimas sesiones, el mercado muestra su juego con la volatilidad. Los propios analistas no dan crédito a estos bandazos en la volatilidad mientras la tranquilidad reina en el principal índice bursátil del mundo. Todo ello, dentro de un mercado en teoría bajista.

Esta semana, la tercera del mes, es la clave de cara al primer trimestre del año. La rotación de carteras será un drama, más cuando la volatilidad se mueve en un patrón anormal, como si una parte del mercado quisiera subir y la otra mitad optase por las pérdidas. De hecho, la anomalía es de tal calibre que los saltos dados en el VIX y el S&P son los mayores desde 1997. Es decir, por norma general, si el índice bursátil sube, la volatilidad suele caer; y viceversa, cuando ésta sube, el S&P 500 baja.

Las excusas o argumentos de los inversores son de lo más variopinto, desde un supuesto patrón estacional de los lunes, a un capricho del mercado. Sin embargo, a nadie se le escapa el nerviosismo de un mercado ávido en maquillar las extensas pérdidas registradas. Sin embargo, pese a los abultados descensos, el S&P 500 está aún lejos de mostrar su peor cara en toda la serie histórica.

Aún queda lejos una gran caída como la del crack de 1929, que supuso una caída del 86% en tan sólo 33 meses. La idea de que todo subía eternamente se instaló en los dorados años 20 para dar paso después al peor mercado bajista de toda la historia.

EL S&P 500, LEJOS AÚN DE UNO DE LOS CINCO PEORES AÑOS

En 1937, año con el que se ha llegado a comparar la crisis actual, el S&P 500 se hundió un 60% en apenas cinco años. De hecho, el primer semestre de este 2022 ha registrado la mayor caída desde 1937, con un descenso superior al 22%. El hecho de sacar similitudes es que la Reserva Federal realizó un ajuste antes de lo previsto, como se espera que haga estos próximos meses.

Tras la II Guerra Mundial, el S&P 500 registró un crack del 30% en 37 meses. La economía mundial se hundió. Con la guerra de los misiles de Cuba, la caída fue del 28% en este índice en sólo siete meses. Para noviembre de 1968, los descensos fueron del 36% en sólo 18 meses. Desde los máximos de diciembre de 2021, el desplome del S&P 500 es ahora del 18% y del 25% respecto a los mínimos anuales.

El mercado busca ahora nuevos alicientes para continuar adentrándose en el mercado bajista o bien tratar de escapar de esta situación, muy grave para las familias ya que el 90% de los hogares estadounidenses invierten en Bolsa. Los datos de IPC en Estados Unidos junto con la decisión del Comité Federal de Mercado Abierto (FOMC, por sus siglas en inglés) y las del BCE serán cruciales de cara adoptar posiciones tanto en la renta variable como en el mercado de bonos y divisas.

Por un lado, se espera que la FED suba los tipos de interés en un 0,5%, aunque la bajada de la inflación y el rechazo a la recesión, podrían mostrar una mayor agresividad con tal de mantener la inflación a raya. En el mercado, además, corre la advertencia de que la FED modificará su objetivo de inflación al 3% frente al 2% actual, es decir, los consumidores tendrán que adaptarse a incrementos anuales un 50% superiores a los niveles fijados hasta ahora.

LA FED, EL BCE Y LA INFLACIÓN MARCAN EL RUMBO Y LA VOLATILIDAD

De esta forma, la FED sacará una mayor cantidad de ahorro de la economía. Por otro lado, el BCE podría mantener su agresividad al alejarse demasiado de la FED e incrementar el precio del euro en otro 0,75%, más cuando la inflación en el centro de Europa, como en Alemania y Bélgica, entre otros, los niveles de precios se sitúan aún por encima del 10%.

El índice bursátil por excelencia se ha situado por debajo de la media de las últimas 200 sesiones, una señal claramente bajista, pero se ha mantenido por encima de la media de las últimas cien jornadas. Por el momento, se mantiene en un estrecho rango lateral, atascado entre líneas de tendencia y el mercado aguarda a una ruptura brusca al alza o a la baja. Por el sentimiento inversor, todo apunta que sería a la baja, pero pronosticarlo en esta semana es muy complejo, más cuando la volatilidad se mantiene ahora en niveles bajos.

Para esta cuádruple hora bruja se espera el vencimiento de cerca de tres billones dólares en opciones, un movimiento muy elevado y que genera aún más confusión. Anticiparse al movimiento de las manos fuertes puede ser un movimiento ganador, pero también puede conllevar abultadas pérdidas.

Sin embargo, el VIX puede ser utilizado como una tabla de salvación. Es decir, si ambos índices toman direcciones opuestas, la cobertura de la inversión estaría más que cubierta. Pero, qué ocurre cuando ambos índices toman la misma dirección. La respuesta es sencilla: se gana o se pierde parte de lo invertido. No habría paraguas en el mercado.

LA RECESIÓN COMIENZA A ESTAR DESCONTADA

El mercado, no obstante, espera la materialización de la recesión y aún más turbulencias cuando la FED y el BCE se pronuncien sobre sus groseros balances, una ingente cantidad de bonos soberanos están registrando pérdidas y sin programas de compras, ambos bancos centrales deberían comenzar a reducirlos. Este será el inicio del derrumbamiento en los índices. «Hasta entonces, los propios bancos centrales sostienen al mercado y evitan mayores pérdidas», según indican fuentes financieras.

Cabe destacar, además, que en un mercado bajista el suelo no se ve en los primeros meses, si no años después. Ha ocurrido en todas las crisis. En 1929, por ejemplo, no se vieron mínimos hasta 1932, mientras que en la reciente gran recesión de 2008 hubo que esperar a 2012 para ver niveles inferiores, eso sí, con un fuerte rebote desde marzo de 2009.

Lo mismo ha ocurrido en 2020, con mínimos ahora más bajos que los vistos en marzo de hace dos años, borrando así los máximos históricos registrados en 2021. Aquellos que han recortado las tenencias de acciones a mínimos de varios años durante el mercado bajista de 2022 ahora están preocupados por quedarse atrás si las acciones presentan un repunte de fin de año. De esta forma, lo único seguro en esta vorágine de datos y decisiones es la alta tensión en el mercado, con toda la atención puesta al próximo viernes.