Talgo se ha postulado como una de las compañías favoritas en diversas carteras independientes en España. Los analistas confían en que la llegada de importantes flujos de efectivo, junto a nuevos contratos que complementen el negocio ya existente puedan ayudar a revalorizar su cotización en 2018.

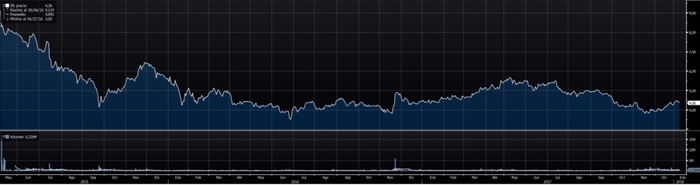

La evolución de Talgo desde su llegada a bolsa, en mayo de 2015, ha sido desastrosa. La firma se estrenó en el parqué a un precio de 9 euros, y 30 meses después vale 4,34 euros. Una caída superior al 50%. Incluso el desplome ha sido mayor, ya que en los últimos meses la firma ha estado coqueteando con los 3,8 euros por acción. Las cifras evidencian lo obvio, que la inversión en Talgo no ha sido acertada.

En este 2018, más tras el desastre de los años anteriores, Talgo se juega mucho más que su prestigio en el mercado. Los malos resultados en los ejercicios anteriores han tenido siempre ‘una excusa’ plausible que una vez solventada la cotización se recuperaría. En este nuevo año, con todo de cara, la acción debería remontar.

El primero, en 2015, la firma podía achacar su mala evolución a la sobrevaloración con la que salió a bolsa. Esto fue debido a los buenos resultados de años anteriores. De hecho, la compañía calló un 9% en su primera sesión. En 2016, Talgo sufrió en bolsa por un mal año en contratos tanto en 2015 como en la primera mitad del 2016. Por último, en el 2017 la firma remontó el vuelo hasta que su proyecto estrella el Ave a la Meca empezó a dar problemas.

Ahora, en 2018 todos aquellos problemas que azotaron a la acción parecen más o menos resueltos. El más importante, sin lugar a dudas, es que los primeros pagos retenidos por Arabia Saudí para el consorcio que construye el Ave a la Meca se liberaron el pasado 31 de diciembre. La condición de liberación consistía en realizar el trayecto como fecha límite el propio 31 de diciembre. Obviamente, como ‘insignia de la marca España’ el consorcio llevó a cabo el trayecto el mismo 31 de diciembre, liberando con ello pagos por valor de 6.000 millones de euros.

Además, Talgo ha logrado ganar una serie de contratos que le ha permitido ampliar su cartera de inversiones. No solo es Arabia Saudí, sino también los que ya tenía en Rusia y Kazajistán. Asimismo, sus dos apuestas tecnológicas: el EMU, que se trata de un tren que funciona con electricidad. También, el modelo AVRIL que aúna la importancia del desafío tecnológico con el bajo coste y que se acerca a contratos en Turquía y Australia.

¿Confiar en Talgo en 2018?

Entre las muchas frases que dejó el genial William Feather sobresale una por encima del resto: “Una de las cosas divertidas sobre el mercado de valores es que cada vez que una persona compra, otra vende, y ambas creen que son astutas”. En el caso de Talgo, al igual que cualquier otra empresa, ahora mismo no importa –al menos no demasiado- que ha ocurrido en 2016 o 2017, lo importante es que ocurrirá de 2018 en adelante.

La confianza de los inversores de cara a 2018 se basa principalmente en dos pilares, que a su vez coinciden con el modelo de negocio en Talgo. La firma tiene dos líneas de ingresos, la fabricación de material rodante y los contratos de mantenimiento. Éste último segmento, es muy seguro, continuo, genera flujos de caja constantes. Esto se debe a que existen altas barreras de entrada. Junto a que es un servicio muy sensible en el que los cambios son anómalos y más si como en el caso de Talgo, los principales clientes son estatales.

Solo este segmento dentro de Talgo está valorado en torno a los 500 millones de euros, o lo que es lo mismo unos 3,8 euros por acción. Por lo tanto, sirve como base sobre el que se sustenta el valor del otro segmento el de la fabricación de trenes. Ese es el primer pilar para los analistas en Talgo, que como mínimo gracias a su negocio en mantenimiento el valor rondaría los 4 euros.

El segundo pilar, el que va a marcar la revalorización real del valor, es el segmento de fabricación de trenes. La evolución de dicha parte, que es la causante de que la acción haga base en los 3,8 euros o despegue por encima de los cinco euros, va a estar íntimamente relacionada con la evolución del mega contrato del Ave a la Meca. Por ello, cuando las noticias eran poco esperanzadoras la acción hizo suelo en los 3,8 euros, mientras que días después de liberarse los pagos está ya en los 4,36 euros.

Por el momento, los 6.000 millones que ha desembolsado Arabia Saudí al consorcio, es una fuente de oxígeno importante para la propia Talgo. La firma encargada de fabricar todo el material rodante era a la que más dinero se debía y su estructura financiera había comenzado a resentirse. Aun así, la línea todavía tiene que estrenarse al público –no solo un viaje- y demostrar que pueden hacer frente a las dificultades de última hora para desbloquear el último tramo de dinero.

La solución, por el momento, del contrato saudí supone una inyección para Talgo, pero queda mucho por hacer. La firma espera en este 2018 cerrar al menos un par de contratos más grandes gracias a los modelos EMU y AVRIL. Es vital este aspecto porque la firma tiene muy concentrados los pedidos y necesita abrirse a nuevos mercados.

Pese a que la evolución parece favorable, aún quedan muchas dudas en el aire para la firma. Hay que recordar como indicaba más arriba la cita de Feather que en el mercado de valores que para comprar, alguien debe vender. Las razones para liquidar posiciones en Talgo no son tan evidentes como años atrás pero todavía existen.

Talgo no ha conseguido generar flujos de caja positivos y constantes lo cual es un requisito indispensable para la viabilidad de cualquier empresa

La primera es la concentración de clientes. Los grandes contratos los tiene en cuatro países, tres de ellos muy dependientes del petróleo, como son la propia Arabia Saudí, Rusia y Kazajistán. Esta situación explica en parte que años atrás –cuando el petróleo tocaba mínimos- la empresa sufriera en bolsa. Además, por esto mismo es clave que en 2018 se consigan nuevos proyectos con alto potencial económico.

Otros problemas, son que el Ave a la Meca todavía no se ha cerrado. Hasta que no se inaugure la línea pueden seguir surgiendo problemas y comprometiendo pagos. Además, en especial, que la firma no ha conseguido generar flujos de caja positivos y constantes –aunque se espera que en parte se solucione con el pago saudita- lo cual es un requisito indispensable para la viabilidad de cualquier empresa.

En definitiva, el futuro de la histórica marca española parece más conciliador que su pasado reciente. Aunque todavía está aquejado de una parte importante de sus vicios pasados que le restan potencial en bolsa.