En diciembre Iberdrola tuvo un pequeño resbalón en Brasil. Neoenergia, filial de la energética en aquel país, canceló su salida a Bolsa después de que sus socios en el accionariado de la compañía, Banco do Brasil y Previ, rechazasen el rango de precios. Ahora toca reponerse. En el horizonte dos opciones: volver a intentarlo o comprar la participación de la que sus socios se quieren deshacer.

Antes de llegar el periodo de Navidad, todo parecía claro. La horquilla de precio orientativa estaba entre los 15,02 y los 18,52 reales brasileños por acción (3,97 euros y unos 4,9 euros). Sin embargo, el mercado no respondió a esta oferta como esperaban Banco do Brasil y Previ. Por ese motivo prefirieron envainar la espada y repensar el camino.

No obstante, hay que tomar decisiones. Así, según un informe de Bloomberg, ahora mismo hay dos opciones. La primera es esperar una mejora en la economía brasileña, lo que además repercuta en el mercado bursátil y, sobre todo, en el sentimiento de que ha llegado la hora de invertir, y por lo tanto volver a intentarlo. Bajo este escenario, y teniendo en cuenta que los dos socios de Iberdrola están convencidos en reducir su participación dentro de Neoenergía, es una alternativa viable.

La otra opción que ofrecen los analistas de Bloomberg supondría un gasto aproximado para la compañía de Ignacio Sánchez Galán de unos 600 millones de euros. En concreto, Iberdrola aumentaría su actual participación que se sitúa en el 52,45%. Lo haría comprando el 13,3% en total de Previ y Banco do Brasil, cuyo coste estimado está sobre los 2.000 o 2.600 millones de reales. Al cambio, unos 693 millones de euros como máximo. No obstante, y debido a una transacción no monetaria utilizando acciones de la fusionada Elektro, podría no desembolsar todo el capital.

Brasil, mercado importante para Iberdrola

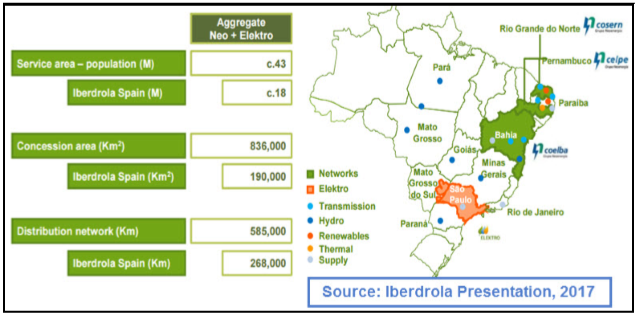

Haga lo que haga, Iberdrola no puede perder de vista Brasil. Para hacerse una idea de la magnitud de dicho mercado, valga la comparación: prestará servicio en un territorio con una población superior a los 43 millones de personas, frente a los 18 millones de población del área de influencia de Iberdrola en España. Su área de concesión comprenderá 836.000 kilómetros cuadrados, frente a los 190.000 kilómetros cuadrados de Iberdrola en España. Y su red de distribución se extenderá a lo largo de 585.000 kilómetros, frente a los 68.000 kilómetros en el caso de nuestro país.

Además, una de las ventajas que tiene Iberdrola en Brasil es que puede seguir ofreciendo grandes descuentos cuando se lleven a cabo subastas energéticas. En este sentido, y pese a la competencia, el mercado brasileño sigue subastando lo suficiente como para pujar sin miedo por parte de la energética española.

Los números cuadran

En la parte puramente financiera, para Iberdrola ya fue todo un éxito la incorporación de Elektro a Neoenergia. Ahora, el gran objetivo sería la reducción de hasta un 5% en los costes, según las estimaciones de Bloomberg.

Para ello, entre otras alternativas que plantea la filial brasileña de Iberdrola, estaría la mejora de ciertas prácticas corporativas, así como la reducción de su estructura empresarial. Bajo esta perspectiva, desde Bloomberg estiman que el principal desafío para la energética presidida por Sánchez Galán es traducir el crecimiento de ingresos en beneficio neto.