La acción de Repsol no termina de carburar. La petrolera presidida por Antonio Brufau no recoge en su valor bursátil, pese a su racha alcista, la explosión del sector petrolero. La firma cotiza un 22% por debajo de su valor contable, mientras que de media el resto del sector lo hace un 40% por encima. Además, entre las grandes petroleras es la segunda que menos ha crecido en bolsa en el último año.

Las materias primas, sector que incluye entre otras a las compañías petroleras, gasísticas o de uranio, está en auge. Dentro de él, el segmento petrolero es de los que mejor está funcionando, al menos a nivel de volumen de negocio. Por definición, dicho sector suele ser más susceptible a los cambios en fases económicas expansivas, incluso más que sectores comúnmente más cíclicos. Además, el sector se refuerza a medida que su gran competidor, el shale oil, se desangra día a día por culpa a golpe de talonario en capex.

La cotización de Repsol se ha disparado un 14,1%, mientras que sus competidores lo han hecho todavía más

Las empresas petroleras están recogiendo este ‘boom’ de precio. En el último año, la cotización de Repsol se ha disparado un 14,1%, mientras que sus competidores lo han hecho todavía más. La italiana ENI ha subido un 15,6%, Chevron un 24,7%, BP un 25,8% y Royal Dutch hasta un 28%. Solo en el caso del gigante Exxon se queda por debajo de la española. Eso las petroleras cómo tal, otras empresas vinculadas al sector lo han hecho todavía mejor: International Petroleum –que trabaja en el segmento upstream– se ha disparado un 32% o Tullow Oil que en los dos últimos meses tiene un rally que supera el 30% de subida.

El principal escollo que aparece en Repsol una y otra vez, es la resistencia de los 16 euros que se le ha atragantado históricamente. La compañía se ha enfrentado a dicha cota en 2007, 2011, 2012, 2014, 2015 los rozó en 2017 y ha vuelto a ellos en 2018. En todas y cada una de esas ocasiones, la acción no pudo superar dicha barrera. La principal consecuencia de todo ello, es que su cotización se desmarca de la evolución del sector.

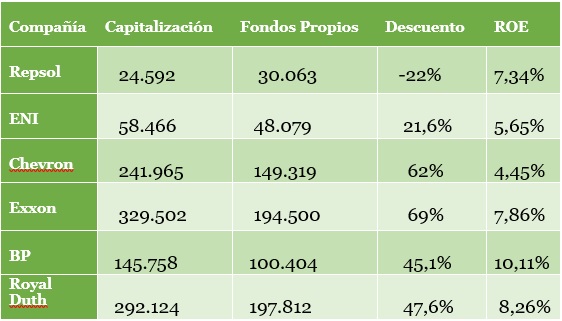

La combinación de ambos elementos, explosión del sector petrolero junto a la resistencia de 16 euros, hace que Repsol sea de las pocas compañías del sector que cotiza por debajo de su valor contable. El valor contable, desde su óptica más teórica, mide el valor que quedaría en una empresa una vez se liquida. Esto es, lo que quedaría tras vender todo el activo y pagar los pasivos y se denominan fondos propios. Por lo tanto, dicho valor frente a la capitalización es un buen indicador para conocer si una empresa está cara o barata. La idea anterior, además, viene firmada por una eminencia del mundo financiero Benjamin Graham en su sempiterna obra ‘El Inversor Inteligente’.

Curiosamente, Repsol y Exxon, las dos empresas que menos han crecido en bolsa en el último año, son las que de manera más dispar cotizan frente a su valor contable. Exxon lo hace un 69% por encima del valor de fondos propios, lo que podría explicar su despegue más moderado. En el caso de Repsol es difícil de explicar, puesto que lo hace un 22% por debajo. Al gigante Exxon le sigue Chevron, Royal Dutch, BP y por último ENI como las que cotizan por encima de su valor contable.

Venezuela es uno de los lastres de Repsol

La crítica situación de Venezuela podría tener una pequeña parte de culpa en la evolución bursátil de Repsol. La compañía presidida por Brufau tiene una exposición algo superior a los 2.100 millones de euros, de los que solo un tercio, aproximadamente, están aprovisionadas. Por lo que queda en el aire todavía cerca de 1.400 millones.

“La industria del petróleo se enfrenta a una serie de posibles impactos debido a un empeoramiento de la crisis que amenaza con interrumpir la producción”, explicaba en su último análisis sobre la situación en el país Bloomberg. Además, las empresas ya han comenzado a reconocer pérdidas debido a la situación del país: Halliburton registró un cargo negativo por 385 millones en el cuarto trimestre, mientras que Schlumberger hizo uno de 938 millones de euros.

“Los recibos impagados se han vuelto comunes”, apuntillaba el portal económico. Pese a la importancia, la situación en Venezuela tampoco termina de explicar el descuento con el que cotiza Repsol. De hecho, las empresas más expuestas a Venezuela como Chevron y Valero se están comportando muy bien en bolsa.

PLAN ESTRATÉGICO A LA VISTA EN REPSOL

Repsol inició una nueva etapa tras la venta de su participación en Gas Natural por cerca de 3.800 millones de euros. Ahora, la empresa debe decidir qué camino coge en adelante para poder impulsarse en Bolsa. Por el momento, el consejero delegado de la firma, Josu Jon Imaz, ha insistido en que el plan inicial es crecer “orgánicamente”, pero son ya varios los analistas que no descartan posibles compras y adquisiciones. Será el próximo 7 de junio cuando se empiece atisbar el rumbo de los próximos años con las presentación del plan estratégico.

Una de las ideas que más fuerza ha cogido es que Repsol podría lanzarse a comprar instalaciones de ciclo combinado. La particularidad de este tipo de energía es que complementan a la perfección a las renovables, además de ser prácticamente la única alternativa si se decide a cerrar las instalaciones nucleares. La razón es que las características de las renovables las hacen intermitentes, se necesita una energía que pueda enchufarse y desenchufarse para aliviar dicha interrumpibilidad. La energía nuclear es la más ideal, por su coste, pero la evolución del sector podría dar finalmente más importancia a las instalaciones de ciclo combinado.

Con el precio del petróleo, marcado por el barril de Brent, en plena escalada Repsol podría ser capaz finalmente de romper la histórica barrera de los 16 euros. Por el momento, no ha sido capaz pero no está lejos. Hasta que no sea capaz de superarla Repsol seguirá muy por debajo de la evolución de sus competidores en el sector.