Los mercados financieros americanos entraron en la fiesta de Acción de Gracias con nuevos máximos en los índices bursátiles. ¿Cómo es posible que con las amenazas que hay sobre la economía mundial, los índices toquen los máximos de su historia?

El escenario de la economía financiera mundial se ha convertido en una superproducción al estilo Hollywood, donde lo importante es impresionar a los espectadores sin que descubran los trucos que se esconden tras la misma.

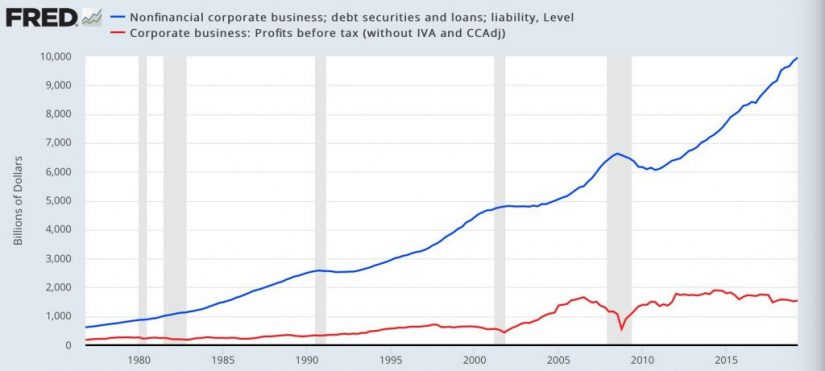

El secreto del mercado alcista de renta variable de Wall Street es que el crecimiento y los máximos se están haciendo a base de ingentes cantidades de deuda, sembrándose así las bases de una futura crisis.

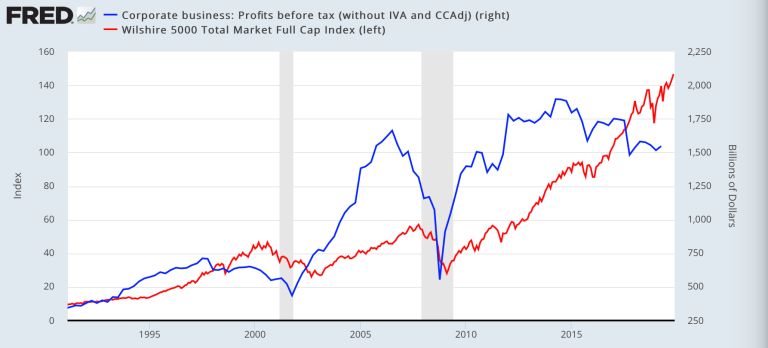

El crecimiento de las acciones de los índices americanos cada vez se desconecta más del crecimiento de los beneficios que, al mismo tiempo, requieren una cantidad exorbitante de expansión de la deuda para producir gran parte de estos beneficios. La reducción de impuestos puesta en marcha por la administración Trump a finales de 2017 está liberando beneficios que se están destinando a recompras de acciones mientras la mitad de la deuda existente es ya calificada por las agencias como si de un bono basura se tratara alcanzando la calificación triple B (BBB).

El ansia por obtener altos rendimientos ha allanado el camino para una “erosión sin precedentes de las estructuras de capital y la calidad crediticia” señala la agencia de calificación Moodys en un informe reciente.

La deuda corporativa de las empresas americanas ha aumentado un 64% en los últimos 9 años y ahora alcanza los 10 billones de dolares «El creciente universo de deuda corporativa con calificación triple B, el peldaño más bajo de la deuda del mercado de Bonos de alta calidad, está de moda: con 2,5 billones de dólares invertidos es dos veces más grandes que todo el mercado de bonos basura de renta fija». explica Sven Henrich, fundador de Northman Trader y autor de este informe que desmonta la superproducción ideada por Wall Street para hacernos creer que el mercado alcista actual es fruto de la salud y fortaleza de los fundamentales de la economía Norteamericana.

Esta deuda corporativa se ha convertido en la nueva «subprime«, pero solo es un problema para los jefes de la Reserva Federal de Estados Unidos cuando dejan de serlo. Jerome Powell actual mandatario del máximo organismo monetario dijo en mayo que no le preocupaba el asunto: “La deuda comercial no es el tipo de riesgo elevado para la estabilidad del sistema financiero que conduciría a un daño general a los hogares y las empresas si las condiciones empeoran. Además, los bancos y otras instituciones financieras tienen amortiguadores considerables para asumir las perdidas ”, –dijo-. «El crecimiento de la deuda empresarial no depende de la financiación a corto plazo, y el riesgo general de financiación en el sistema financiero es moderado».

Casualmente no opina lo mismo su antecesora en el cargo Janet Yellen. La ex dirigente de la FED señala que las corporaciones no financieras han acumulado, realmente, una gran deuda. “ Lo que me preocuparía es que si la economía encuentra una recesión, podríamos ver una gran cantidad de problemas corporativos. Si las corporaciones están en peligro, despedirán a los trabajadores y reducirán el gasto en inversión. Y creo que eso es algo que podría hacer que la próxima recesión sea una recesión más profunda » ,dijo Yellen quien subrayo que «me preocupa el deterioro en los estándares de préstamos que hemos visto”.

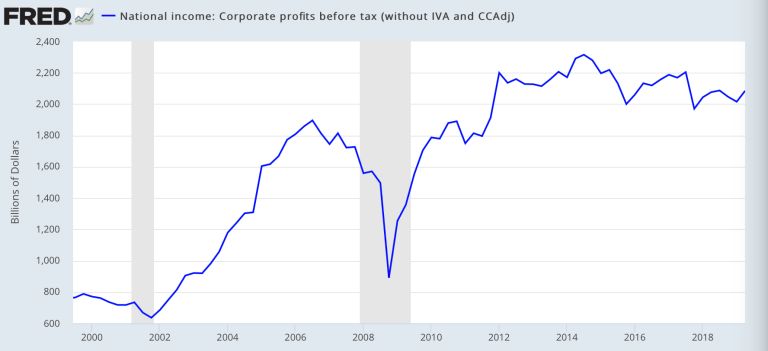

Alguien podría decir que la deuda es por «un bien mayor»: Los beneficios de las empresas se han disparado como se muestra en este otro gráfico de la base de datos de la FED

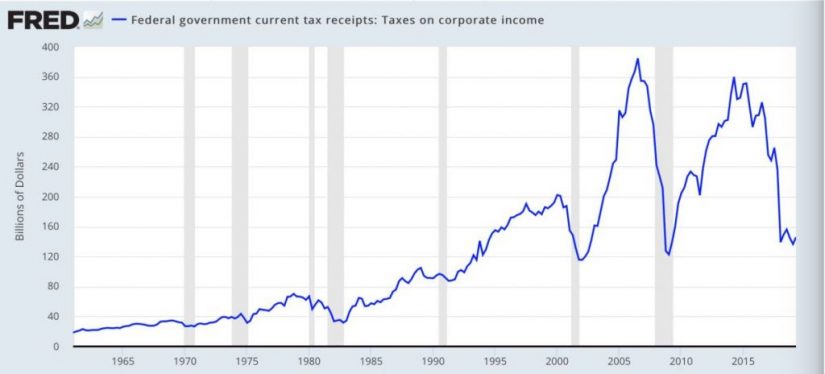

Aunque el gráfico deja claro que el máximo alcanzado por los beneficios de las empresas fue en 2014, sin embargo se nos bombardea con que los beneficios siguen subiendo. ¿Por que? La explicación nos la da Henrich: «El crecimiento de las ganancias alcanzó su punto máximo el año pasado después de los recortes de impuestos corporativos que han hundido la recaudación fiscal del Tesoro americano procedente de las empresas a niveles solo vistos durante grandes recesiones», Según el gráfico que nos deja abajo de su estudio, las empresas están pagando impuestos al mismo nivel que lo hacían en el año 1995. «Las corporaciones ahora pagan aproximadamente lo mismo de impuestos que a mediados de los 90 cuando la economía y las ganancias agregadas eran mucho más pequeñas», dijo el jefe de estrategia de Northman Trader.

Los bancos centrales, y solo los bancos centrales, fueron totalmente responsables de la ganancia del 25% en el S&P de este año. Goldman Sachs así lo reconoce: «Con las ganancias del S&P 500 camino de un crecimiento aproximado a cero en este momento si lo comparamos con el mismo periodo del año pasado, probablemente no habría sido posible obtener un rendimiento sólido sin el apoyo del banco central». De hecho, tanto la Reserva Federal como el Banco Central Europeo flexibilizaron la política monetaria, presionando las tasas de interés reales a largo plazo en cerca de 100 puntos básicos en los EE. UU. y 50 puntos básicos en la zona del euro. Se podría decir que casi todo el rendimiento de los precios desde el comienzo del año se debe al impulso de los bancos centrales.

Las acciones no suben por los beneficios, o sea por si mismas, sino por las «ayuditas» de los que están en el «VAR» de la economía americana. Es sorprendente ver como si se compara la gráfica de subida de los beneficios de las empresas del SP500 con las subidas del valor de sus acciones, éstos suben mas después de pagar impuestos que antes de pagarlos, aunque en ningún caso consiguen subir al nivel de su capitalización.¿Hay «dopping» financiero? Juzguen ustedes mismos.

Subida de los beneficios del SP antes de impuestos vs subida de su valor en bolsa Fuente:Base de datos de la Reserva Federal de EEUU

«Gracias a los recortes de tasas, los beneficios mantienen el tipo respecto a su cotización, pero la desviación permanece y más si se mira a través de los ojos de los Beneficios por Acción-comenta Henrich-la foto es impactante»

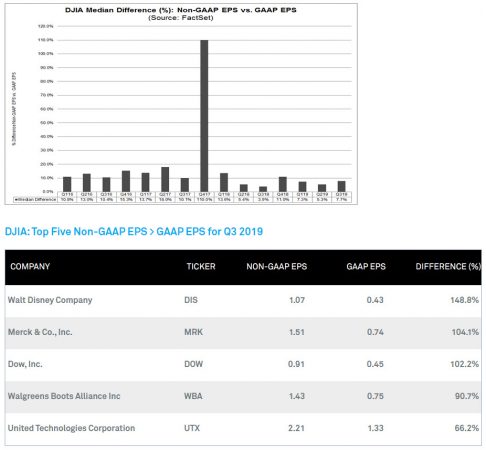

Pero no pareciendo suficiente con este maquillaje de los beneficios de las empresas, aun se puede ir un poco mas allá. La ley permite a las empresas hacer una presentación de los «earnings» fuera de los General Accepted Accounting Principles (GAAP) y hacer lo que se llama una presentación (NON GAAP) en la que se pueden esconder gastos heterodoxos o reestructuraciones o adquisiciones que no han supuesto salida de efectivo con el efecto de que parezca que los flujos de caja son más jugosos de cara a que la compra de acciones parezca mas apetitosa a posibles accionistas. ¿Teniendo esa posibilidad que suponen que hacen las empresas?

Para muestra un botón de cómo cambiaron los beneficios por acción de algunas empresas del Dow Jones en el tercer cuatrimestre de 2019 según se aplicara la normativa (GAAP) o (NON GAAP). El paroxismo de este asunto se alcanzó en 2017 donde la diferencia media de los beneficios por acción, según el criterio contable que aplicasen algunas empresas fue del 120 por 100.

Como explica Sven Henrich, «Wall Street se desconecta cada vez más de la economía real y el crecimiento de las ganancias, que ya se está debilitando y exagerando, requiere de una cantidad exorbitante de expansión de la deuda para producir, con gran parte de la misma los beneficios, además de apoyarse en una reducción de impuestos destinados a la autocartera de las corporaciones» .

La pregunta del millón es hasta cuando va a sostenerse este artificio. Hasta las próximas elecciones presidenciales, si Jerome Powell, responsable de la FED, no lo impide. Que el presidente Trump pueda llegar a la reelección con un S&P500 en máximos seria todo un espaldarazo para su gestión económica. De momento, Powell se conforma con decir que todo va bien. Por eso que redujo las tasas 3 veces este año y expandió el balance de la Reserva Federal en más de 280 mil millones de dolares en los últimos tres meses. Lo «normal» cuando la economía va bien.