El próximo mes de septiembre, fue a finales, se cumplirá un lustro de una de las rupturas más sonadas del mundo de la inversión y los fondos en España. Francisco García Paramés dejaba atrás un ciclo dorado, en el que se erigió como uno de los más destacados gestores españoles, en Bestinver (gestora que pertenece a Acciona) para seguir en solitario. Al influyente inversor le siguieron su núcleo duro, que trabajaban con él día a día, formado por Álvaro Guzmán y Fernando Bernard, aunque esa sería la última vez que le seguirían.

Pese a aquel abrupto final, Paramés dio a entender que mantenía diferencias con Acciona que eran insalvables, la ruptura y los nuevos nacimientos (nació por un lado Cobas Asset Management de la mano de Paramés y al poco después AzValor Asset Management con Guzmán y Bernard como socios) no parece que haya habido diferencias en el modo de proceder de los tres actores. De hecho, si se miden las rentabilidades que ofrecen el trío de vehículos que invierten en bolsa española de los citados, de Bestinver Bolsa, Cobas Iberia y AzValor Iberia, tanto a corto como a largo plazo se puede comprobar que apenas difieren.

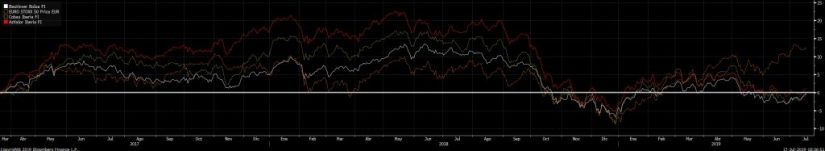

Hasta el momento, y desde que Cobas empezó a rodar, el que mejor se ha comportado de los tres ha sido AzValor Iberia con una leve revalorización del 0,96%, que no es poco visto lo visto, ya que tanto Bestinver Bolsa (-0,57%) y el instrumento de inversión en renta variable española de Paramés (-0,98%) están en negativo. Aunque, como se puede comprobar, la diferencia con ya casi dos años y medio de recorrido es inapreciable, apenas un punto porcentual, en cuanto rentabilidad, si nos fijamos en el corto plazo la cosa todavía se ajusta más, y es que en lo que va de año rentan 0,41%, -0,24% y -0,42%, respectivamente.

Otra de la particularidad de la pareja evolución de los tres fondos en los últimos años, es que cuando el mercado value, el tipo de inversión que realizan los tres, se ha comportado peor el desempeño de los mismos ha sido todavía más similar. Así, entre marzo de 2017 y junio de 2018, en el que el mercado todavía era alcista, Bestinver Bolsa se revalorizaba un 11%, frente al 14,3% de Cobas y al 15,6% de AzValor, pero si las fechas las movemos de octubre hasta este mes de julio (donde el mercado ha sido claramente bajista) los diferenciales anteriores se comprimen a una caída del 7,03% para Paramés y del 7,66% para sus pupilos, algo más lejos queda el fondo gestionado por Acciona con un -10,6%.

La principal razón por la que en mercados más o menos pequeños, como es el caso de España, al final terminan por ofrecer rentabilidades muy similares estos fondos es porque comparten la estrategia de inversión, que por cierto no es nada secreta. En este caso, se buscan empresas con una cotización a la baja en los últimos meses, precio reducido, con una deuda manejable (si es sin ella mejor) y que sea capaz de generar flujos de caja (el diferencial de como entra y sale efectivo de la compañía) positivos. Al final, eso hace que muchos compartan inversiones y la mayor diferencia, en muchos casos ni eso, es el porcentaje que cada una pesa en la cartera. Así, su principal apuesta (en el caso de AzValor Iberia y Cobas Iberia) es Elecnor con un 11,2% y un 9,2% de ponderación respectivamente, también comparten acciones de Mota Engil o Melia Hoteles.

Al final, la única diferencia parece ser el sueldo que perciben por llevar a cabo su trabajo y lo que cobran a sus clientes. El más caro, según los gastos corrientes medidos por Morningstar los tiene AzValor con un 1,88%, seguido por Bestinver con un 1,8% y por último Cobas con un 1,79%. Aunque en cuanto a sueldos, probablemente Paramés no tenga rival, el gestor ganó entre 16 y 20 millones de euros al año, mientras dirigía el fondo (hasta 2014) que ahora le bate en Bestinver, pero tampoco se puede aseverar porque el resto de salarios permanecen ocultos.