La entrada del Gobierno en Telefónica podría haberse complicado porque los nuevos Presupuestos Generales del Estado (PGE) no van a ser aprobados debido a que no cuentan con la mayoría del Congreso, pero el extraordinario éxito de las últimas emisiones de deuda pública del Estado les va a solucionar el problema. La SEPI va a contar con fondos más que suficientes para abordar la compra de las acciones del operador azul. Incluso, que estas hayan subido de valor un 8% desde el anuncio de la compra estatal, el pasado día 19 de diciembre, hasta este mes de marzo, está resuelto con el 2% más de deuda que el Tesoro emitirá durante 2024 respecto a la deuda emitida en 2023.

Convocadas ya las elecciones Cataluña para el próximo día 12 de mayo, los siete diputados del Congreso español de Junts per Catalunya no van a aprobar los presupuestos estatales en absoluto, porque tal aprobación significaría darle aire a un Gobierno y a un PSOE que le puede hacer sombra, y mucha en las elecciones autonómicas. Así, los PGE, de acuerdo con lo establecido en el artículo 134.4 de la Constitución Española, «si la Ley de Presupuestos no se aprobara antes del primer día del ejercicio económico correspondiente, se considerarán automáticamente prorrogados los Presupuestos del ejercicio anterior hasta la aprobación de los nuevos».

Así las cosas, por muy complicada que sea la operación de compra de acciones de Telefónica por parte de una institución pública como es la Sociedad Estatal de Participaciones Industriales (SEPI), lo más complicado se antojaría ahora mismo conseguir los fondos, también públicos, para pagar su valor que está creciendo cada día. Pero el Gobierno, como tocado por una varita mágica, ha sabido sacar «presupuesto» de dónde no lo hay gracias a su exitosa emisión de deuda pública.

la emisión bruta prevista es de 257.572 millones de euros, alrededor de un 2% superior a la de 2023″. Es decir, que solo con ese 2% de más que se va a emitir ya consigue la liquidez necesaria para que SEPI pueda abonar el precio de ese 10% de Telefónica

Según al Estrategia de Financiación 2024 del Tesoro Público de nuestro país en cuanto a la emisión de deuda en el mercado en 2024, «la emisión bruta prevista es de 257.572 millones de euros, alrededor de un 2% superior a la de 2023″. Es decir, que solo con ese 2% de más que se va a emitir ya consigue la liquidez necesaria para que SEPI pueda abonar el precio de ese 10% de Telefónica que debe comprar.

Además, el Tesoro tiene asegurado el éxito, porque la rentabilidad media que ofrece (a 12 meses un 3,508%) es tres veces superior a lo que ofrece cualquier entidad financiera en nuestro país. El estado seguramente colocará en muy poco tiempo cualquier emisión gracias a la oferta de rentabilidad que los ciudadanos y las ciudadanas españolas están valorando desde el pasado año, con colas a la la puerta del Banco de España, y colapsando la web cuando la adquisición ya se torno totalmente telemática.

A 6 de febrero de este año, con solo un mes de emisión de deuda, el Tesoro ya llevaba emitidos 40.846 millones de euros, el 23,6% de su programa de financiación a medio y largo plazo para 2024. Las entidades financieras que le hacen al Tesoro el trabajo de vender esta deuda son BBVA, Banco Santander, Citi, JPMorgan, Morgan Stanley y Société Générale. Con que la SEPI designe a los nacionales BBVA y Banco Santander para atrapar las acciones de Telefónica en el mercado, ya se facilitaría, y mucho, la transacción entre dinero captado en inversores y el que se debe invertir en Telefónica.

TELEFÓNICA VALE MÁS POR LAS INTENCIONES DEL GOBIERNO

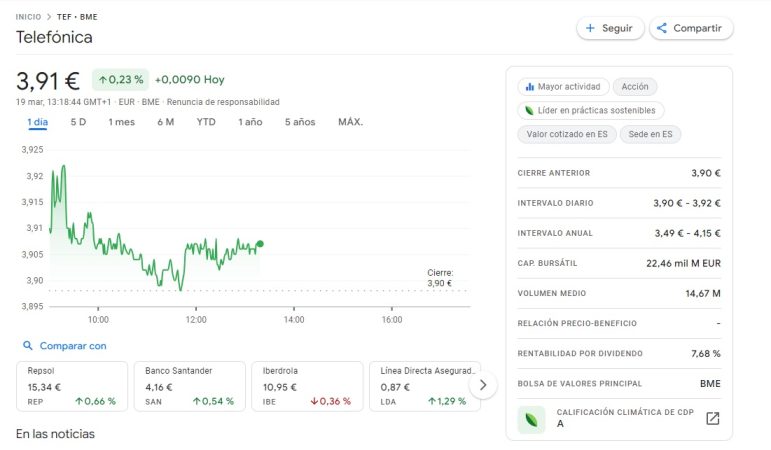

Cuando al filo de las Navidades SEPI anunció que había recibido el encargo del Gobierno para hacerse en el mercado con el 10% de las acciones de Telefónica, estas tenían un valor de 3,57 euros. A 19 de marzo, es decir, ayer, el valor abría en bolsa a 3,91 euros por acción. Si la SEPI tenía que proveerse de unos 2.000 millones de euros para comprar ese 10% de la multinacional española, tres meses justos después ya necesita al menos 200 millones de euros más. Aquél 19 de diciembre la compañía tenía un valor en bolsa de 20.500 millones de euros y a día de ayer ya valía 22.400 millones.

Son gratas noticias para José María Álvarez-Pallete, que tal y como confirmó a MERCA2 el pasado 18 de diciembre, cuando él quiso mostrar preferencia ni por la entrada en el accionariado del 9,9% de Saudí Telecom (participada en su mayoría por el fondo soberano de Arabia Saudita y su familia real), que habían anunciado por sorpresa el día 5 de septiembre de 2023, ni por la entrada de la SEPI, como se rumoreaba un día antes del anuncio de la institución estatal española: «Yo lo que quiero es que aumente el valor en bolsa de la compañía», nos dijo como deseo navideño.

Tres meses después, el deseo se le está concediendo al presidente de Telefónica, en buena parte por ese interés de participación estatal en la empresa, pero también por el buen desarrollo del proceso de despido colectivo (ERE) de los mayores de 55 años, finalizado el pasado mes de febrero con éxito, el mismo éxito que ha tenido con la compra de Telefónica Deutschland y la garantía del dividendo del 0,30 euros que sí o sí los inversores van a cobrar, según lo anunciado y comprometido. Hoy, además, el que venda acciones del operador gana entre un 8 y un 9% más que hace tres meses. Solo SEPI «pierde» a la hora de tener que comprar a ese precio.

Y cuanto más lo deje, quizá más caro nos salga a todos los y las españolas comprar ese porcentaje de nuestro ya centenario barco insignia de las telecomunicaciones. No obstante cabe la posibilidad que la subida del valor de las acciones de la compañía se deba a la operación de bloque de 20,5% millones de acciones de Telefónica que, tal y como ha publicado Cinco Días, suponen un 0,4% de su capital y se han comprado por un valor de 80 millones de euros, y podrían haber acabado en las manos de la SEPI, que va a ir arañando poco a poco hasta alcanzar la titularidad del 10% de las participaciones de la multinacional.