El Banco Central Europeo (BCE) puede favorecer a Unicaja, Bankinter en ING. La lucha contra la inflación del BCE se puede convertir en el principal aliado de algunas entidades que ofrecen hipotecas. Y es que ante la perspectiva de que en esta batalla el BCE no rebaje los tipos en el tiempo en el mercado daba por descontado puede favorecer tanto a los que apuestan por una hipoteca mixta como a los que apuestan por la variable porque no creen que la incertidumbre dure tanto tiempo.

LAS HIPOTECAS Y EL BCE

“A pesar de la significativa ralentización del crecimiento en 2023, el mercado laboral de la Eurozona se ha mantenido bastante tenso y los costes laborales unitarios han aumentado como consecuencia del débil crecimiento de la productividad.

Es la continuación de esta dinámica lo que preocupa al BCE, ya que corre el riesgo de desencadenar una segunda oleada de inflación liderada por los costes laborales. Si se retrasa hasta finales del verano, el BCE permitiría que los efectos adicionales del endurecimiento se filtraran a la demanda y, de este modo, reuniría más pruebas de que el crecimiento salarial, y a su vez la inflación subyacente, están bajo control antes de relajar la política monetaria”. Esta valoración del responsables de estrategia de Natixis IM Solutions, Nicolás Malagardis, es una buena prueba de la incertidumbre existente

En este campo, la apuesta admite quienes se fíen de que el BCE recorte en junio y también quienes sean más conservadores y opten por una hipoteca con parte fija y otra variable.

La hipoteca ‘Real Madrid Variable’ de Unicaja es la hipoteca variable de que más resalta, ya que ofrece un diferencial del 0,45%. Esta cifra se suma al euríbor, eso sí, a partir del segundo año: durante el primero, tendrás que pagar un tipo fijo de salida del 2,40%.

La hipoteca ‘Real Madrid Variable’ de Unicaja es la hipoteca variable de que más resalta

Para conseguir este diferencial pide domiciliar una nómina por un importe superior a 3.000 euros (ese importe también puede ser la suma de varias nóminas, en caso de que la hipoteca tenga varios titulares), contratar un seguro de hogar, contratar un seguro de vida y contratar una tarjeta de crédito, según Kelisto.com.

También solicita mantener una posición en fondos de inversión comercializados por Unicaja por un valor igual o superior del dinero que hayas pedido con tu hipoteca y aportar un certificado de eficiencia energética de vivienda con calificación A. En caso de no cumplir todos los requisitos, se “cobrará un diferencial de euríbor+1,55% a partir del segundo año”.

LA VENTAJA

Esta hipoteca de Unicaja tiene una ventaja: no hay que pagar comisión de apertura, pero sí cobra cargos de amortización anticipada. Se paga el 0,25% durante los tres primeros años y, a partir del cuarto, nada (y siempre que la operación generara una pérdida financiera para el banco).

Además, con la hipoteca Real Madrid Variable podrás solicitar hasta un 80% del valor de tasación o de compraventa de la vivienda que desees adquirir (el menor de los dos) y dispondrás de un plazo máximo de 30 años para devolver tu deuda a la entidad.

Esta hipoteca de Unicaja tiene una ventaja: no hay que pagar comisión de apertura, pero sí cobra cargos de amortización anticipada

“Para las modalidades de Hipoteca Inteligente Variable, el plazo mínimo para pagar tu vivienda será de 3 años con tipo de interés fijo durante 2 años, y resto tipo de interés variable”, explica el banco. “Mostramos los cálculos de la TAE, cuota e importe total adeudado, así como los intereses y el coste total del crédito.

Además, las TAE variables se han calculado bajo la hipótesis de que los índices de referencia no varían; por tanto estas TAE variables variarán con las revisiones de tipo de interés e incluyen un coste de tasación que fluctuará en función de las valoración realizada por la Sociedad de Tasación de la vivienda, características de la vivienda, y un coste anual de seguro de hogar, cuyas condiciones estarán sujetas a aprobación por la entidad aseguradora y cuyo precio definitivo dependerá de: valor de tasación a efectos de seguro del bien hipotecado, valor de contenido y características del inmueble; y en el caso de las TAE bonificadas, se añade un coste anual de seguro de vida”.

“Se aplicarán los impuestos y tarifas vigentes en el momento de la contratación. La entidad no repercutirá al cliente los gastos de constitución de hipoteca (gestoría, notaria, registro e impuestos)”. La revisión será anual.

La mixta de Bankinter

Bankinter ofrece según sea a 10, 15 ó 20 años, tipos mixtos en las hipotecas. Parte del 3,% TAE del tramo fijo, que llega al 3,30 y el variable que a 20 años se coloca en el 3,94% TAE, pasando por el 4,05% a 15 años y el 4,17% a 10 años. Todo esto cumpliendo ciertas condiciones. Sin ellas, el tipo fijo no baja del 4,5% y el variable llega al 5,22%, siempre en función de si la hipoteca es a 10, 15 ó 20 años.

El tipo de interés que ofrece la entidad que tiene como CEO a María Dolores Dancausa está condicionado a la contratación con Bankinter de productos:

– Cuenta Nómina, Cuenta Profesional o Cuenta No-Nómina (Bonificación de 0,30 puntos porcentuales).

– Seguro de Vida por el 100% del importe del préstamo hipotecario, contratado con Bankinter Seguros de Vida S.A. de Seguros y Reaseguros (Bonificación de 0,60 puntos porcentuales).

– Seguro Multirriesgo Hogar con la cobertura de un contenido mínimo de 30.000,00 € y un capital de continente como mínimo igual al valor de tasación del inmueble a efectos de seguro, contratado con Liberty Seguros, Compañía de Seguros y Reaseguros, S.A y bajo la mediación de Bankinter S.A., Operador de Banca-Seguros (Bonificación de 0.30 puntos porcentuales).

– Plan de Pensiones/EPSV: Tener contratado y en vigor durante toda la vigencia del préstamo un plan de pensiones/EPSV con la sociedad Bankinter Seguros de Vida, perteneciente al Grupo Bankinter SA, y realizar una aportación mínima anual de 600,00€ (Bonificación de 0,10 puntos porcentuales).

El cumplimiento de las bonificaciones se revisará con periodicidad anual.

Por su parte, en ING hay opciones, tanto varible con mixta, que son interesantes para el momento actual, en vista de la incertidumbre del BCE.

Hipoteca NARANJA Variable

«La variable de siempre: un año fijo y resto variable (la variable de siempre, pero, ahora con los 3 primeros años fijos (si tú quieres)». Así presenta ING la Hipoteca Naranja Variable.

Para calcular la TAE Variable, el importe total adeudado y las cuotas mensuales, en ciertos casos tomaremos como referencia, para toda la vida del préstamo, el tipo de interés fijo inicial.

Esto será así siempre que el tipo de interés que resulte de la revisión que realizamos semestralmente a partir de los años siguientes (euríbor a un año del 3.609 % BOE febrero 2024 más diferencial) sea inferior al tipo de interés inicial. En caso contrario para el cálculo de la TAE Variable, el importe total adeudado y las cuotas mensuales aplicaremos el tipo de interés fijo inicial durante el período fijo de la hipoteca y el euríbor en el último nivel conocido más diferencial durante el resto de años.

LA TAE

La TAE incluye el importe de la tasación correspondiente. Para un ejemplo representativo de una hipoteca de 150.000 €, dicho importe se ha estimado en 363 € (impuestos incluidos). Para el caso de una simulación personalizada, el importe tenido en cuenta es el reflejado en el detalle de impuestos y gastos de tu simulación (impuestos incluidos).

la TAE de la hipoteca naranja variable incluye el importe de la tasación correspondiente. Para un ejemplo representativo de una hipoteca de 150.000 €, dicho importe se ha estimado en 363 € (impuestos incluidos)

En caso de que quieras traer tu hipoteca a ING y ampliarla más de un 15 %, los precios que verás en la simulación no son definitivos. Tu gestor te dará tu precio personalizado final al completar el proceso.

La amortización total de la Hipoteca NARANJA Variable y la Hipoteca NARANJA Mixta podrá tener el cobro de una comisión por reembolso anticipado total, siempre que ING sufra una pérdida financiera, que consistirá en:

En el tramo de tipo de interés fijo: un 2 % del capital reembolsado anticipadamente, si se realiza durante los 10 primeros años del periodo de tipo de interés fijo. O de un 1,5 % del capital reembolsado anticipadamente, si se realiza desde el 11ª año (inclusive) y hasta el fin del periodo de tipo de interés fijo.

En el tramo de tipo de interés variable: un 0,15 % del capital reembolsado anticipadamente, si el reembolso se hace durante los cinco primeros años de vigencia de la Hipoteca. Sin embargo, la comisión fijada para este tramo no se cobrará si la amortización total se lleva a cabo entre la fecha de formalización de la escritura y el 31 de diciembre de 2024, de acuerdo con el Real Decreto-ley 19/2022.

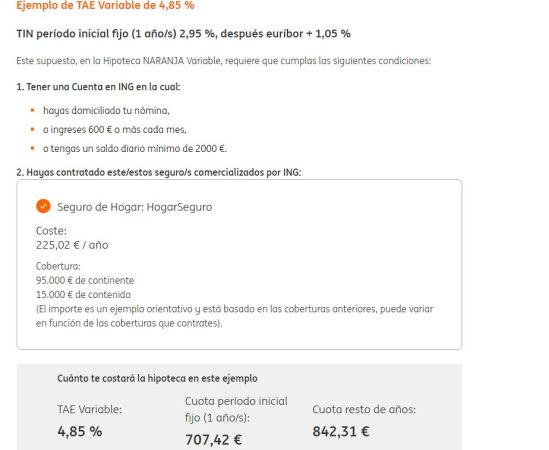

El banco pone como ejemplo Ejemplo una TAE Variable de 4,85 %. “TIN período inicial fijo (1 año/s) 2,95 %, después euríbor + 1,05 %”.

Este supuesto, en la Hipoteca NARANJA Variable, requiere “tener una Cuenta en ING con nómina domiciliadaa, ingreses 600 € o más cada mes o o tengas un saldo diario mínimo de 2000 euros y tener contratado un seguro de hopgar con ING con un coste de 225,02 € / año, siendo 95.000 € de continente y 15.000 € de contenido.