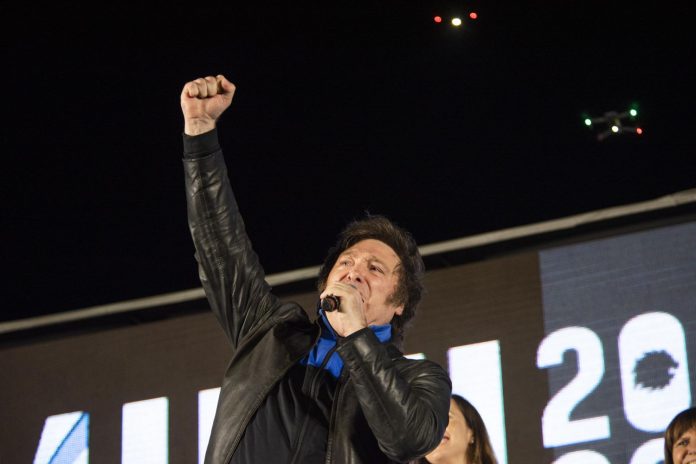

Aún no han pasado tres días desde que Javier Milei ganase las elecciones y resultase presidente electo de Argentina y ya ha servido a la mesa el mayor manjar: YPF. La petrolera ha sido, junto con la televisión y la radio públicas así como la agencia de noticias Télam, la primera entidad en ser sometida al podado privatizador prometido por el controvertido político ultraliberal. Mirando el convulso pasado de la firma en Argentina, no faltarán los gigantes que ‘pongan el plato’.

A principios de este mes, YPF presentó sus resultados correspondientes al tercer trimestre de 2023, que, sin ser desastrosos, evidenciaron las dificultades por las que ha pasado la energética en tiempos recientes. El resultado bruto de explotación (EBITDA) adelgazó un 8% respecto al trimestre precedente, debido a «una caída en los precios locales de combustibles en dólares» y acumuló una merma interanual de casi un 26%. En el lado positivo, los volúmenes locales de venta de combustible alcanzaron niveles récord, con un crecimiento del 3% trimestral y del 2% anual; mientras que las inversiones avanzaron hacia el cumplimiento de los objetivos del plan estratégico.

LA AGITADA HISTORIA RECIENTE DE YPF

La historia de YPF es inseparable de su período de ‘matrimonio’ con la española Repsol, que llegó a un abrupto divorcio con la expropiación dispuesta por el Gobierno de la peronista Cristina Fernández de Kirchner. El Ejecutivo dºe Kirchner declaró de utilidad pública la petrolera argentina en abril de 2012, arrebatándosela a la compañía española por una exigua indemnización de 5.000 millones de dólares (casi 4.600 millones de euros al cambio actual).

La gestión estatal de YPF ha sido un rosario de polémicas, coronado en septiembre de este año con la derrota en el pleito contra el fondo Burford Capital, que supuso para Buenos Aires una condena de 16.000 millones de dólares (casi 15.000 millones de euros) por irregularidades en el proceso de expropiación.

Todos estos problemas han dado alas al discurso privatista de Milei, quien no oculta su intención de reducir al mínimo la presencia pública en el tejido productivo, incluida YPF. «Todo lo que pueda estar en manos del sector privado, lo va a estar», ha dicho; un lema que recibe con los brazos abiertos el hambre inversor dentro del sector del petróleo, que vuelve a burbujear tras una etapa más bien átona.

LAS MEGAOPERACIONES VUELVEN AL TABLERO DEL PETRÓLEO

Un sondeo realizado en octubre por CMS entre ejecutivos de energéticas y empresas de capital privado preconizaba un escenario dinámico en fusiones y adquisiciones dentro del sector energético: para el 82% de los altos directivos entrevistados, las grandes operaciones aumentarán en 2024; una postura que dos de las grandes, Chevron y Exxon Mobile, se han encargado de corroborar.

A finales de octubre, Chevron, gigante entre gigantes, llegó a un acuerdo para la compra de la compañía de exploración de gas y petróleo Hess por 53.000 millones de dólares (unos 50.000 millones de euros). Según los términos de la adquisición, Chevron se hacía con la totalidad de las acciones de su hasta entonces rival. El precio de cada una de las participaciones es de 171 dólares (161 euros), con una prima de alrededor del 10%. Los accionistas de Hess, por su parte, reciben 1.025 acciones de Chevron por cada una que poseyeran de la empresa absorbida, dando a la compañía un valor empresarial total de 60.000 millones de dólares (56.574 millones de euros), incluyendo la deuda, según ‘Bloomberg’.

La de Chevron y Hess era la segunda ‘megaoperación’ en el sector en tan solo unos días, después de la adquisición de Pioneer Resources por parte de Exxon Mobile la semana precedente. La compra de la productora de petróleo de esquisto se hizo por un montante similar, 58.000 millones de dólares (54.680 millones de euros).

LOS COLOSOS DEL SECTOR DEL CRUDO ESTÁN CONVENCIDOS DE QUE LOS HIDROCARBUROS SEGUIRÁN SIENDO PROTAGONISTAS EN EL ‘MIX’ ENERGÉTICO MUNDIAL Y BRINDANDO JUGOSOS BENEFICIOS

Estos dos puñetazos sobre la mesa del petróleo constataban la visión que sintonizan buena parte de los actores y analistas del sector del crudo: a pesar de la agenda 2030 y del ‘boom’ de las renovables -ahora atemperado- el petróleo y el gas seguirán siendo fundamentales para el ‘mix’ energético mundial en las próximas décadas. El ‘oro negro’ seguirá siendo tal y, por consiguiente, continuará dando generosos rendimientos a los inversores que pongan su dinero en las empresas del ramo.

Tras los ‘pelotazos’ de Chevron y Exxon, la compañía francesa de inversiones, fusiones y adquisiciones Alphavalue se atrevió a fantasear con la madre de todas las fusiones, cuya posibilidad lleva décadas proyectando su alargadísima sombra sobre las libretas de los analistas: el amalgamiento entre Shell y BP (la antigua British Petroleum).

Alphavalue no se limitó a teorizar, introduciendo los datos y cifras del monstruoso ‘hijo’ de ambas multinacionales en una simulación, cuyos resultados fueron «bastante emocionantes, especialmente para los accionistas». El recién nacido traería bajo el brazo una capitalización superior a los 300.000 millones de dólares (283.000 millones de euros), capaz de mirar de tú a tú a sus contrapartes estadounidenses.

MILEI HA DECLARADO QUE YPF NECESITARÁ UNA «RECOMPOSICIÓN» TRAS LA PÉRDIDA DE VALOR SUFRIDA POR LA EMPRESA DURANTE EL PERÍODO DE TITULARIDAD ESTATAL

Estos sólidos pilares proporcionarían a los inversores un crecimiento del 10% en sus ganancias por participación, que durante los años siguientes podría verse multiplicado por «los beneficios impulsados por la sinergia», ya que las empresas amalgamadas «ajustarían mejor la fuerza laboral y optimizarían la generación de ingresos».

Dejando las tendencias del mercado aparte, lo cierto es que el presidente electo de Argentina no ha dado muchas pistas sobre los posibles comensales en el banquete de YPF; tan solo que, antes de atender oferta alguna, la compañía va a requerir una «recomposición» tras su estatalización bajo la gestión de Axel Kicillof en el ministerio de Economía argentino. «Desde que el señor Kicillof decidió estatizarla, el deterioro de la empresa en términos de resultados ha hecho que valga menos que cuando se la expropió» -criticó Milei– «Evidentemente lo primero que hay que hacer es recomponerla».