Grifols no descansa en su escalada desde los mínimos del pasado año. El ascenso alcanza casi el 100%, hasta los 13,55 euros por acción. En este momento y justo dos semanas antes de la presentación de resultados anuales, la empresa de hemoderivados es objeto de un fuerte debate entre los analistas, especialmente entre Berenberg y Barclays.

los títulos de Grifols siguen estando severamente infravalorados

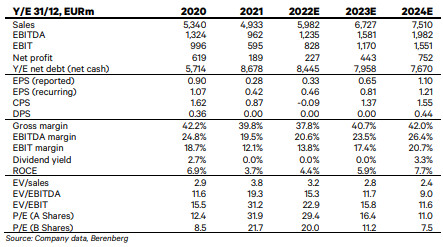

La casa alemana de análisis Berenberg ha recortado el precio objetivo de Grifols en un 10%, hasta los 23,8 euros por acción. Si bien, otorga un potencial alcista del 75% respecto al precio de cierre de este martes. Todo, pese a que su estimación de ingresos es un 60% inferior a la mostrada por los analistas de Bloomberg.

GRIFOLS SE DISPARA EN EL IBEX 35

A su juicio, los analistas en su conjunto no están reflejando los crecientes costes de los intereses y el impacto que tienen estas alzas en las cuentas de la compañía, pese a que la mayor parte de la deuda la tiene a un coste fijo y el grueso del vencimiento no tendrá lugar hasta 2025.

Asimismo, sí cree que los inversores son conscientes de esta situación a tenor de las declaraciones de la cúpula ejecutiva de Grifols. No obstante, la cotizada en el Ibex 35 se dispara más de un 18% en el primer mes y medio del año, situándose en la sexta posición en el ránking de alcistas.

El consenso de Bloomberg apunta a unos ingresos de 5.900 millones y un beneficio neto de 308 millones de euros, con un Ebitda de 1.230 millones de euros. Las estimaciones sobre las ganancias de Grifols se han deteriorado desde el inicio hasta finales del pasado ejercicio, si bien el precio de la acción sube con fuerza desde los mínimos de octubre, sin darse un respiro.

BERENBERG ALERTA DEL COSTE DE LA DEUDA

Para Berenberg, las ganancias también caerán con fuerza respecto a la anterior previsión. Según sus cálculos, Grifols obtendrá entre un 15% y un 30% menos de lo estimado, con una recuperación más lenta de la prevista anteriormente y unos mayores gastos por los intereses. Además, hay vientos en contra en el cambio de divisas, con un dólar más débil frente al euro.

Sin embargo, han señalado que de cara a los próximos trimestres, «las perspectivas son mucho más prometedoras», con una firme demanda de plasma, ya que el precio está aumentando, mientras disminuyen los costes de las materias primas.

Asimismo, argumentan que el precio objetivo es factible ya que puede «duplicar las ganancias entre 2023 y 2026». Este año, Grifols dará cuenta no sólo de los obligatorios informes de resultados anuales y semestrales, sino también de los correspondientes al primer y tercer trimestre del año. Una transparencia que esquivó en 2022, aunque sí dio a conocer la evolución del negocio.

BARCLAYS, EL MÁS PESIMISTA CON GRIFOLS

Así, ha destacado que «los títulos de Grifols siguen estando severamente infravalorados» al no tener en cuenta su desapalancamiento rápido ni el crecimiento del 28% en el beneficio por acción. Cabe destacar, que Grifols solo recuperará el dividendo si logra reducir su ratio de deuda por debajo de las cuatro veces.

Por contra, los analistas de Barclays no se han mostrado tan optimistas con la compañía de hemoderivados. La entidad británica ha recomendado «infraponderar» a Grifols, con un precio objetivo de tan sólo 9 euros por acción, un recorte del 33% respecto a los precios actuales.

El pesimismo mostrado por la firma de análisis es profundo. En concreto, este precio objetivo es un 44% inferior al del consenso de Bloomberg, en los 16,35 euros por acción. Barclays es la única entidad con un calibre tan bajista en el valor. La principal amenaza que se vislumbra es el alto apalancamiento.

Así las cosas, Grifols dará a conocer su situación el próximo 28 de febrero, su hora de la verdad, más cuando serán los primero resultados de su nuevo presidente. Por el momento, el consenso apunta a caídas interanuales en algunas partidas, pero habrá que esperar para conocer el impacto de las subidas de tipos y las propias perspectivas de la compañía. La mayoría de analistas recomienda comprar, si bien con un precio objetivo más cercano a los 16 euros que a los 20.