Jerome Powell trata de controlar la inflación sin retirar liquidez de las reservas de los bancos. Desde el inicio de las renovadas subidas de los tipos de interés, el ritmo de los precios en Estados Unidos se ha disparado a niveles no vistos en 40 años. Sin embargo, se espera que el índice general vuelva a espolear al alza en tasa intermensual tras la subida del 13% en el precio del petróleo desde mínimos en las últimas semanas.

«Se espera que la lectura central muestre una mayor moderación en las presiones de precios de hace un año, el impacto mensual podría presentar una situación más complicada», apuntan los analistas de IG Markets. En este sentido, se espera que la tasa interanual se reduzca al 5,5%, aún más del doble por encima del objetivo de la Reserva Federal de EE UU.

Por este motivo, la FED de Jerome Powell tendrá que continuar con el incremento del precio del dólar. De hecho, se espera que los tipos en EE UU alcanzarán el 5,25%, 50 puntos básicos más respecto al nivel actual, para después iniciar la reducción a final de año. Con esta maniobra, el banco central estadounidense estima así que se necesita más gasolina para apagar el fuego generado por la inflación galopante, pero los inversores esperan incluso la deflación, un escenario que no termina de vislumbrarse.

LA FED ALERTA A LOS INVERSORES: NO HAY ESCENARIO DEFLACIONISTA

En este sentido, el propio Powell ha advertido a los inversores de no prestar atención a sus declaraciones, más cuando las previsiones apuntan que la inflación no está cayendo con la fuerza esperada e incluso podría estar preparándose para un nuevo repunte que truncaría las perspectivas en la renta variable y en los mercados secundarios de deuda.

Se espera que la lectura central muestre una mayor moderación en las presiones de precios de hace un año, el impacto mensual podría presentar una situación más complicada

Los datos de inflación serán clave en la jornada de este miércoles. Una aceleración de los precios en plena subida de tipos de interés daría más peso a los ‘halcones’ de la FED, que se muestran más favorables a disparar las tasas cerca de un punto porcentual, frente a las ‘palomas’, que estiman un incremento del 0,25% para alejar el riesgo de una recesión profunda.

Y es que, la presión sobre los precios es cada vez mayor debido al buen ritmo de la actividad, tal y como han reflejado las cifras de desempleo. Este argumento es el escogido por el núcleo duro de la FED para elevar aún más las tasas de interés. Asimismo, pese a que el gasto de los hogares continúe al alza, la realidad es que las familias están acudiendo a créditos con tipos elevados para hacer frente a los gastos, mientras las tasas de ahorro se han desplomado.

LOS HOGARES, SIN TEMOR A LA RECESIÓN

El dato de ventas de automóviles refleja una recuperación inusual, si bien este sector registra un importante parón en los últimos meses por la falta de componentes, por lo que una posible explicación se debe a que son ventas apalabradas antes de las últimas subidas de tipos de interés. La otra opción es acceder ahora al crédito antes de que continúen las alzas de los tipos.

Sea como fuere, los consumidores estadounidenses muestran así su despreocupación ante una recesión que se espera para el mes de septiembre. Tras los datos de inflación, el turno será para el mercado inmobiliario y el sector manufacturero, que mostrarían un descanso a las caídas registradas en el mes anterior.

Con todo, las condiciones financieras se están relajando en casi un punto, hasta el 6,18%, para los créditos hipotecarios a 30 años, si bien, esta tasa en términos interanuales se ha disparado, reduciendo el disponible de familias y empresas. La FED considera estos niveles muy aceptables y se adecuan a la situación actual del mercado.

Además, la FED de Powell está reculando en el recorte de su balance, tal y como se esperaba desde octubre del pasado año. En las últimas semanas, la FED no sólo no ha reducido su exposición a la deuda, sino que ha realizado más compras. Esta es la herramienta secreta para controlar los mercados y mejorar así las expectativas de los inversores.

LA FED RECORTA SU BALANCE, PERO AMINORA LAS VENTAS

La FED está cumpliendo con el guion esperado de Barclays casi a la perfección. Los analistas de la entidad británica señalaron que la FED tendría que poner freno a la venta de deuda, entonces en casi 9 billones de dólares, durante la primera parte de este 2023. En el informe señalaron que esta reducción del balance conllevaría una caída de las reservas bancarias y se complicaría el control de los intereses de los fondos federales, la principal herramienta que tiene el banco central para mantener el control del rumbo de la economía.

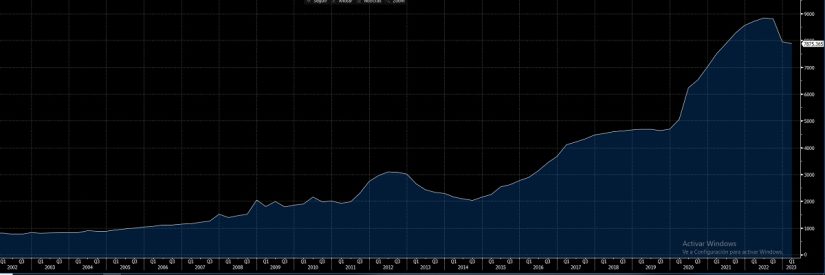

La FED no ha dado pistas sobre el nivel de su balance a cierre de año, aunque sí deja claro que lo hará. Por el momento, ha aminorado el ritmo de reducción de forma significativa, tal y como se observa en el gráfico. Las ventas de deuda de la FED es un factor clave para sostener el mercado y afecta directamente a las reservas de liquidez, abundantes en las entidades privadas. Si Powell desatara las ventas al ritmo anterior, la banca podría tener problemas, aunque es un escenario prácticamente descartado en el primer semestre de este año.

Cabe señalar que la banca tuvo problemas en este sentido en 2019, cuando tuvo que reforzar la liquidez bancaria con más compras de deuda e inyecciones de liquidez adicionales. La FED ha aflojado así las ventas de los casi 100.000 millones mensuales a unos 20.000 millones en el primer mes y medio del año.