Arranca una semana clave para conocer hasta qué punto la caída del gigante cripto FTX puede contagiar al resto de activos financieros. El auge y desplome de una de las casas de cambio (exchange) más importantes del sector pone en la diana a la alternativa descentralizada al sistema monetario actual, que se prepara para mutar en la pesadilla distópica de las nuevas divisas digitales de banca central (CBDC, por sus siglas en inglés). Como decía Franklin D. Roosevelt en política nada ocurre por causalidad.

NACIMIENTO Y MUERTE DE FTX

La historia del nacimiento y muerte de FTX seguramente será llevada a las pantallas porque tiene todos los ingredientes para elaborar un buen guión y lograr un éxito de taquilla, al mismo tiempo que se lanza el mensaje anticapitalista que suele acompañar a este tipo de producciones. Una historia de amor, traiciones, corrupción, que se utilizará para demonizar el sistema de dinero privado basado en blockchain y así defender la implantación del modelo público, el de las citadas CBDC, que nos traerá monedas programables en las que las autoridades podrán determinar cómo, cuándo y en qué podremos gastarlas.

Esto parece una teoría de la conspiración pero es muy real. La práctica totalidad de los bancos centrales han iniciado ya sus desarrollos de CBDC, sobre la que se pretende edificar un nuevo sistema monetario con la vista puesta en la futura supresión del efectivo. El euro digital, el dólar, digital o el yuan digital no son divisas demandadas por la población y cuando se quiere implantar algo se puede hacer contra la voluntad del pueblo o modificándola. Y en ello están los ingenieros sociales, ayudados por los grandes gigantes financieros.

la crisis de ftx servirá a los ingenieros sociales para defender la implantación de las divisas digitales de banca central (CBDC)

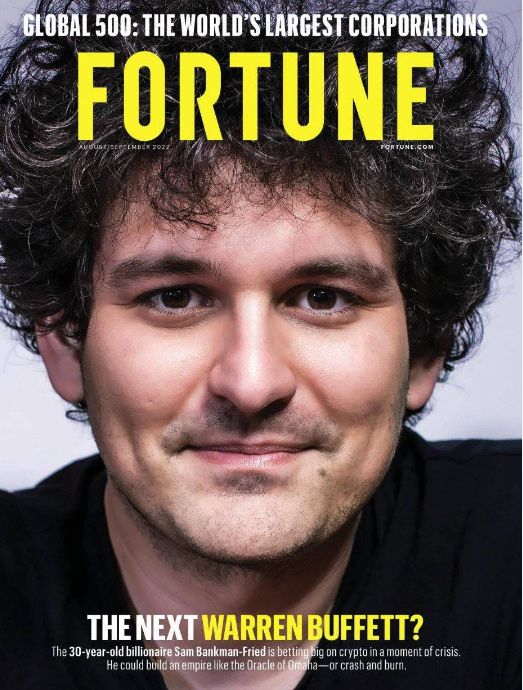

En los próximos días conoceremos más detalles escabrosos de Sam Bankman-Fried, el CEO de FTX que fue descrito por la revista Fortune como «el próximo Warren Buffet» y que podría dar con sus huesos en la cárcel tras una huída precedida de un hackeo que ha sacado 600 millones de dólares justo el mismo día que el exchange se declaró en quiebra. Parece que no le sirvió de mucho ser uno de los principales donantes del Partido Demócrata.

Un fin precedido de una operación de su principal competidor, Binance, que ha tenido un papel muy destacado en la debacle de FTX, hasta el punto de que muchos le consideran el verdadero artífice. Primero provocó la crisis de liquidez anunciando que vendía los tokens que poseía de FTX, luego incumplió su promesa de rescatar la plataforma y, finalmente, desató rumores sobre posibles irregularidades que serán investigadas por la SEC estadounidense.

OTRO ESCÁNDALO EN EL MUNDO CRIPTO

La gran cuestión ahora es si este nuevo escandalo en el mundo cripto va a provocar más zozobra en la renta variable y en el mercado de bonos. Según reveló la pasada semana JP Morgan el ecosistema cripto está experimentando una cascada de “llamadas de margen” provocando un desapalancamiento masivo que golpeará al resto de compañías del sector, así como a unos mercados financieros que también han apostado por los activos cripto en los últimos años.

Hay hedge funds que ya confiesan tener una exposición a FTX y que se verán obligados a vender activos tradicionales para cubrir posiciones.

Todo esto se produce en un momento dulce para las bolsas, que tras el dato de inflación de Estados Unidos correspondiente el mes de octubre, han acelerado en ese rally alcista que mantienen desde hace semanas. Primero se agarraron al clavo ardiendo del “pivote” de la Reserva Federal que nunca se produjo y ahora aprovechan una supuesta desaceleración en el ritmo de subida del nivel general de precios.

INFLACIÓN: LOS PRECIOS CRECEN Y LA BOLSA TAMBIÉN

Y digo supuesta porque aunque la inflación interanual se sitúa en el 7,7%, cinco décimas menos que en septiembre, en comparación mensual se produjo un incremento del 0,4%, la misma tasa que el mes anterior.

La reducción de la inflación interanual (que no de los precios) se explica por el “efecto base” de comparar las cifras actuales con las de hace doce meses, una tendencia bajista que inversores y banqueros centrales esperan que se mantenga.

Aunque la inflación subyacente (que es la que más importa) siga superando el 6% los mercados confían en que la reducción del ritmo de subidas de tipos de interés por parte de la FED y el resto de alquimistas monetarios aporte gasolina –o droga– a unas bolsas que no pueden vivir sin su dosis diaria. Y la sangría cripto también podría ayudar a este proceso si provoca turbulencias en el resto del mercado.

ESPAÑA: TODOS PENDIENTES DEL EURIBOR

En España la prioridad del Gobierno es mantener la falacia de que “la recuperación está siendo rápida”, a pesar de que los datos revelan un frenazo en el tercer trimestre que dejan a la economía española en un estado catatónico. Y la preocupación ahora es que el aumento de los costes de financiación golpee a empresas y familias, que ven como el Euribor se dispara camino del 3%, lo cual va a abrir otro agujero en las maltrechas finanzas domésticas cuando los bancos revisen las cuotas hipotecarias.

Por ello Calviño lleva semanas hablando con las entidades financieras para preparar algún tipo de rescate que facilite a las familias con menos recursos seguir haciendo frente a sus pagos evitando así que se muestre la realidad de unos balances bancarios que no son tan buenos como los pintan. La morosidad llegará, de una forma u otra, aunque se intente maquillar con dinero público y artificios contables. El Banco de España lo sabe: el río siempre encuentra su cauce, aunque los hombres se empeñen en modificar su curso.

VUELVEN LAS REGLAS FISCALES

Además de estas preocupaciones a corto plazo hay otra cuestión sobre la mesa que ha pasado desapercibida y que es fundamental para el futuro de la economía española en particular y la europea en general. Bruselas ha presentado su propuesta para volver a implantar las reglas fiscales en la eurozona, que mantiene los limites de déficit y deuda pública respecto al PIB (del 3% y 60%, respectivamente) aunque flexibiliza su cumplimiento estableciendo ajustes a la carta y unos plazos amplios que van desde los cuatro a siete años.

La idea del Ministerio de Hacienda es aprovechar los récords en la recaudación tributaria –motivados por la inflación– para cerrar la brecha entre gastos e ingresos (el déficit) pero no hay ningún plan creíble para rebajar el peso de la deuda pública sobre el PIB. Para que se hagan una idea de la magnitud del problema, España debería reducir su pasivo en unos 750.000 millones de euros. Una tarea imposible aunque se intente acometer en varios ejercicios. Por eso las autoridades europeas se conformarán con una promesa de ajuste, al menos de momento.

PRIMA DE RIESGO Y ACTUACIÓN DEL BCE

Junto a ese retorno en las reglas fiscales el otro gran reto es evitar que la desconfianza en las finanzas públicas españolas dispare la prima de riesgo, obligando al Banco Central Europeo (BCE) a poner en marcha su anunciado mecanismo antifragmentación. Como ya hemos explicado en anteriores artículos el bautizado como TPI exige la petición expresa de rescate por parte del país que quiera apoyo de la institución monetaria. A cambio deberá realizar ajustes en sus cuentas públicas, poniendo especial énfasis en el gasto en pensiones y en empleados públicos.

Pero todo esto no llegará a corto plazo. Al menos así lo considera el mercado que espera seguir viviendo una semana de vino y rosas pendiente de un aluvión de datos macro que irán guiando a los inversores para afrontar esta recta final de año. El martes el protagonista será China, que publicará sus cifras de producción industrial, ventas minoristas e inversión en activos fijos. También conoceremos el PIB de Japón, país que vive en crisis permanente y cuyo banco central intenta evitar el hundimiento de su divisa.

El resto de la semana las miradas estarán puestas en EE.UU. con la publicación de la evolución de ventas minoristas, producción industrial y los últimos datos del mercado inmobilario, cuyo frenazo preocupa a la Reserva Federal. Y en el Viejo Continente sabremos el dato de IPC de cierre de octubre en la eurozona y la encuesta ZEW alemana. Abróchense los cinturones y sean buenos, o los Reyes Magos les traerán carbón, aunque tal como están las cosas igual no es tan mal regalo.