Jesper Starn para Bloomberg

El mercado de electricidad más antiguo del mundo no va hacia ningún lado, afectado por una profunda reestructuración regulatoria, precios moribundos y una demanda cada vez menor.

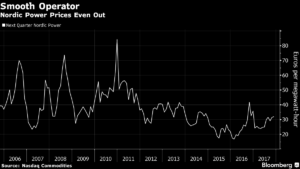

Las operacione en energía nórdica, que alguna vez fue uno de los mercados de electricidad más activos de Europa, está a punto de alcanzar sus niveles más bajos desde 1999 después del rarísimo aumento del 2016 en el mercado de materias primas del Nasdaq OMX Group en Oslo. Un megavatio-hora se opera menos de tres veces en promedio antes de su entrega, una reducción de ocho veces respecto a lo que era hace una década.

No todo está perdido. Los operadores de las compañías suecas Vattenfall, EON y Fortum creen que el mercado de 21 años aún puede revivir sus días de gloria. Se espera que la nueva demanda energética surja del impulso de los coches eléctricos, mientras que los planes para que haya más cables que conecten a los países alentará la negociación para suavizar las variaciones de precios. La claridad sobre las inminentes reglas financieras MiFID II de Europa también facilita las preocupaciones de los operadores sobre cómo la regulación afectará los costos.

“La recuperación es definitivamente posible, pero hay una serie de obstáculos que deben abordarse adecuadamente”, dijo Laurent Cheval, jefe de operaciones nórdicas en Vattenfall, la mayoría compañía de electricidad de la región.

Vattenfall

La principal preocupación de Cheval es la MiFID II, las nuevas reglas diseñadas para mejorar la transparencia en los mercados financieros que empezará a regir en enero. Aún no está seguro del tratamiento de las compañías que operan por sí mismas.

Sería “muy positivo” para el intercambio nórdico de energía si las transacciones no están sujetas a límites en el tamaño de las posiciones. “Si ese no es el caso, es un gran problema”.

EON

A la compañía le gustaría que cada vez más empresas se comprometan con compras y ventas obligatorias a través de la Bolsa. Eso aumentaría la volumenes y reduciría la brecha entre los precios de oferta y demanda, según Emma Mazhari, directora de mercados futuros en EON en Suecia.

Para los pequeños participantes, las tarifas para el acceso de intercambio directo suelen ser más altas que los costos de operación

La falta de liquidez fomenta los acuerdos bilaterales que se llevan a cabo de forma privada entre proveedores y consumidores, donde las grandes transacciones no moverán los precios del mercado.

Aún así, el futuro del mercado nórdico probablemente esté asegurado ya que siempre hay una necesidad de tasas de referencia transparentes, incluso para transacciones bilaterales. “Seguramente habrá liquidez en el mercado en cinco años”.

Fortum

Reducir los precios por la energía de la región nórdica también ayudará a reactivar las operaciones, de acuerdo con Simon-Erik Ollus, jefe de operaciones de Fortum, la empresa de servicios públicos más grande de Finlandia.

Eso requiere inversión en una mayor capacidad de la línea eléctrica para aliviar la congestión entre las áreas, lo que requiere una estrategia a más largo plazo de los responsables de las políticas. “Como productores, comerciantes y consumidores, deberíamos ser más fuertes al exigir una visión más progresista”.

Jamtkraft

Otro obstáculo para un mayor volumen en el costo de comercialización, según Arne Bergvik, el analista jefe de la empresa sueca. Para los pequeños participantes, las tarifas para el acceso de intercambio directo suelen ser más altas que los costos de operación. Jamtfkraft está operando mediante acuerdos bilaterales y realizando menos operaciones con Nasdaq.

Nasdaq Commodities

Las comisiones de Nasdaq para operar con el poder nórdico son pequeñas en comparación con el costo de reducción de la liquidez derivada de las transacciones bilaterales, dijo Sara Aadnesen, vocera del intercambio.

Es probable que esto afecte más a los jugadores más pequeños porque los costos no desaparecerían

Nasdaq cobra 0,0045 euros por megavatio-hora operada, mientras que los costos de las operaciones privadas varían de acuerdo con factores como el tamaño y la duración de la transacción.

A medida que el volumen pasa por el mercado bilateral, se pierden las dimensiones de transparencia y competencia. Es probable que esto afecte más a los jugadores más pequeños porque los costos no desaparecerían y tendrían que evaluar continuamente la exposición al riesgo de la contraparte.

“Los mayores perdedores de un desarrollo bilateral del mercado serán las pequeñas y medianas empresas, mientras que las más grandes serán las ganadoras”.