Una mala racha. Un bache económico. Un gasto imprevisto. O, por qué no, darse un capricho. Son algunas de las situaciones que nos pueden llevar a contratar algún tipo de los llamados como préstamos rápidos, o microcréditos, o tirar en abundancia de las conocidas como tarjetas revolving. Muchos de quienes acaban utilizándolos los definen como usura.

Un ejemplo: una persona solicita un crédito rápido de 3.000 euros. Lo firma el 1 de marzo de 2018 con un interés del 22% nominal cuyo TAE es del 28%. Las condiciones dicen que devolveremos 80 euros mensuales para hacer frente a las cuotas.

“Atendiendo a este ejemplo por un crédito de 3.000 euros acabaríamos abonando 2.869 euros en intereses. Es decir, que por un crédito de 3.000 euros acabaríamos pagando en noviembre del año 2023 la cantidad de 5.869 euros”, aseguran desde el portal Reclamapormi.com

Un pico, que diría un castizo. Pero vayamos más allá. Supongamos que un mes no podemos hacer frente a la cuota. Entonces decidimos bajar la cuota al mínimo mensual: 71 euros al mes. Para empezar, tendremos que hacer frente a la comisión por impago y demora. Además, los intereses aumentarán. ¿Cuánto? “Sin tener en cuenta esas comisiones de demora y penalización, si cambiáramos la cuota a pagar de 80 a 71 euros para devolverla ‘en cuotas más cómodas’, algo que a primera vista puede parecer prácticamente insignificante, tardaríamos en devolver el crédito quince años tras pagar la cantidad de 13.121 euros”, concretan en Reclamapormi.com.

USURA Y LA MANZANA DE EVA

El micropréstamo se puede definir como un producto financiero que cubre determinadas necesidades de liquidez. “Cumple con un alto grado de transparencia y el cliente recibe la misma información que si estuviera contratando un préstamo en un banco. Además, todas las páginas web de micropréstamos contienen un simulador donde el cliente puede ver cuánto y cuándo deberá pagar”, asegura Ferrán Prat, presidente de la Asociación Española de Micropréstamos (AEMIP). Eso sí, advierte que el consumidor debe asegurarse de que la persona contrate con una entidad asociada a AEMIP y a su Código de Conducta. Porque no toda la oferta se ajusta al mismo. Las denuncias en los juzgados así lo atestiguan.

Según una sentencia de la Audiencia Provincial de Madrid, para que tenga transparencia, el usuario debe estar perfectamente informado. “No sólo de la cantidad, la cuota, el tipo de interés y otros conceptos. Porque lo que se tiene es un conocimiento aproximado de lo que se va a pagar al final. De ahí que la Audiencia dé la razón al cliente porque existe esa falta de transparencia”, señala Araceli Durán, abogada de Legálitas.

Dicho de otra manera, es como si Eva le ofreciera al cliente una manzana envenenada. ¿Más ejemplos? El Juzgado de Primera Instancia número 9 de Alicante ha declarado nulo el contrato de una tarjeta de crédito Visa Oro de WiZink porque el interés que cobraba era usurario. Y otro cliente se ha quejado a la OCU de un préstamo de Quebueno de 900 euros más el interés principal. En total, 1.057 euros: “Me retrasé en el pago unos meses y me inflaron la deuda total a casi 1.700 euros que viene a ser un 50% aproximado extra del total. Usura pura y dura”.

Los costes de análisis son los mismos que en un préstamo de varios miles de euros

Según el presidente de la AEMIP, dos son los factores que inciden en el precio de un micropréstamo: “El primero son los costes asociados a la contratación y análisis de la solvencia del cliente. Estos préstamos suelen ser de pequeño importe pero los costes de análisis son los mismos que en un préstamo de varios miles de euros. Por otro lado, estamos hablando de préstamos sin ningún tipo de garantía y eso conlleva un mayor riesgo”.

Y advierte: “Los micropréstamos tienen un uso muy concreto. Sirven para solucionar pequeñas faltas de liquidez y no deben usarse para financiarse a largo plazo. Suelen tener un plazo máximo de 30 días y están concebidos para ser saldados con nuestro próximo salario, prestación o pensión”.

EL CRÉDITO REVOLVING SE DISPARA

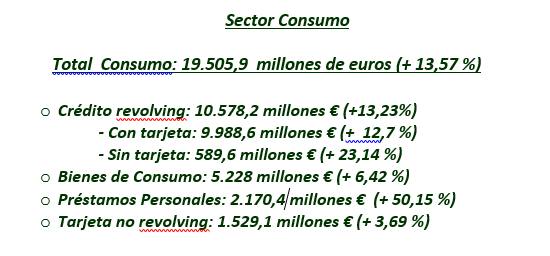

Según la Asociación Nacional de Establecimientos Financieros de Crédito (Asnef), el crédito al consumo creció durante 2017 un 14,7%. En concreto, la financiación de automóviles aumentó un 16,8%, y la de consumo un 13,5%. En este último campo (hablamos de 19.505,9 millones de euros), el crédito revolving estuvo a la cabeza, con 10.578 millones de euros (+13,2%). En concreto, con tarjeta fueron 9.988,6 millones (+1,7%), y sin tarjeta, 589,6 millones (+23,1%). Todo un boom si lo comparamos con las tarjetas no revolving, que se quedaron en 1.529,1 millones (+3,7%).

¿Qué diferencia hay entre usar una tarjeta de crédito de toda la vida y una tipo revolving? Pues que en las primeras se pueden pagar las cuotas en cómodas cuotas o todo de golpe a fin de mes sin aplicar intereses, mientras que en las segundas siempre hay que pagar intereses. Y si las cuotas se dilatan en el tiempo, la factura acaba engordando de manera superlativa.

“Al dejar de pagar una cuota se recapitaliza y se aplica un interés más alto. Suele superar el 20% más comisiones, cuota de mantenimiento, etc. Todo se recapitaliza. El crédito revolving se aprovecha de la situación de necesidad del cliente para darle una línea de crédito sin medir su capacidad de pago a tipos de interés muy altos”, indica Araceli Durán.

Según la OCU, entidades que prestan dinero rápido como Cofidis, Findirect o Bigbank son “una opción muy poco recomendable” ya que son caras. La TAE es muy elevada, ya que “la más económica ronda el 17%”. A veces, también obligan a contratar un seguro de amortización que encarece mucho el préstamo. “Ojo, suele venir marcado por defecto en el contrato y hay que estar atento para no contratarlo sin querer”, dicen en la OCU.

La organización de consumidores también aboga por huir de los microcréditos de Vivus, Wonga, Kredito 24 o Casper porque “son un maxiabuso. Carísimos, desde 1.000 TAE, no son entidades sujetas al control del Banco de España, y si te retrasas, la deuda se dispara aún más. El registro de morosos está al acecho”.

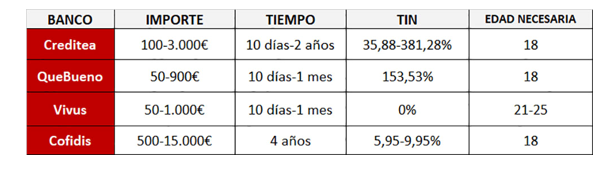

Y Reclamapormi.com señala que a la tarjeta revolving de WiZink pertenecen las tarjetas affinity de crédito (Visa y Mastercard) de cadenas de supermercados como Carrefour, grandes superficies como Ikea, y gasolineras como Cepsa. También apunta a Cofidis, Creditea, Vivus o Quebueno como entidades que ofrecen microcréditos.

En caso de Carrefour, si se es cliente de su tarjeta Pass, se puede solicitar un crédito que ingresan en la cuenta corriente. El tipo de interés nominal es del 20,04%, y la TAE del 26,34%. Calculada para un crédito de 1.200 euros, con 23 cuotas de 65 euros, y una de 10,78 euros, comisión financiada del 4% (48 euros), el importe total del crédito sería de 1.248 euros. Y el importante total adecuado de 1.505,78 euros. Pero indican: “Los valores anteriores pueden modificarse en caso de efectuar otras disposiciones en la línea de crédito. Sujeto a la aprobación de Servicios Financieros Carrefour”. Por lo que la abogada de Legálitas no duda en afirmar que “quien lo contrata no sabe económicamente qué le supone esa contratación en términos económicos”.

INTERÉS SUPERIOR AL NORMAL DEL DINERO

Es una norma de 1908, la Ley de Represión de la Usura, la que fija cuándo un préstamo es leonino, aunque no establece unos límites concretos. Según su artículo 1, “será nulo todo contrato de préstamo en que se estipule un interés notablemente superior al normal del dinero y manifiestamente desproporcionado con las circunstancias del caso o en condiciones tales que resulte aquél leonino, habiendo motivos para estimar que ha sido aceptado por el prestatario a causa de su situación angustiosa, de su inexperiencia o de lo limitado de sus facultades mentales”.

El artículo 9, a su vez, dispone que esta ley “se aplicará a toda operación sustancialmente equivalente a un préstamo de dinero, cualesquiera que sean la forma que revista el contrato y la garantía que para su cumplimiento se haya ofrecido”.

Esta ley fue la que tuvo en cuenta el Tribunal Supremo, en la sentencia 4810/2015 de la Sala de lo Civil, para declarar nulo un crédito revolving ofrecido por la entidad Banco Sygma al considerarlo como usuario. ¿Por qué? Porque se aprovechó de la situación de necesidad del cliente para darle una línea de crédito sin medir la capacidad de pago a la par que le aplicaba un tipo de interés muy alto. “Eso es usura”, reconoce la abogada de Legálitas.

Las entidades se defienden diciendo que son los tipos de interés normales del mercado (alrededor del 20% según el Banco de España). “No tienen en cuenta las circunstancias específicas de cada caso. Al igual que cuando se concede una hipoteca se analiza cada caso en particular, lo mismo debería suceder con los microcréditos”, manifiesta Araceli Durán. Algo que no sucede en la práctica porque, aunque puede darse el caso de que se mida la capacidad de pago, no acaba autentificándose.

Esa es una de las razones de que su nivel de morosidad sea superior al de otros tipos de préstamos “por su mayor riesgo y por ser un tipo de contratación online. A los 90 días de su vencimiento, algo más del 15% de las operaciones siguen impagadas”, apunta Ferrán Prat.

Una actividad, la de prestar dinero, que no se limita a bancos y establecimientos financieros. El mundo fintech, por ejemplo, también está ahí. Por ejemplo, recientemente Creditea ha lanzado una línea de crédito de hasta 5.000 euros. “Aunque no existe una regulación específica, son diversas las leyes que nos aplican como la Ley de Contratos de Crédito al Consumo, la Ley de Contratación de Servicios Financieros a Distancia, o la Ley de Protección de Datos, entre otras”, apunta el presidente de la AEMIP.

¿Deberían regularse más para proteger más al consumidor? “Nuestras entidades no cogen depósitos y se financian con recursos propios o de inversores privados. Por lo tanto, la necesidad de regulación no es tan alta”, añade Ferrán Prat. Eso sí, no se muestra contrario a tal regulación para fomentar su desarrollo y aumentar la protección del consumidor. Un consumidor que las tacha de usura: “Una buena regulación puede ser beneficiosa para todos y contribuiría a evitar o expulsar entidades que operen con mala praxis”. Y es que haberlas, haylas.