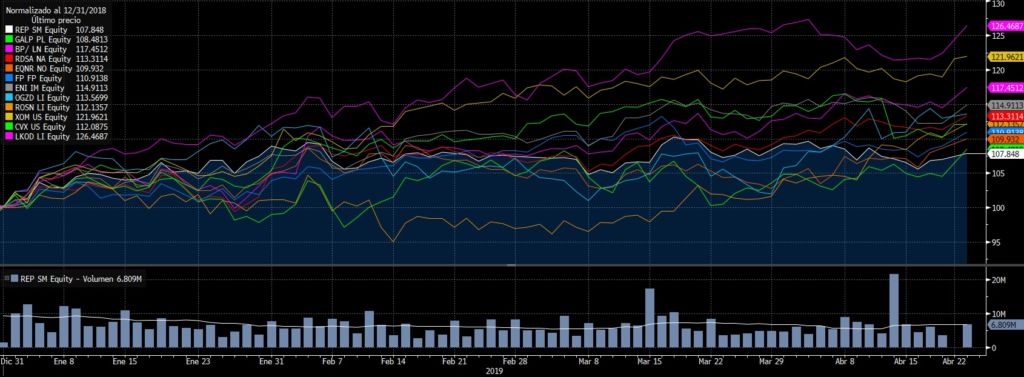

Las petroleras de todo el mundo, prácticamente sin excepción, celebran que el petróleo se acerca a máximos en seis meses con fuertes alzas en lo que va de año. Aunque también la alegría va por barrios, ya que mientras BP o Exxon Mobil superan la revalorización por encima del 21% otras como Repsol (la peor de las grandes) o Galp lo hacen hasta tres veces menos. En concreto, la española sigue lastrada por los estragos que hace a sus cuentas Venezuela.

El buen hacer de las petroleras en los últimos meses tiene que ver con la evolución al alza del precio del crudo, un incremento que ha cogido fuerza en los últimos días. La semana comenzó con sorpresa en el sector petrolero después de que EEUU anunciase que suprimirá de manera inminente, se podría cerrar en un par de semanas, las excepciones que permitían a países como China e India comprar barriles de petróleo de Irán. Las subidas cogieron ayer todavía más impulso ayer, que ya han llevado al Brent (principal referencia para el mercado) por encima de los 74 dólares, un valor que no lograba tocar desde hacía más de seis meses.

Pese al acelerón del Brent, que sube ya en lo que va de año un 40%, Repsol no está logrando recoger los mismos beneficios en bolsa. De hecho, en lo que va de año apenas se revaloriza un 8%, la peor marca de cualquier gran petrolera (ya sean europeas o norteamericanas) seguida por la portuguesa Galp. Por el contrario, la gran mayoría se dispara entre un 14% y un 17%, con las notables excepciones del gigante Exxon Mobil cuyo precio se ha incrementado cerca de un 21,5% y de Lukoil que lo ha hecho por encima del 25%.

En el corto plazo tampoco parece hacerlo mejor la petrolera española, ya que es la que peor registro firma (también en este caso) y en esta ocasión con rentabilidad negativa. En concreto, la española pierde cerca de un 1,5%, mientras que el Brent sube más de un 10,5%, muy cerca de otra de las que peor lo hace de todas que es Chevron que se deja un 1,5%. Aunque en el caso de la estadounidense tiene excusa, ya que está inmersa (se anunció a mediados de abril) de comprar Anadarko por unos 33.000 millones de dólares, una decisión que desplomó en cierto modo la acción.

El principal problema que está impidiendo a la firma presidida por Antonio Brufau recoger los frutos del alza del petróleo se llama Venezuela. La compañía presenta unas limitaciones importantes en el país: en primer lugar, una incesante pérdida de masa patrimonial, ya que muchos de los créditos que tiene allí concedidos se están deteriorando a pasos agigantados por culpa de la superinflación que azota a la región. Otra, es que mantiene en el subsuelo del país mayor número de reservas probadas de gas natural que en cualquier otra región del mundo.

Aunque principalmente, el problema es que cada vez recae más sobre la española la sombra de que pueda ser sancionada por EEUU al mantener las negociaciones con el Gobierno de Maduro. El equipo directivo comandado por Brufau ha repetido en distintas ocasiones que va a seguir operando con los mismos principios que meses atrás, en lo que supone un claro desafío al mercado y a los inversores y que (obviamente) está pagando en bolsa.

En un principio, Repsol siempre ha defendido que su actuación es impecable, ya que no se está produciendo un intercambio financiero. Pese a ello, todo podría dar un giro, ya que estaría sobre la mesa suspender finalmente los intercambios de productos refinados con la empresa estatal de petróleo de Venezuela (PDVSA), según señalan fuentes financieras a MERCA2.

VENEZUELA NO SOLO CASTIGA A REPSOL

La compañía española es la firma petrolera no estadounidense más expuesta al colapso económico de Venezuela. En condiciones normales, su producción en la región asciende a cerca de 80.000 barriles diarios, lo que supone un 11% del total, una cifra excesiva si se compara con sus competidores. De hecho, dicho porcentaje supone cerca de cuatro veces más de lo que pesa Venezuela en el mix de extracción en firmas como Equinor, Royal Dutch Shell o Total, que apenas sobrepasa el 3% en cada una.

su producción en la región asciende a cerca de 80.000 barriles diarios, lo que supone un 11% del total

Las tres firmas anteriores también se sitúan entre las que menos revalorización tienen entre las grandes petroleras. Así, Equinor se revaloriza poco más de un 9% en lo que va de 2019, mientras que Total lo hace un 11,3% y Shell un 13,7%. Claramente, los tres valores (junto a Repsol) se situaban por debajo del incremento medio de otras grandes petroleras que han ido abandonando el país o que nunca han llegado a estar. Unas cifras similares a la otra gran proveedora de crudo de Venezuela, la rusa Rosneft que se sitúa en el 12%.

LOS ANALISTAS SIGUEN ACONSEJANDO SALIR DEL PAÍS

En un informe interno, Bloomberg señalaba recientemente que «era probable» que la petrolera española comenzase a buscar a alternativas para el crudo venezolano que ha estado importando a las refinerías españolas. Es más, a diferencia de la posición oficial de la compañía, los analistas del portal señalaban que «las actuales sanciones por parte de Estados Unidos pueden poner en peligro el acuerdo de deuda por petróleo que mantiene con el país».

No es el único que señala que Repsol podría enfrentarse a la larga a más problemas de los inicialmente contemplados. Desde el Departamento de Análisis de Bankinter se consideraba que pese a que las sanciones son aún muy imprecisas y «no» impidan a los ciudadanos o empresas de fuera de Estados Unidos hacer negocios con Venezuela, «el mínimo riesgo de ver cerradas las puertas al sistema financiero estadounidense podría eclipsar los beneficios de seguir operando con Venezuela».