Chris Hughes para Bloomberg Gadfly

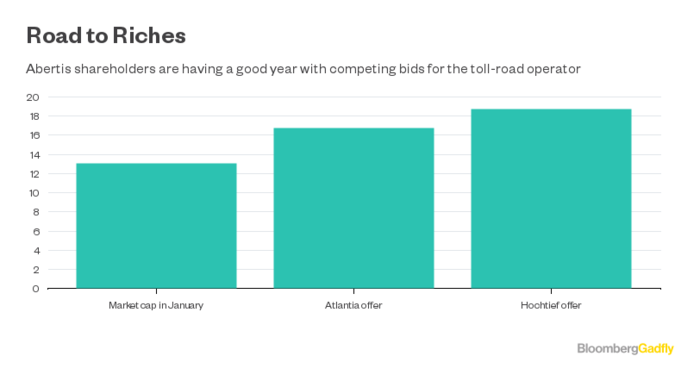

El presidente del Real Madrid, Florentino Pérez, realizó una sorprendente contraoferta por 19.000 millones de euros por el gigante español de autopistas, Abertis Infraestructuras, pero el magnate del fútbol aún no ha hecho lo suficiente para asegurar una victoria.

La oferta la realizó Hochtief AG, la filial alemana de la empresa Actividades de Construcción y Servicios (ACS) que Pérez dirige. Comprometió 15.000 millones de euros en efectivo más acciones en Hochtief con un valor de 3.700 millones de euros, en base al mejor precio de cada título en la subasta de este miércoles. Esto se compara con un intento de compra previo de 16.800 millones de euros de parte de Atlantia Spa, donde los Benetton tienen una participación de 30%.

La estructura de la oferta de Hochtief rompe con un obstáculo que se interponía en el camino de Pérez: recaudar suficiente deuda para financiar un acuerdo con un componente mayoritario de efectivo cuando ACS y Hochtief eran más pequeñas que Atlantia y Abertis.

Los inversores en renta variable dudan de la idea de tomar acciones en una combinación Hochtief-Abertis. Algunos cuestionan incluso la sabiduría de mezclar la construcción y la gestión de infraestructura. Los mercados de deuda lo ven diferente. JPMorgan Chase hizo los arreglos a un tasa económica de 2%, igual a la que disfrutó Atlantia. Esto mantiene el componente de acciones de la oferta en sólo 20%.

Aún así, se trata de algo muy ambicioso. El componente de acciones de la oferta es cercano al 40% de los títulos actuales de Hochtief. Una combinación entre ésta y Abertis nivelaría el índice Ebitda a 5,3 veces en base a las predicciones de 2018 de la nueva deuda. Hochtief considera que el apalancamiento sería 3,7 veces mayor en 2019. Esto implica un programa sustancial de ventas.

Aunque Hochtief consiguió lo que parecía imposible, todavía necesita justificar el precio. La dificultad es que sólo 1.000 millones de euros provienen del ahorro de costes. El resto se prevé generar a través de nuevas oportunidades que provengan de la combinación de ambas operaciones. Sin embargo, esto podría ser una ilusión.

Esto importa porque la oferta está condicionada a que los inversores acepten el componente de acciones en su totalidad. Ellos necesitan creer que Hochtief puede cumplir. Criteria Caixa, que tiene una participación de 23% en Abertis, podría satisfacer esta condición por su cuenta, pero puede que necesite persuasión.

Los Benettons no están completamente fuera del partido. Cualquiera sea la financiación que Hochtief pueda recaudar, Atlantia también puede hacerlo. La última oferta por Abertis es sólo 5% mayor en términos de valor de empresa y Atlantia puede sentirse cómoda a la par si cree que los beneficios de diversificarse valen la pena. Por lo tanto, el juego aún no ha terminado.