A finales de este año, o a principios del año que viene. La venta de Ferrovial Servicios se acerca a su recta final. Tres fondos de capital riesgo parecen ser los más dispuestos a hacerse con la división: Apax, Apollo y Brookfield. Y tres son las opciones que puede poner sobre la mesa la compañía presidida por Rafael del Pino para utilizar dichos fondos.

“Los fondos de capital riesgo son los que tienen capacidad para asumir la operación al 100%. Este hecho hace que su poder de negociación aumente y, por tanto, puedan apretar a la hora de fijar un precio final a la baja”, señala Sergio Ávila, analista de mercado de IG. ¿Se pagarán los 3.000 millones tasados por la familia del Pino y Goldman Sachs? “Se espera que la valoración sea superior a los 2.000 millones, pero es muy complicado que se llegue a esa cifra”, añade.

Sea cual sea el precio final, se abren diferentes escenarios acerca de cómo va a utilizar Ferrovial los fondos que acabe recolectando. “La compañía podría aumentar la remuneración del accionista con un dividendo extra”, indica Sergio Ávila. Preguntada la compañía al respecto, está ha indicado que “todavía no se ha cerrado la venta, por lo que el Consejo no ha tomado ninguna decisión al respecto”.

El Consejo de Ferrovial tomará la decisión de ofrecer un dividendo extra una vez realizada la venta de la filial

Conviene recordar que Ferrovial suele repartir dos dividendos a lo largo del año a cuenta de los resultados cosechados. “Independientemente de la venta de la filial de Servicios, la calidad de los activos de los que es propietario le garantiza una serie de ingresos recurrentes que le permitirán mantener su política de dividendos”, matiza Felipe López Gálvez, analista de Self Bank.

DEUDA E INFRAESTRUCTURAS

Otra de las cestas se centra en la reducción de la deuda. A finales del primer semestre de 2019, la deuda neta se situó en 3.926 millones de euros. Se trata de 300 millones de euros más respecto a la cantidad de finales de 2018 (+7,5%).

¿Y la tercera posibilidad? Potenciar la posición en infraestructuras. “Recordemos que su equipo gestor se caracteriza por tener buen tino a la hora de comprar activos y empresas”, manifiesta Felipe López-Gálvez. Ahí están los casos del aeropuerto de Heathrow, en Londres, o la autopista 470 ETR, en Toronto.

“La compañía pretende especializarse en infraestructuras y autopistas, lo que podría ser una solución al estrechamiento de los márgenes que ha venido reportando Ferrovial. Con una amplia experiencia en construcción y gestión de aeropuertos, también podría impulsar este segmento de negocio”, pronostica el analista de Self Bank.

De enero a junio de 2019, la actividad de construcción e infraestructuras de Ferrovial facturó 2.308 millones de euros. Se trata de un 8,6% inferior a lo logrado en el mismo periodo del año anterior. Todos los mercados en los que está presente sufrieron una caída de ingresos. Sin embargo, en cartera de obra tenía pendiente por construir por valor de 11.405 millones de euros. Se trata de un 3,2% más.

LA ACCIÓN DE FERROVIAL

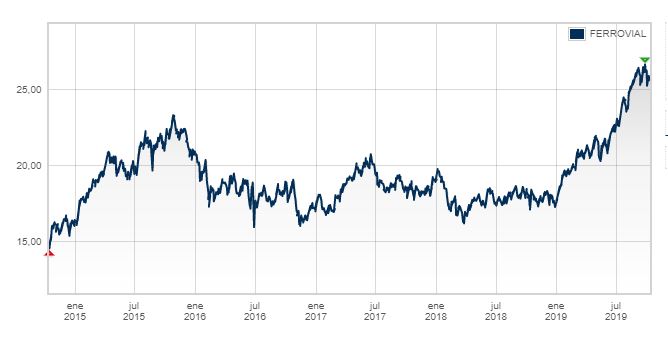

A la espera de cuál será la fecha y el precio final de la venta, lo cierto es que “el mercado está aplaudiendo esta decisión estratégica de vender esta filial”, indica Felipe López-Gálvez. La acción de Ferrovial ha conseguido una revalorización de casi un 50% en lo que va de año, superando su capitalización los 19.100 millones de euros.

¿Cómo podría afectar al precio de la acción una venta por debajo de los 2.000 millones de euros? “Una venta por debajo de esta cifra supondría un menor ingreso del esperado y esto se podría traducir en ventas de las acciones de la compañía”, pronostica Sergio Ávila.

De momento, habrá que esperar para conocer cuál es el precio que finalmente se pagará por la filial de Ferrovial. Que Santander, Société Generale, y Goldman Sachs estén apoyando al futuro comprador financiando la operación facilitará que se pueda materializar la operación. “Ferrovial puede conseguir un precio superior si consigue mayores facilidades para un posible comprador”, concluye Sergio Ávila.