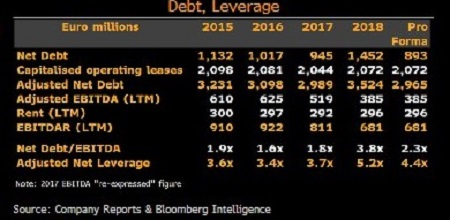

Uno de los grandes problemas a los que se enfrenta DIA es su elevada deuda, de la que pende el acuerdo de refinanciación con los bancos. Actualmente, la deuda neta de la compañía alcanza los 1.452 millones de euros (506 millones de euros más que al cierre de 2017). Si se completa la ampliación de capital, esta caerá hasta los 893 millones de euros; aunque su aprobación no es tan sencilla como parece.

El pacto de apalancamiento que mantenía DIA tras el acuerdo bancario suponía que su deuda neta ajustada no podía superar en 3,5 veces su ebitda; algo que ya se detectó que era imposible de cumplir. Con los datos finales de 2018, el apalancamiento es de 3,8 veces. Por eso en diciembre, los bancos acreedores brindaron su apoyo a la empresa, y suspendieron el contrato de apalancamiento de 3,5 veces y extendieron 896 millones de euros de líneas de crédito hasta finales de mayo de 2019.

Fruto de ese pacto, dispondrá a corto plazo de un importe de 215 millones y podrá acceder a otros 681 millones a través de instrumentos de financiación. El nuevo acuerdo está sujeto a una ampliación de capital de 600 millones de euros y la venta de Clarel y Max Descuento, que suman un total de 1.235 establecimientos y de la que no hay comprador oficial de momento. La compañía cuenta actualmente con una estructura de 3.474 tiendas en España.

De esta forma, condicionada a los acuerdos con los bancos y especialmente a que se produzca la ampliación de capital, la deuda neta de DIA caerá a 893 millones de euros, con un apalancamiento un 2,3 más manejable, aseguran analistas de Bloomberg. Eso quiere decir que la deuda será la más baja de los últimos cinco años. “La gerencia espera que el crédito comercial mejore una vez que la estructura de capital y la liquidez se fortalezcan, ya que las preocupaciones financieras de los proveedores sobre el futuro de DIA deben ser disipadas”, señalan.

Pero los analistas advierten de los plazos: la línea de crédito bancario de emergencia acordada en diciembre vence a fines de mayo, mientras que los bonos de DIA de 306 millones de euros lo hacen en julio.

AMPLIACIÓN DE CAPITAL

La ampliación de capital parece la solución que más convence para salvar el futuro de la cadena de supermercados. La Sindicatura de Accionistas de DIA, liderada por Pedro Gómez-Pablos y que ostenta un 3% del capital del grupo, estudia ofrecer al Consejo de Administración de la compañía el aseguramiento de una primera ampliación de capital acelerada por importe de 100 millones de euros que permita reestablecer el equilibrio patrimonial de la sociedad dominante.

En caso de que se lleve adelante esta inyección de capital se acercarían las posturas entre la proposición de ampliación del Consejo de Administración y la de LetterOne. En este sentido, solo faltarían 500 millones de euros para cumplir con los 600 millones de euros de la ampliación propuesta por la empresa.

De hecho, en la próxima Junta de Accionistas, que se celebrará el 20 de marzo, está previsto que se apruebe la ampliación de capital de 600 millones de euros; pero también una reducción en 56.021.086,17 euros, por disminución del valor nominal de las acciones de la sociedad en 0,09 euros para compensar pérdidas.

Asimismo, los accionistas deberán aprobar las cuentas de DIA, fijar en diez del número de consejeros y ratificar a Jaime García-Legaz como consejero independiente y a Miguel Ángel Iglesias Peinado como consejero ejecutivo, entre otros puntos del día. Se espera que sea una junta decisiva sobre el futuro de la compañía, dividida en varios bandos: Mikhail Fridman, el Consejo de Administración y los accionistas minoritarios.

INQUIETUD ENTRE SUS PROVEEDORES

Desde verano se escuchan los rumores sobre la finalización de algunos contratos entre DIA y sus proveedores. Algo que se reaviva ahora teniendo en cuenta que los resultados de 2018 de DIA arrojan un saldo deudor de 242 millones de euros con sus proveedores y acreedores comerciales. Además, la auditoría de KPMG señala “irregularidades” en los descuentos a los proveedores. La cadena trabaja con 4.687 proveedores en todo el mundo.

Y no es de extrañar, en tan solo dos semanas se han sucedido acontecimientos y noticias importantes de cara a su futuro. La opa del magnate Fridman, las pérdidas registradas, un duro plan de ajuste con hasta 2.100 despidos, las negociaciones con la banca, la ampliación de capital y hasta los rumores de compra por parte de otras grandes distribuidoras como Lidl o Carrefour.