La consultora estratégica Oliver Wyman ha presentado hoy su estudio titulado «Capital Currents: Europe’s Telecom Industry Should Prepare For A Big M&A Shake-Up«, el cual advierte de un cambio radical para la industria de las telecos (telecomunicaciones) europea, ya que el sector se prepara para la mayor ola de fusiones y adquisiciones en décadas, redefiniendo la estructura del ecosistema que sostiene las economías digitales modernas.

En comparación con Estados Unidos, donde el panorama de las telecomunicaciones está dominado por pocos actores de gran escala, el entorno europeo sigue siendo altamente fragmentado, con numerosos operadores nacionales. El operador de telecomunicaciones de la Unión Europea da servicio de media únicamente a 5 millones de suscriptores, frente a los 107 millones de suscriptores que atiende el operador estadounidense, de media, o los 467 millones del operador chino promedio, lo que limita su capacidad de invertir en infraestructura y servicios digitales esenciales.

Como resultado, al comparar los niveles de inversión entre regiones, resulta evidente que Europa está rezagada. El gasto de capital (CAPEX per cápita) es de 109€ en Europa, frente a los 174 euros de EEUU; del mismo modo que el ingreso medio por usuario generado mensualmente por los servicios de conectividad fija y móvil en Europa es de 23 y 15 euros, respectivamente, en comparación con 59 y 43 euros en EEUU.

La brecha de inversión y de ingresos per cápita revela un sector europeo menos equipado para afrontar los retos tecnológicos que permitan una mayor competitividad futura. Mediante la consolidación, los operadores europeos pueden asegurar la escala y el capital necesarios para mantener y potenciar las inversiones en infraestructuras de nueva generación y servicios de alta calidad frente a gigantes internacionales.

Por otro lado, la consolidación de las telecos europeas, especialmente mediante el modelo de operaciones transfronterizas, les permitirá fortalecer su posición competitiva más allá de su actividad principal, a través de otros mercados, haciéndolas más rentables y sostenibles en el tiempo.

Telefónica: el mercado ve totalmente lógica la combinación de su filial alemana con 1&1

Pese a que históricamente el entorno regulatorio europeo ha sido un factor clave que ha limitado la consolidación sectorial, con un enfoque restrictivo hacia las operaciones de M&A, los reguladores europeos están adoptando una postura cada vez más flexible que favorece las fusiones, influenciados por los informes de Mario Draghi y Enrico Letta, permitiendo que las operaciones avancen mediante “soluciones transigentes” en lugar de bloqueos directos, con el objetivo de acelerar estos cambios para 2028, en lugar de 2030.

Telecos: 5 arquetipos de M&A definirán las transacciones futuras

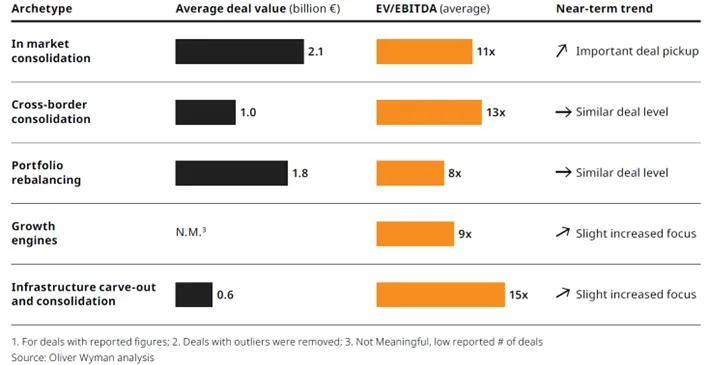

El informe desglosa cinco arquetipos críticos de fusiones y adquisiciones diseñados para aumentar la escala, fortalecer la competitividad y asegurar la soberanía digital.

- Consolidación de players en el mercado nacional. Los mercados europeos, que históricamente han tenido cinco o seis jugadores, están evolucionando hacia una mayor concentración, con tres o cuatro jugadores dominantes. Esta tendencia favorece la escala y la eficiencia, y busca reforzar la capacidad de inversión y rentabilidad, aunque enfrenta procesos regulatorios complejos y largos que suelen exigir la venta de activos y compromisos de compartir infraestructura.

- Reequilibrio de porfolio. Las grandes compañías de telecomunicaciones están participando cada vez más en la optimización de su porfolio, desinvirtiendo activos no estratégicos con el objetivo de concentrarse en áreas más alineadas con sus capacidades principales y con potencial de crecimiento.

- Consolidación transfronteriza, exportando sus modelos de negocio y expertise operacional a nuevos mercados. Si bien las sinergias inmediatas de estas fusiones suelen ser limitadas, el verdadero valor radica en la transformación y optimización de las compañías adquiridas, y en el potencial de construir una sólida plataforma regional europea.

- Motores de crecimiento cerca del Core. Aprovechando su fortaleza en conectividad, los grandes operadores están avanzando en su propuesta de valor mediante adquisiciones de servicios digitales complementarios, enfocándose principalmente en expandir el segmento B2B a través de servicios de nube, IoT, ciberseguridad y otras ofertas digitales.

- Carve-out y consolidación de infraestructura. El espacio de infraestructura de telecomunicaciones ha sido testigo de actividad significativa de carve-out (segregación y desinversión de una parte del negocio de la compañía), particularmente en activos de torres y fibra, entrando ahora en una nueva fase caracterizada por consolidación entre compañías de infraestructura. Se espera una creciente agregación de empresas nacionales de fibra y proveedores alternativos de red, así como fusiones transfronterizas de compañías de torres para conformar conglomerados regionales o paneuropeos.

Cada arquetipo de M&A contribuye de forma distinta a la creación de valor y a la estrategia de crecimiento del sector. De acuerdo al informe, las operaciones de consolidación nacional registran el valor medio de transacción más elevado del sector, con 2.100 millones de euros, al contrario que las operaciones de carve-out y consolidación de infraestructura, que registran un valor medio de 600 millones de euros. A su vez, estos arquetipos de fusiones y adquisiciones, son los que mayores ratios de EV/EBITDA presentan, con hasta x15.

Figura 1: Comparación de los niveles de inversión en las principales geografías.

Manual para el éxito en M&A

Para capitalizar exitosamente estas operaciones, Oliver Wyman propone un playbook integral de tres pasos esenciales: comprender la estructura actual del mercado y posibles integraciones; definir prioridades de M&A basadas en posicionamiento estratégico; y delinear una secuencia de movimientos y puntos de activación.

Figura 2: Manual de M&A para cada arquetipo

| Arquetipo | Definir estructura de mercado futura | Definir prioridades de M&A | Secuenciación y triggers claves |

| Consolidación de players en el mercado nacional | Identificar claramente las combinaciones potenciales de consolidación en el mercado doméstico | Priorizar las combinaciones de consolidación doméstica | Desarrollar un relato de “equity story” centrado en soberanía e inversión; fomentar defensa sectorial de la consolidación |

| Consolidación transfronteriza | Evaluar e identificar mercados con alto potencial de expansión en función de las competencias clave | Elaborar un listado de objetivos y analizar externamente su potencial | Identificar factores regulatorios, de mercado y partnerships en cada geografía para una mayor eficiencia |

| Reequilibrio de porfolio | Definir el alcance de las actividades según activos core, near-core y far-core | Identificar claramente los activos a desinvertir | Preparar los activos para la venta y definir la secuencia y el calendario |

| Motores de crecimiento cerca del Core | Mapear la creación de valor en servicios digitales superpuestos, aprovechando la conectividad base | Priorizar adquisiciones potenciales en las áreas clave de crecimiento | Preparar una plataforma apta para la integración y la escala en la capa digital/tech |

| Carve-out y consolidación de infraestructura | Evaluar la titularidad de los activos y la participación de capital a nivel infraestructura | Definir oportunidades de carve-out de activos y consolidación en el mercado | Desarrollar marcos de coinversión que respalden cada segmento de la huella de infraestructura digital |

Como factor crítico para el éxito de cualquier actividad de M&A, el informe enfatiza que las empresas de telecomunicaciones deben prepararse proactivamente fomentando la mentalidad organizativa adecuada, reforzando sus bases financieras, asegurando mecanismos de financiación flexibles que apoyen movimientos estratégicos y desarrollando cinco capacidades críticas:

- Evaluación rigurosa de la operación

- Capacidad para planificar y ejecutar integraciones post-fusión complejas

- Un marco robusto para evitar la destrucción de valor

- Un plan sólido para navegar las implicaciones regulatorias

- Formación de consorcios o colaboraciones de mercado más amplias

“Reducir la fragmentación del mercado europeo de telecomunicaciones es determinante para acelerar la inversión en infraestructuras digitales y reforzar nuestra soberanía estratégica en este momento histórico clave”, concluye Augusto Baena, Socio de Telecomunicaciones, Medios y Tecnología de Oliver Wyman Iberia.