Michael Carmen, CFA y Co-Head, Private Investments; William Craig, Investment Director en Wellington Management; y Mark Watson, Investment Specialist en Wellington Management, hablan en Merca2 sobre el venture capital.

El panorama de la inversión ha cambiado drásticamente desde que elaboramos nuestro outlook de fin de año para 2025. Entonces anticipábamos una reapertura inminente del mercado de salidas a bolsa. Pese a la volatilidad actual, el venture capital sigue siendo, afortunadamente, una actividad creativa y a largo plazo que ofrece cada vez más vías de liquidez.

En estas perspectivas de mitad de año, analizamos las repercusiones del retraso en la reapertura del mercado de OPV y abordamos otras cuatro tendencias relacionadas con el capital riesgo.

¿Cuándo se reactivará el mercado de OPV?

La ventana que parecía abrirse en el primer trimestre de 2025 se cerró rápidamente ante la volatilidad del mercado. Aunque hemos observado algunos indicios de reactivación —con varias salidas a bolsa en mayo que registraron un éxito inicial—, aún es pronto para saber hasta qué punto persisten las dificultades. Si estas compañías mantienen un buen desempeño, podríamos asistir a un repunte en la actividad ya en la segunda mitad del año, especialmente si viene acompañado de una rentabilidad sólida en los mercados cotizados en general.

No obstante, creemos que lo más probable es que el impulso significativo no llegue hasta finales de este año, por lo que consideramos que la reapertura real del mercado se producirá en 2026. Es importante destacar que la mejora continua en las perspectivas de OPV es sensible a grandes acontecimientos macroeconómicos — como actualizaciones negativas en aranceles o, peor aún, una recesión — que pueden revertir rápidamente cualquier avance logrado.

Mientras tanto, el número de empresas preparadas para salir a bolsa sigue creciendo. Se trata de un grupo cada vez más amplio de compañías privadas consolidadas que esperan un punto de entrada más favorable para empezar a cotizar. Por ello, aunque creemos que la incertidumbre del mercado ralentizará en general el despliegue de capital en las fases iniciales y de crecimiento, el retraso en las OPV podría favorecer un mayor despliegue en fases avanzadas.

Además, en un contexto macroeconómico volátil y marcado por la incertidumbre arancelaria, es probable que se amplíen los plazos entre rondas de financiación, se eleve el umbral de exigencia en cuanto a calidad y aumente la presión sobre las valoraciones de las empresas de capital riesgo (con la excepción del sector de la IA).

¿Cuál es la situación en el ámbito de fusiones y adquisiciones?

A finales de 2024, el valor de las operaciones de fusiones y adquisiciones (M&A) en relación con el PIB se encontraba en su nivel más bajo en casi 30 años1 . Muchos esperaban un gran aumento en la actividad de M&A en 2025 gracias a las rebajas fiscales y a una regulación menos estricta, pero esta tendencia aún no se ha materializado de manera efectiva. Pasado la mitad del año, todavía no está claro si estos posibles estímulos seguirán siendo contrarrestados por la incertidumbre del mercado, el temor a una recesión y el aumento prolongado de los tipos de interés.

Hasta ahora, los datos han sido dispares: tras un aumento interanual del 25% en marzo de 2025, se produjo una caída intermensual de casi el 20% en abril2 . No nos atrevemos a predecir tendencias a largo plazo para este ejercicio basándonos en este retroceso inicial, pero estaremos atentos al volumen de fusiones y adquisiciones para comprender mejor el impacto que la reciente volatilidad puede tener en el apetito comprador. Aunque la incertidumbre puede enfriar el ánimo de los posibles compradores, no es raro ver cómo algunas empresas con liquidez aprovechan los periodos de crisis.

El entorno regulatorio representa otra gran incógnita. Tras la reelección del presidente Trump, las acciones de las empresas con operaciones de M&A pendientes se dispararon, impulsadas por las expectativas de una relajación del control regulatorio. Sin embargo, esto choca con la retórica de no conceder «carta blanca» a las grandes empresas y, en particular, a las grandes tecnológicas. En comparación con las tendencias históricas, el primer trimestre transcurrió con relativa normalidad y se concluyeron tres importantes investigaciones sobre fusiones3.

¿Hay margen de crecimiento para los private equity secundarios?

En 2024, el mercado de secundarios de private equity de registró un récord en volumen de operaciones, con un aumento del 45%, hasta alcanzar los 162.000 millones de dólares4 . Además, la previsión de un despliegue aún mayor en el futuro se ve respaldada por el incremento de la «liquidez disponible» (dry powder), que el año pasado alcanzó un máximo histórico de 288.000 millones de dólares5 . Esta acumulación de liquidez está, a su vez, impulsada por un entorno favorable a la captación de fondos.

De hecho, en el primer trimestre de 2025, los fondos movilizaron una cifra récord de 50.700 millones de dólares, el mejor arranque de trimestre en años recientes, casi igualando los 53.000 millones movilizados en todo 20226 . Se espera que esta tendencia continúe, ya que hay más de 250 fondos de secundarios en el mercado con un objetivo total de 93.800 millones de dólares7. Cabe señalar que esta cifra no refleja todo el capital solicitado, ya que muchos gestores no revelan sus objetivos.

Encuesta de gestores europeos de BofA: crece el entusiasmo ante el cambio de modelo fiscal de la UE

¿Supone esta entrada de capital un motivo de preocupación? No necesariamente, ya que el mercado de secundarios dispone de menos de 2 veces la liquidez en relación con el volumen de transacciones, frente a más de 3 veces en el mercado primario8 . Solo por esto, podríamos afirmar que está notablemente descapitalizado, a pesar del crecimiento exponencial que ha experimentado hasta la fecha.

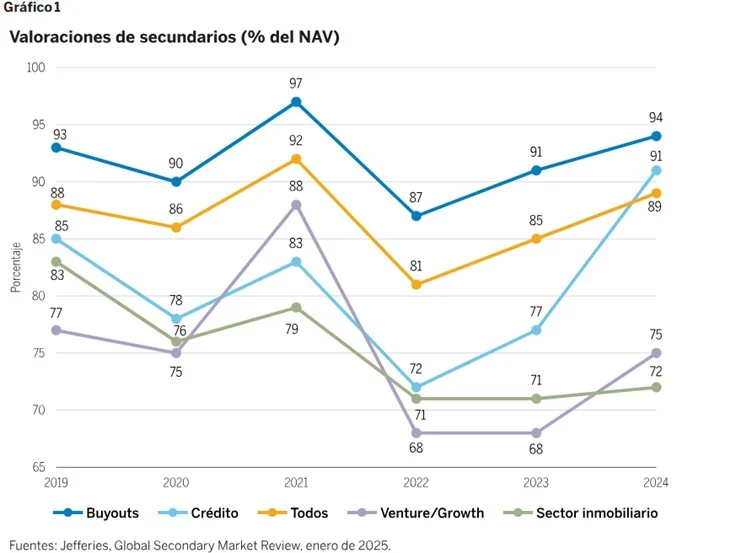

Con todo, creemos que es fundamental hacer un seguimiento de los descuentos de los valores secundarios como porcentaje del valor liquidativo (NAV). Muchos inversores confían en un descuento sobre el valor liquidativo para suavizar las curvas en «J», ya que la materialización de ese descuento en el momento de la compra se traduce en un repunte inmediato de la rentabilidad. En particular, las valoraciones de los buyouts se sitúan de media en el 94% del valor liquidativo, y la entrada de nuevo capital podría elevarlas (gráfico 1).

Los inversores deben preguntarse en qué momento podría venirse abajo la tesis fundamental del valor de los secundarios si la escasez de liquidez obliga a los gestores a pagar más que el valor liquidativo. Por el contrario, las inversiones Growth/venture capital presentan cierto atractivo relativo, ya que sus valoraciones medias rondan el 75% del valor liquidativo.

¿Cómo afecta el entorno actual a los socios gestores (GP)?

Hasta hace poco, se esperaba que la captación de fondos de capital privado se estabilizara en 2025, tras dos años de caídas. Sin embargo, dada la volatilidad persistente de los mercados, ahora prevemos otro año negativo para la captación de fondos de capital privado en sentido amplio, con una recuperación que se retrasará hasta 2026.

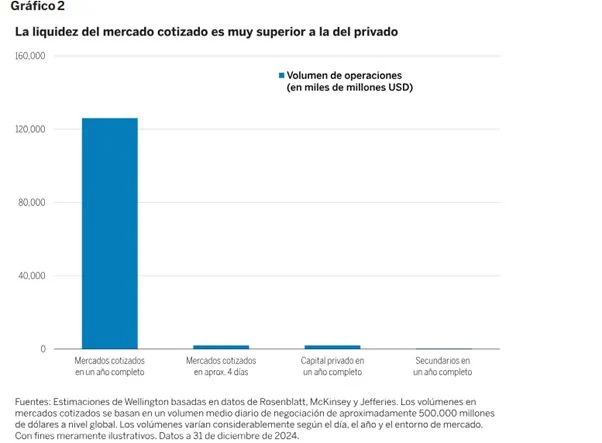

Aunque el crecimiento del mercado de secundarios de private equity favorece la liquidez, sigue siendo demasiado reducido como para sustituir la que genera el mercado cotizado. De hecho, el mercado cotizado mueve en tan solo cuatro días aproximadamente el mismo volumen que el private equity (como clase de activo) en todo un año (gráfico 2). Este aspecto es especialmente relevante en los segmentos Growth y de venture capital, donde tanto los inversores como los empleados suelen recibir una parte importante de sus incentivos en forma de acciones de la compañía.

En nuestra opinión, esta situación hace que los socios limitados (LP) institucionales sigan teniendo dificultades para aumentar su exposición al capital privado, por lo que probablemente la nueva liquidez deba provenir del mercado de patrimonios. Esto podría aumentar la presión sobre los GP para ampliar su presencia en el segmento patrimonial y en vehículos de inversión adaptados a este mercado, como los semilíquidos.

¿Puede la tokenización ayudar a solventar el problema de liquidez?

Aunque la falta de liquidez puede suponer un problema tanto para los LP como para los GP, creemos que esta situación podría estimular la innovación. Si bien ahora el foco está en la iliquidez, los elevados mínimos de inversión, las ineficiencias operativas y la falta de transparencia siguen siendo obstáculos para el acceso al mercado privado.

A corto plazo, soluciones de liquidez como los vehículos de continuidad (que forman parte de la expansión de los secundarios mencionada en el punto 3), la financiación basada en el valor liquidativo y la venta de strips han proporcionado cierto alivio. Sin embargo, consideramos que la tokenización —una representación digital de un activo del mundo real— podría ofrecer una solución más sólida y sostenible a estos desafíos:

- Iliquidez: la tokenización permite aumentar la liquidez mediante una liquidación más eficiente, la negociación secundaria, la colateralización y el acceso global.

- Elevados mínimos de inversión: la tokenización también permite dividir los activos en unidades más pequeñas, lo que rebaja la barrera de entrada para los inversores.

- Ineficiencias operativas: los contratos inteligentes ayudan a reducir la necesidad de intermediarios, lo que disminuye los costes y agiliza los procesos.

- Falta de transparencia: la blockchain proporciona registros inmutables y en tiempo real sobre la titularidad y las transacciones.

Además, la implementación de tecnologías de tokenización y blockchain será fundamental para el funcionamiento eficiente de los sistemas de inteligencia artificial que actúan como agentes económicos.

Perspectivas para el venture capital

El entorno actual del venture capital posiblemente acentuará la división entre las empresas solventes y las que no lo son. Las compañías bien capitalizadas, con un crecimiento significativo y una economía unitaria sólida atraerán más la atención y tendrán mayor facilidad para satisfacer sus necesidades de financiación. Por el contrario, las que carezcan de estas características tendrán menos probabilidades de captar capital con valoraciones atractivas. Es probable que las empresas con problemas de liquidez que no puedan seguir financiándose opten por aumentar su consumo de capital con la esperanza de reactivar el crecimiento, recorten gastos (y, por tanto, crecimiento) para lograr rentabilidad, o recurran a fusiones y adquisiciones.

En nuestra opinión, este periodo de diferenciación representa una oportunidad para los inversores que disponen de liquidez y de los conocimientos, recursos y contactos necesarios para identificar a los posibles ganadores a largo plazo.

1 Fuentes: Dealogic, S&P, Bain & Co analysis. Datos a 31 de diciembre de 2024.

2 «M&A activity insights: May 2025», EP, 20 de mayo de 2025.

3 «DAMITT Q1 2025: Slow start to merger enforcement amid leadership transitions in US and EU», Dechert LLP, 1 de mayo de 2025.

4 «Global Secondary Market Review, January 2025», Jefferies.

5 Ibid.

6 «Behind 2025’s hot secondaries fundraising start», Secondaries Investor, 10 de abril de 2025.

7 «Secondaries in 2025: the outlook for fundraising, deals, and performance», Preqin, datos a 27 de enero de 2025.

8 Ibid.