Más del 90% de las compañías de EE.UU. (S&P 500) ya han presentado sus resultados del cuarto trimestre de 2023, por lo que la temporada está llegando a su fin. El crecimiento del BPA ha sido mayor de lo esperado al principio de la temporada, con un 8,5% interanual para todo el índice.

Sin embargo, Wolf von Rotberg, estratega de renta variable en J. Safra Sarasin Sustainable AM, explica que la fortaleza de la cifra principal viene acompañada de dos advertencias. En primer lugar, los beneficios no pudieron mejorar secuencialmente con respecto al trimestre anterior, sino que cayeron un 1,5% frente al tercer trimestre de 2023.

En segundo lugar, la amplitud del crecimiento anual de los beneficios ha sido tan estrecha como la amplitud del mercado en 2023. Los «7 magníficos» («M7») añadieron alrededor de un 12% de crecimiento anual del BPA, lo que significa que el crecimiento del BPA habría sido negativo sin ellos.

La incertidumbre económica global crea dudas sobre las perspectivas de crecimiento

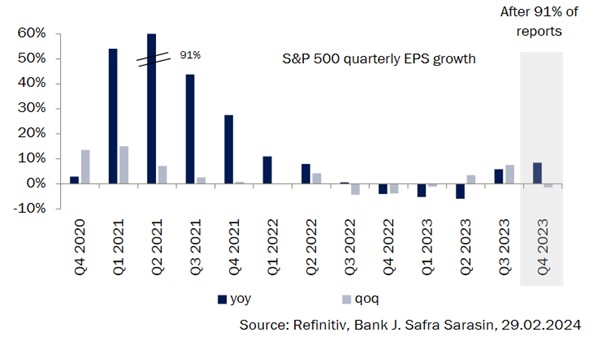

De las compañías del S&P 500 que han presentado resultados, un sólido 70% ha superado las expectativas previas a la temporada. Aunque esta cifra se acerca a la media a largo plazo del 71%, el nivel al que se situó el BPA fue bastante superior al que cabía esperar. El BPA de EE.UU. se situó un 5% por encima de los niveles de consenso al inicio de la temporada, lo que elevó el crecimiento interanual del BPA del S&P 500 al 8,5%, la cifra de crecimiento interanual más alta desde el primer trimestre de 2021 (Gráfico 1).

Gráfico 1: fuerte crecimiento interanual, pero menor inter trimestral

Sin embargo, un análisis más detallado revela varias dudas. En primer lugar, mientras que la cifra interanual sugeriría que la recuperación de los beneficios está en pleno apogeo, las comparaciones inter trimestrales ofrecen una imagen más matizada. El repunte de los beneficios por acción que había comenzado en el segundo trimestre del año pasado ya ha llegado a su fin, puesto que los beneficios por acción del cuarto trimestre han vuelto a caer por debajo de su nivel del tercer trimestre de 2023, arrastrados por los sectores dependientes de las materias primas, como la energía y los materiales (Gráfico 2).

El mercado de las salidas a Bolsa (OPVs) seguirá normalizándose en 2024

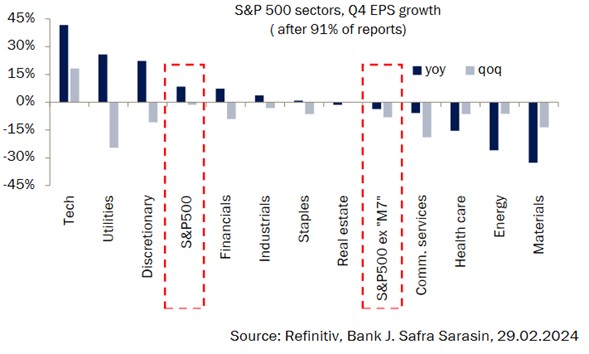

En segundo lugar, y lo que es más importante, la obtención de beneficios en el cuarto trimestre ha estado impulsada por unos pocos nombres, de forma similar al comportamiento del mercado de renta variable. Los «M7» han aportado la inmensa mayoría del crecimiento de los beneficios no sólo en el cuarto trimestre, sino a lo largo de todo el año. Si se eliminan estas siete empresas del total, el crecimiento interanual del beneficio por acción cae más de un 10% y se vuelve negativo, hasta el -4%.

Lo mismo ocurre con las cifras inter trimestrales, con la diferencia de que el sector tecnológico es el único que ha registrado un crecimiento positivo de los beneficios inter trimestrales en el cuarto trimestre, mientras que todos los demás sectores han registrado un descenso de los beneficios por acción con respecto al tercer trimestre.

Gráfico 2: la tecnología, principal motor del beneficio por acción; las materias primas, principal lastre

EE.UU.: CAE EL BPA

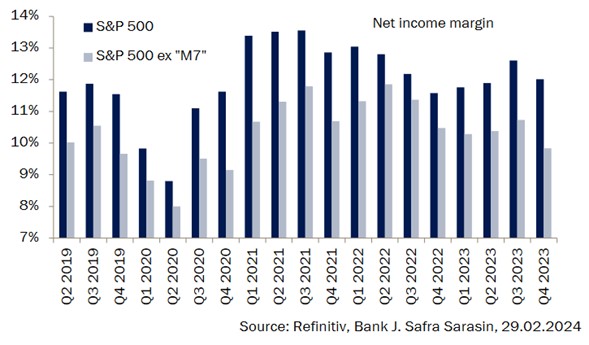

En particular, el descenso interanual del BPA del S&P 500 sin contar los «M7» se produjo a pesar del sólido crecimiento de las ventas, lo que es un reflejo de las crecientes presiones sobre los márgenes en el cuarto trimestre. Aunque los márgenes de beneficio neto del conjunto del S&P 500 solo se han contraído ligeramente hasta el 11,8% una vez excluidos los «M7», el margen de beneficio neto cae por debajo del 10%. Se trata del nivel más bajo desde el cuarto trimestre de 2020 (Gráfico 3).

Gráfico 3: presión sobre los márgenes claramente visible excluyendo los «7 magníficos»

Las revisiones del consenso han reaccionado en consecuencia. Los beneficios por acción a 12 meses del S&P500 se han revisado al alza en un 1,1% desde el inicio de la presentación de informes del cuarto trimestre a mediados de enero. Sin embargo, una vez más, casi todo el cambio en las expectativas de beneficios puede asignarse a sólo tres sectores: tecnología, servicios de comunicación y consumo discrecional.

¿Significa esto que las perspectivas de beneficios seguirán siendo moderadas en 2024? Probablemente no. Lo más importante para las revisiones es el ciclo manufacturero en EE.UU., que se ha hundido recientemente. El impulso del ISM manufacturero ha pasado a ser positivo y debería proporcionar una subida más sostenida de los beneficios por acción del S&P 500 a medida que el ISM siga subiendo (Gráfico 4).

En consecuencia, los beneficios por acción de 2025 podrían aumentar entre un 2% y un 3% en los próximos meses, lo que proporcionaría una sólida trayectoria de beneficios para que el mercado suba hasta finales de año, ya que implicaría una subida del 13% de los beneficios por acción a 12 meses vista para el 31 de diciembre.

A más corto plazo, quizá sea aconsejable cierta cautela. Tras cuatro meses de subida, en los que el S&P500 ha ganado un 23%, parece probable un retroceso en las próximas semanas. Esto estaría en línea con el patrón de mercado que hemos visto en los últimos tres años. Las valoraciones también parecen mucho más vulnerables que hace unas semanas. El PER a 12 meses del S&P500 ha vuelto a niveles que tocó por última vez en febrero de 2022, incluso si se excluyen los «M7″». Así pues, parece bastante probable que el mercado estadounidense atraviese un periodo de enfriamiento antes de recuperar el ritmo en los próximos trimestres (Gráfico 5).

Gráfico 4: la mejora del contexto macroeconómico es un buen augurio para los beneficios

Gráfico 5: las elevadas valoraciones hacen que el mercado sea vulnerable a los retrocesos