Se espera que el mercado de infraestructuras continúe bajo presión, debido al nuevo entorno de tipos de interés, aunque las infraestructuras han absorbido tipos más bien altos, en comparación con otras clases de activos, según explican en DWS.

Dado el sólido flujo de efectivo generado y las expectativas de que las tasas caigan a niveles más manejables, no esperamos una reevaluación importante en el mercado de infraestructuras no cotizadas.

El mercado de infraestructuras ha comenzado a estabilizarse y se espera que 2024 vea un retorno hacia una mayor recaudación de fondos y actividad de transacciones. Con condiciones económicas todavía desafiantes, seguirá siendo importante que los activos demuestren protección contra las pérdidas, así como la capacidad de adaptarse rápidamente a las condiciones económicas prevalecientes.

El conjunto de oportunidades del mercado sigue siendo atractivo, dado el grupo de inversores de gran capitalización que necesitan desplegar capital en nuevos activos, así como los mayores rendimientos disponibles

Aunque creemos que la transición energética y la digitalización seguirán siendo dos de las principales áreas para la inversión de capital para los inversores en infraestructuras, observamos que los activos relacionados con el transporte podrían ser un área de actividad que crezca en 2024, ya que los activos mantenidos fuera del mercado, desde el comienzo de la pandemia, comienzan a emerger. Tanto en Estados Unidos como en Europa, el riesgo político sigue siendo un factor clave a monitorizar.

PERSPECTIVAS ESTRATÉGICAS DE INFRAESTRUCTURAS

Para los expertos de la firma alemana, la desaceleración, bien documentada, mostró signos de llegar a su fin, a medida que avanzaba 2023, y es probable que 2024 sea un año significativo para un mercado más positivo, en cuanto a la recaudación de fondos y transacciones en el mercado de infraestructuras no cotizadas. El entorno de tipos de interés ha sido parcialmente absorbido por la clase de activos de infraestructuras hasta la fecha y seguimos creyendo que no habrá un evento de revisión de precios de amplia base en el mercado.

Abertis (ACS) podrá aumentar los peajes un 5%-6,5% para compensar topes de 2023

El rendimiento total se verá bajo presión, ya que diferentes tipos de negocios del ámbito de las infraestructuras intentan equilibrar el impacto negativo de los componentes de riesgo libre más altos de sus tasas de descuento, frente a lo que ha sido un período sólido en la generación de efectivo.

Sacyr y Fininc ponen en servicio toda la autopista Pedemontana-Veneta (Italia)

Estrategias de renta variable con menores retornos son comparativamente menos atractivas en este entorno, lo que puede impulsar un creciente interés en deuda de infraestructuras y estrategias de renta variable con mayores retornos. Dadas las tendencias en las decisiones de asignación de inversores, los mega fondos seguirán atrayendo capital y muchos gestores aspirarán a recaudar fondos cada vez más grandes, lo que debería crear oportunidades para que los inversores medio del mercado desarrollen y aumenten activos para satisfacer la creciente demanda de activos más grandes.

MACROECONOMÍA

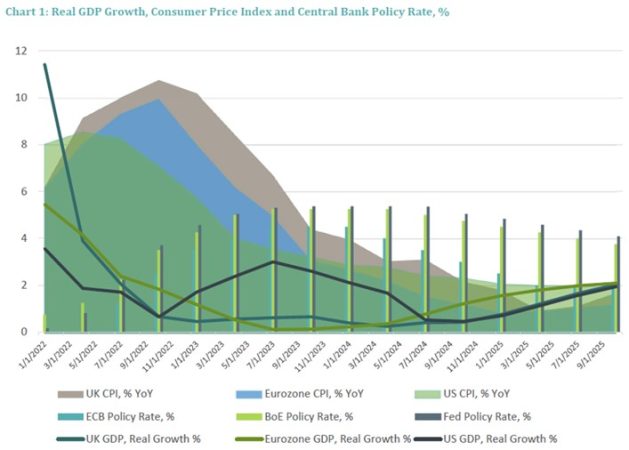

Las previsiones económicas han cambiado significativamente a lo largo de 2023. El crecimiento del Producto Interno Bruto (PIB) fue más resistente de lo esperado, impulsado principalmente por aumentos salariales y por la demanda de los consumidores, a pesar de la combinación de alta inflación y tasas de interés. Se pronostica otro entorno de bajo crecimiento en 2024, con el espectro de recesión en los Estados Unidos, el Reino Unido y algunos mercados europeos.

Para los activos de infraestructuras vinculados a la inflación, se prevé un descenso de los niveles de inflación en Europa y EE.UU., lo que significa que es probable que se produzca un menor aumento de los beneficios. Junto con una demanda más suave, debido al moderado crecimiento del PIB y los mayores costos de financiamiento para aquellos activos que necesitan refinanciarse a corto plazo, el entorno macroeconómico continuará poniendo a prueba la infraestructura en 2024. Sin embargo, en general, esperamos que el mercado sea más estable que en 2023.