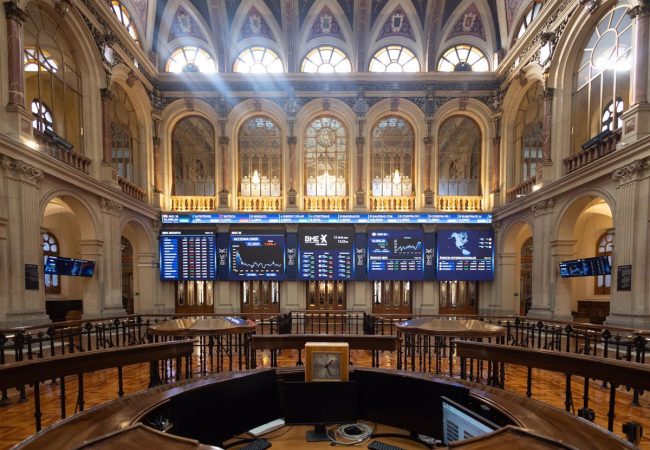

El Ibex, siempre el Ibex. La gran banca ha tenido un año buenísimo en España en cuanto a resultados. Los cinco grandes –Banco Santander, BBVA, CaixaBank, Banco Sabadell y Bankinter– ganaron 26.088,1 millones de euros, un 25,96% más. Ahora bien, hay desafíos importantes de cara a que el rumbo de incremento de beneficios de las grandes entidades financieras se pueda mantener.

Los mercados siempre están alerta, incluso en las buenas. Así, el analista senior de mercados para eToro, Javier Molina, destaca los buenos resultados de la banca en 2023, aunque señala que “no están exentos de desafíos si empezamos a descontar expectativas”. “A pesar de un crecimiento notorio, el futuro inmediato plantea interrogantes sobre si se podrá mantener esa trayectoria ascendente en un entorno económico potencialmente volátil”, explica.

En este sentido, este experto recuerda que una posible “desaceleración en el desempeño” del sector podría tener impacto en el Ibex 35, teniendo en cuenta que estas empresas “no sólo representan una gran parte de la capitalización de mercado, sino que también son un barómetro de la confianza económica”. “Si los bancos enfrentan dificultades para mantener el ritmo de crecimiento, la confianza de los inversores puede disminuir y el índice puede ajustarse”, concluye.

¿Qué hará el Ibex si los bancos dejan de subir?

Según Molina, en 2023, los principales bancos españoles lograron excelentes resultados financieros y marcaron hitos de beneficio y crecimiento. BBVA registró un beneficio récord de 8.019 millones de euros, un 26,1% más, lo que pone de relieve su fortaleza en mercados como México y España. Santander informó de un aumento del 21,5% en el beneficio por acción (BPA) y un retorno sobre el capital tangible (RoTE) del 15,1%, lo que refleja su enfoque en la eficiencia operativa y la transformación digital. CaixaBank no se quedó atrás, registrando un aumento del 54% en sus beneficios hasta 4.816 millones de euros.

los principales bancos españoles lograron excelentes resultados financieros y marcaron hitos de beneficio y crecimiento

El sexto en discordia es Unicaja Banco, que el martes 6 de febrero presentará Resultados. Según los analistas, Unicaja Banco anunciará unos beneficios de 314,5 millones, un 21% más.

«Será importante, más allá de la guía 2024 de margen de intereses y de la evolución prevista del crédito hipotecario dada su dependencia del mismo, que la entidad sea capaz de explicar con claridad los ajustes que se espera lleven a cabo en el cuarto trimestre, en términos de provisiones para aligerar los activos problemáticos, para que el mercado recoja positivamente la mejora de perfil de riesgo que esto conlleva a futuro», concluyen en Renta 4.

“Aunque estos resultados son muy buenos, no están exentos de desafíos si empezamos a descontar expectativas, que de eso se trata al invertir en Bolsa. La presión para aumentar las provisiones ante la incertidumbre macroeconómica, el impacto de la subida de tipos sobre empresas e individuos, los posibles problemas derivados del sector inmobiliario, la capacidad de mantener o no márgenes y los posibles cambios en la política de tasas de interés son preocupaciones comunes para el sector”. , apunta, el experto. “A pesar de un crecimiento notorio, el futuro inmediato plantea interrogantes sobre si se podrá mantener esa trayectoria ascendente en un entorno económico potencialmente volátil”, agrega.

LA PERSPECTIVA

Añade Molina que “desde una perspectiva más amplia, es importante considerar el impacto que estos grandes bancos tienen en la Bolsa española, y en particular en el Ibex 35. Estas empresas no sólo representan una gran parte de la capitalización de mercado, sino que también son un barómetro de la confianza económica. La banca española ha estado impulsando el crecimiento, pero una desaceleración en el desempeño podría tener un impacto significativo en el índice”.

lA GRAN BANCA no sólo representa una gran parte de la capitalización de mercado, sino que también son un barómetro de la confianza económica

Y es que estima que “el comportamiento del Ibex-35 está estrechamente relacionado con la solidez y estabilidad de sus componentes de mayor tamaño. Si los bancos enfrentan dificultades para mantener el ritmo de crecimiento, la confianza de los inversores puede disminuir y el índice puede ajustarse. La importancia de los bancos españoles va más allá de sus respectivos balances. Su evolución refleja la recuperación económica y la confianza en el mercado español”.

Así las cosas, mientras el mercado celebra de forma más o menos generalizada los éxitos del sector, toca mantener una visión equilibrada y considerar esos desafíos una vez que, con respecto a las cotizaciones, se ha corrido mucho ya. La resiliencia y adaptabilidad de estas empresas en 2024 serán cruciales para el panorama del sector y del propio índice.