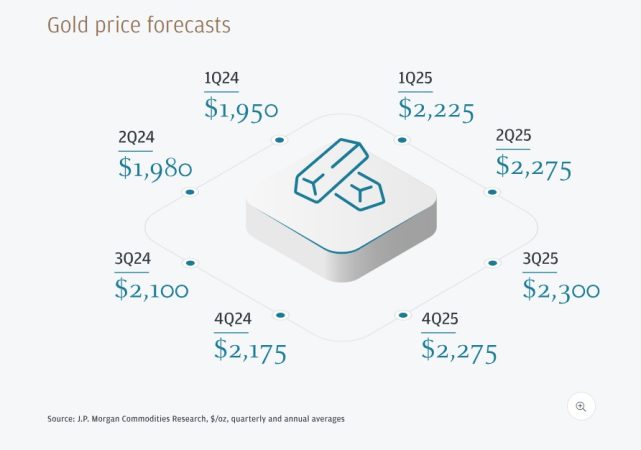

Los analistas de JP Morgan estiman que el oro alcanzará los 2.300 dólares en 2025, lo que supone que marcará un máximo histórico otra vez, tal y como hizo en diciembre de 2023. A corto plazo, el metal dorado caerá, pero ira recuperando terreno a lo largo de 2024 para alcanzar ese máximo el año que viene, señalan en sus previsiones.

El motor de las subidas en 2024 serán las bajadas de tipos en Estados Unidos y la caída de las rentabilidades exigidas a la deuda después de que en 2023 fueran la debilidad del dólar y las expectativas de esas bajadas quienes impulsaran las subidas del dólar.

Tal y como explican los analistas de JP Morgan, los precios del oro se dispararon en los últimos meses de 2023, tras un fuerte repunte provocado por las compras de los bancos centrales y la creciente preocupación de los inversores por los conflictos entre Israel y Hamás y entre Rusia y Ucrania.

La caída del dólar estadounidense y las expectativas de recortes de tipos de la Reserva Federal (Fed) impulsaron aún más los precios del lingote, que alcanzó un máximo histórico de 2.135,39 dólares en diciembre.

Tras un ciclo de subidas que llevó el tipo de interés de los fondos de la Reserva Federal a su nivel más alto en más de 22 años, los responsables del Comité Federal de Mercado Abierto (FOMC) han indicado al menos tres recortes de tipos en 2024, a medida que la inflación disminuye desde los máximos de 40 años registrados a mediados de 2022. Con los precios del oro rondando los 2.000 dólares, ¿se espera otra racha alcista para el metal precioso cuando los tipos empiecen a bajar?

«Es poco probable que las materias primas se beneficien de la inflación subyacente en 2024. La inflación debería caer por debajo del 3%, por lo que, junto con una sincronización adecuada del ciclo económico, son las dos condiciones necesarias para iniciar posiciones largas, lo que hace que las perspectivas del sector sean muy tácticas en 2024», afirma la responsable de Estrategia Global de Materias Primas de J.P. Morgan, Natasha Kaneva. «En el conjunto de las materias primas, por segundo año consecutivo, el único llamamiento estructural alcista que mantenemos es para el oro y la plata», apunta.

La incertidumbre económica y geopolítica suele ser un factor positivo para el oro, que se considera un activo refugio por su capacidad de seguir siendo un depósito de valor fiable. Tiene una baja correlación con otras clases de activos, por lo que puede actuar como seguro durante la caída de los mercados y los momentos de tensión geopolítica. Un dólar estadounidense más débil y unos tipos de interés más bajos también aumentan el atractivo de los lingotes sin rendimiento.

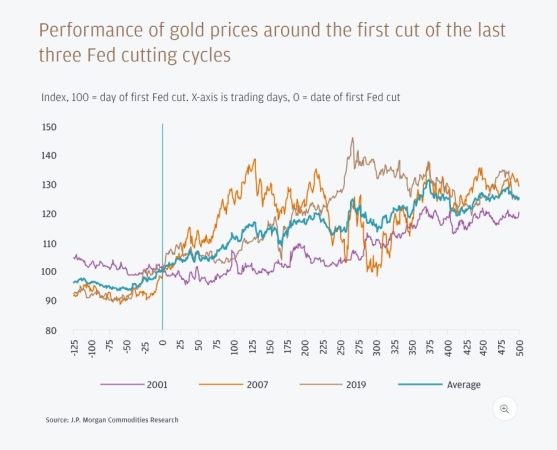

La anticipación ha desempeñado un papel clave en el repunte de la cotización del oro, ya que está influida por las expectativas del mercado sobre la futura política de la Reserva Federal.

«De todos los metales, tenemos la mayor convicción en una previsión alcista a medio plazo tanto para el oro como para la plata en el transcurso de 2024 y en la primera mitad de 2025, aunque el momento de entrada seguirá siendo crítico», dijo el jefe de Estrategia de Metales Básicos y Preciosos de J.P. Morgan, Gregory Shearer.

«Por el momento, el oro sigue pareciendo interesante en relación con los tipos subyacentes y los fundamentales del mercado de divisas, y todavía parece vulnerable a otro modesto retroceso a corto plazo, ya que las expectativas de recorte de tipos de la Reserva Federal se están adelantando a nuestras previsiones», añadió Shearer.

Pero cualquier retroceso en los próximos meses podría brindar a los inversores la oportunidad de empezar a posicionarse para un rally de ruptura que comenzaría hacia mediados de 2024, a medida que se ralentice el crecimiento del PIB estadounidense y aumenten las expectativas de un inminente ciclo de recortes de la Fed».

¿MARCARÁ EL ORO OTRO TECHO HISTÓRICO?

El oro alcanzará un máximo de 2.300 dólares en 2025, según las estimaciones de J.P. Morgan Research. Esta predicción se basa en un ciclo de recortes de la Reserva Federal de 125 puntos básicos en la segunda mitad de 2024, lo que impulsaría los precios del oro a nuevos máximos nominales.

Las predicciones sobre el precio del oro se basan en las previsiones oficiales de la Fed, que ven una moderación de la inflación subyacente hasta el 2,4% en 2024 y el 2,2% en 2025, antes de volver al objetivo del 2% en 2026.

Para el segundo trimestre de 2024, los economistas de J.P. Morgan prevén que el crecimiento estadounidense se ralentizará hasta el 0,5% inter trimestral. Esto debería incitar a la Reserva Federal a empezar a recortar los tipos en junio y, en última instancia, a aplicar recortes de 125 puntos básicos en la segunda mitad del año para evitar una recesión.

Sobre la base de estas perspectivas económicas, se prevé que los rendimientos nominales estadounidenses a 10 años bajen 30 puntos básicos desde el 3,95% previsto a finales del primer trimestre, para situarse en el 3,65% a finales de 2024. Los rendimientos reales a 10 años bajarían en la misma proporción, del 1,75% al 1,45% en el mismo periodo.

«Creemos que, durante este periodo, el ciclo de recortes de la Fed y la caída de los rendimientos reales estadounidenses volverán a ser el único motor del repunte del oro a finales de 2024. La relación inversa del oro con los rendimientos reales ha sido históricamente más débil durante los ciclos de subida de la Fed, antes de fortalecerse de nuevo cuando los rendimientos caen durante la transición a un ciclo de recorte», dijo Shearer.

En un entorno inflacionista, materias primas y oro: ¿ninguno, uno o los dos?

En última instancia, esto debería llevar a los precios del oro a nuevos máximos nominales en la segunda mitad de 2024 (con una media de 2.175 dólares en el cuarto trimestre) e incluso más altos en 2025 (máximo medio trimestral de 2.300 dólares en el tercer trimestre).

BANCOS CENTRALES Y ETFS DARÁN SOPORTE AL ORO

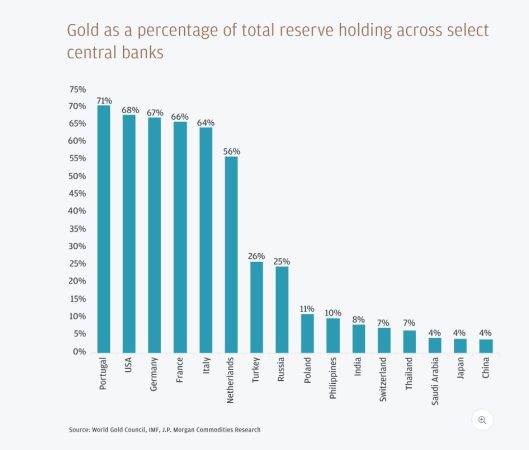

Además de los inminentes recortes de tipos y las crecientes tensiones geopolíticas, los bancos centrales fueron un importante motor de los precios del oro en 2023 y probablemente lo seguirán siendo en 2024.

Liderados por China, los bancos centrales han comprado más de 800 toneladas netas de oro en los tres primeros trimestres de 2023. J.P. Morgan Research estima que las compras mundiales de los bancos centrales durante el año alcanzarán las 950 toneladas, y China seguirá siendo un importante comprador constante. Esta cifra superará la cantidad comprada en el mismo periodo de 2022, que dio lugar a una demanda récord.

«Todavía hay margen para aumentar las reservas en algunos bancos centrales, ya que las instituciones buscan diversificar los activos de reserva, por lo que es probable que las compras sigan siendo estructuralmente elevadas en comparación con finales de la década de 2010″, señaló Shearer.

Junto con el interés de los bancos centrales, el aumento del apetito de los inversores en el mercado del oro físico también debería ser un importante factor de flujo que contribuya a cualquier repunte del oro en 2024. A finales de 2023, el dinero gestionado en posiciones largas -donde más inversores esperan que el precio del oro suba en lugar de que caiga- solo se proyectaba en torno a 6/10 en una escala estandarizada, siendo 10 el posicionamiento neto más largo desde 2018.

todavía hay mucha capacidad para que los inversores, a través de la compra de oro ya sea en una bolsa o a través de un fondo cotizado (ETF), aumenten sus posiciones largas

Las tenencias totales de ETF en oro han caído constantemente desde mediados de 2022, por lo que se espera que un nuevo alargamiento del posicionamiento de los inversores (bolsa y ETF) provocado por el inicio de un ciclo de recortes sea positivo para el lingote y apoye un repunte de los precios en la segunda mitad de 2024.

El oro repunta por una mayor demanda estructural

«A medida que los tipos bajen, esperamos que las recientes salidas de fondos cotizados se inviertan y que las entradas de fondos cotizados impulsen también la demanda de los inversores de oro, lo que reforzaría la subida de los precios», afirma Shearer. «Las continuas y sólidas compras de los bancos centrales, junto con el impulso de la demanda física en las caídas de precios, probablemente seguirán siendo un apoyo significativo para los precios durante los giros finales del ciclo de la Fed», afirma