Desde JSS SAM, seguimos viendo un ciclo de desaceleración en 2024 que debería contribuir a acercar la inflación a los niveles que desean los bancos centrales. Esta perspectiva prudente sobre la economía puede ser un viento en contra para la renta variable y los activos de riesgo en general, pero también debería revertir varias dislocaciones que hemos visto en los mercados en 2023.

Según explica Wolf von Rotberg, estratega de renta variable en J. Safra Sarasin Sustainable AM, algunos de los segmentos del mercado, que han sufrido mucho este año, serán algunos de los principales beneficiarios de nuestra hipótesis macroeconómica de base en los próximos trimestres.

A medida que se acerca el nuevo año, destacamos cinco ideas sobre renta variable y activos que merece la pena explorar:

- Preferencia por la renta fija

- Preferencia por sectores defensivos pero apalancados

- Rentabilidad inferior de la renta variable japonesa

- Los mercados emergentes excluyendo China se benefician de un dólar más débil

- Oportunidad a corto plazo en la renta variable de la eurozona

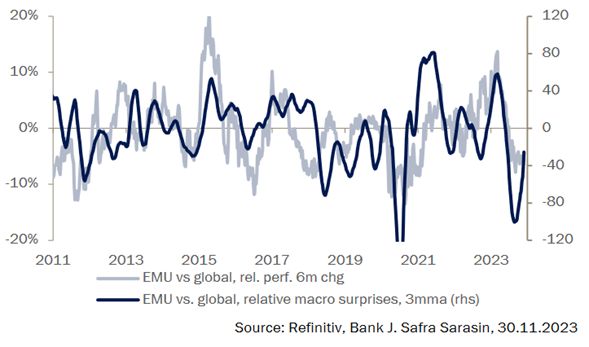

Preferencia por la renta fija: los rendimientos deberían seguir tendiendo a la baja a medida que se desvanezcan las presiones inflacionistas. Los rendimientos del Tesoro estadounidense han superado los niveles implícitos en el impulso del crecimiento estadounidense (Gráfico 1). La diferencia se explica, según JSS SAM, por el fuerte aumento del IPC. Dado que el impulso inflacionista se ha ido desvaneciendo en los últimos meses y que es improbable que el ciclo en EE.UU. vuelva a acelerarse sustancialmente, es probable que los tipos sufran nuevas presiones a la baja en las próximas semanas y meses.

High Yield: el ciclo de impago no es comparable a 2001, 2008 y 2011 en intensidad

Gráfico 1: los rendimientos han superado los niveles previstos por el ISM en 2023

Esto se traduce en nuestra clara preferencia por la renta fija, ya que los mercados de renta variable sólo se verán respaldados por un descenso de los rendimientos hasta que los puntos débiles del ciclo estadounidense se hagan más visibles. La opinión sobre los tipos tiene implicaciones materiales en todas las clases de activos, ya que ha sido el motor más importante de la renta variable y de otros mercados en 2023.

JSS SAM Y LA RENTA VARIABLE

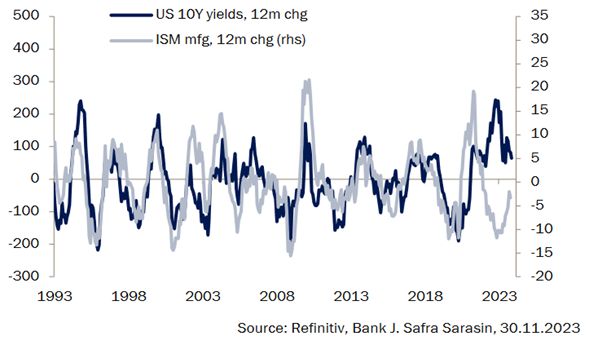

Apalancamiento defensivo: en cuanto a los sectores de renta variable, en JSS SAM creemos que aquellos con una combinación de ventas defensivas y apalancamiento elevado están bien posicionados para beneficiarse de nuestro escenario macro de referencia, que prevé un mayor debilitamiento de la economía estadounidense y el primer recorte de los tipos de interés oficiales en el tercer trimestre de 2024 (Gráfico 2).

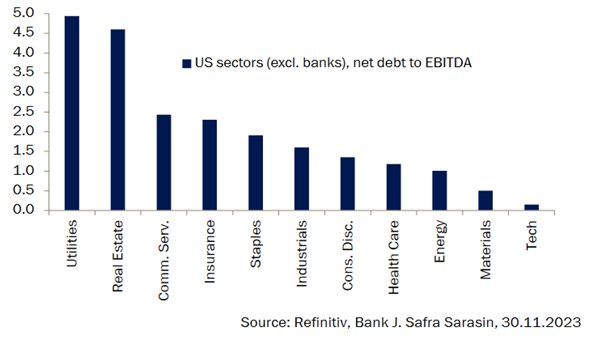

Estos sectores verían una mejora de sus márgenes de ingresos netos a medida que los costes de financiación disminuyan gracias a la bajada de los tipos, al tiempo que no serían demasiado sensibles a un ciclo de ralentización, dada la estabilidad de su flujo de ingresos. Los sectores que destacan en este sentido son el inmobiliario y el de servicios públicos, que han sufrido desproporcionadamente la subida de tipos en 2023 (Gráfico 3).

2024 será el año de la renta fija y tanto tipos como crédito superarán a la bolsa

En este grupo también incluiríamos las tecnologías limpias y ecológicas sostenibles, dada su dependencia del apalancamiento, sus acuerdos de venta a largo plazo y el hecho de que el segmento ya está valorado para una combinación desfavorable de inflación alta y niveles de tipos elevados.

Gráfico 2: sectores más apalancados en EE.UU.: servicios públicos e inmobiliario

Gráfico 3: las empresas de servicios públicos, preparadas para beneficiarse de la bajada de tipos

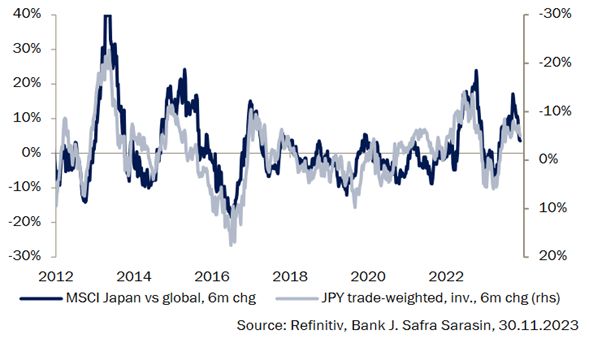

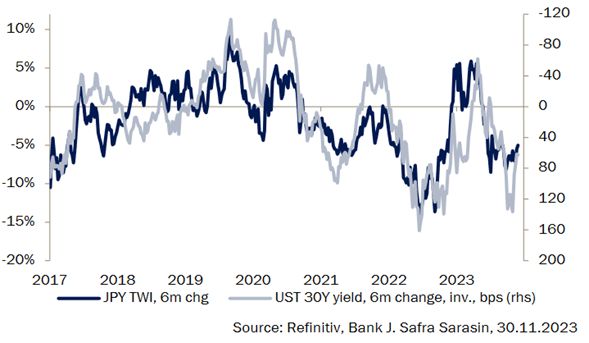

Posicionamiento por la rentabilidad inferior de la renta variable japonesa: la rentabilidad superior de la renta variable japonesa en 2023 se ha debido principalmente a la debilidad del yen (Gráfico 4). El propio yen se ha visto impulsado en gran medida por los movimientos en el extremo largo de la curva de rendimientos de EE.UU., en relación con los rendimientos japoneses que han sido fijados en gran medida por el control de la curva de rendimientos del Banco de Japón (Gráfico 5).

JSS SAM añade que como los rendimientos estadounidenses han empezado a bajar, la presión sobre el yen se está invirtiendo. Esto también significa que la renta variable japonesa ya no recibe el apoyo de las divisas del que gozaba en 2023. No estamos convencidos de que otros factores, como las reformas de la gobernanza empresarial, sean lo suficientemente fuertes como para compensar el impacto del tipo de cambio y nos posicionaríamos a favor de una rentabilidad inferior de la renta variable japonesa a medida que nos adentramos en 2024.

Gráfico 4: la renta variable japonesa se ha visto impulsada por el yen

Gráfico 5: es probable que el yen se fortalezca por la caída de los tipos en EE.UU.

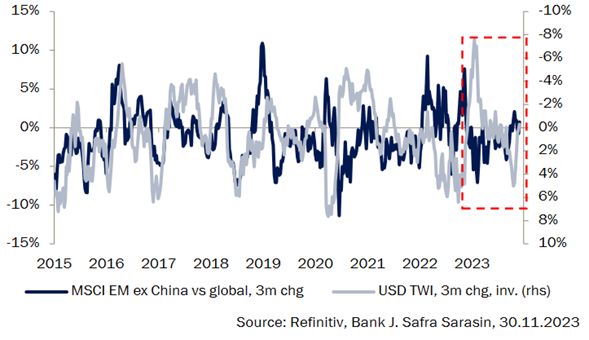

Los mercados emergentes excluyendo a China se beneficiarán de un dólar más débil: en los próximos meses, el dólar se debilitará en términos ponderados por el comercio, ya que es probable que disminuya el diferencial de tipos entre EE.UU. y el resto del mundo. La debilidad del USD será probablemente un factor de apoyo clave para los activos de riesgo de los mercados emergentes, incluida la renta variable.

Sin embargo, nos abstendríamos de adoptar una postura firme sobre la renta variable china, a pesar de que esperamos que continúe la estabilización del macrociclo chino. Los riesgos idiosincrásicos ascendentes siguen siendo difíciles de predecir y continúan planteando un riesgo para el rendimiento del mercado de renta variable chino. Sin embargo, otros mercados de renta variable de mercados emergentes deberían beneficiarse de un dólar más débil, en particular los que tienen una exposición limitada a los mercados de materias primas (Gráfico 6).

Gráfico 6: la renta variable de los mercados emergentes se beneficiará, pero se mantiene la cautela sobre China

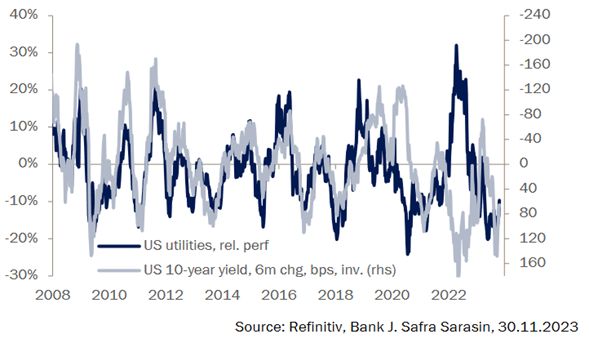

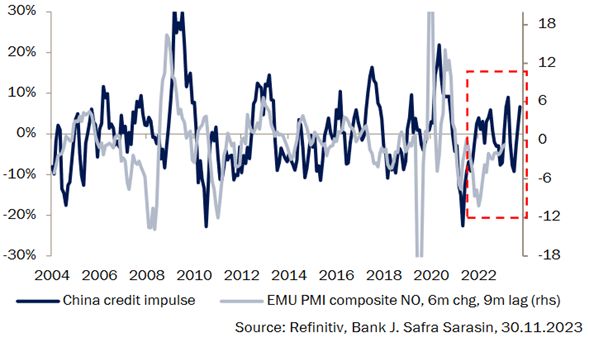

Oportunidad a corto plazo en la renta variable europea: como hemos mencionado, esperamos que los datos macroeconómicos chinos mejoren gradualmente, dado que el Gobierno ha intensificado recientemente su política de apoyo. Aunque mantendríamos la cautela sobre la renta variable china, la renta variable europea podría ser la principal beneficiaria de un mayor crecimiento chino. Los datos macroeconómicos de la eurozona suelen seguir el impulso del crédito chino con un desfase de 6 a 9 meses, lo que implica un apoyo sostenido para el próximo trimestre (Gráfico 7).

Ya hemos empezado a observar una mejora de las sorpresas macroeconómicas de la zona del euro, que son un indicador clave de la evolución relativa de la eurozona (Gráfico 8). Aunque en JSS SAM seguimos siendo conscientes de los retos a los que se enfrenta la economía europea, especialmente si EE.UU. se desacelera de forma más agresiva, creemos que la renta variable europea ofrece una buena oportunidad a corto plazo en estos momentos.

Gráfico 7: estímulo chino al ciclo europeo

Gráfico 8: mejoran las sorpresas macroeconómicas de la eurozona en relación con el resto del mundo