Invesco ha publicado los resultados de su octavo estudio anual Invesco Global Systematic Investing Study, una evolución del Invesco Global Factor Investing Study, publicado anualmente desde 2016. La reposición de este año refleja los cambios dentro del mundo de la inversión cuantitativa y el uso de métodos cuantitativos (inteligencia artificial – IA) más allá de la inversión por factores.

El estudio, que se basa en las opiniones de 130 inversores institucionales y mayoristas que gestionan colectivamente 22.5 billones de dólares en activos, también encuentra un creciente consenso de que el conjunto sistemático puede ayudar a los inversores a enfrentar desafíos clave, como los mercados volátiles y datos imperfectos.

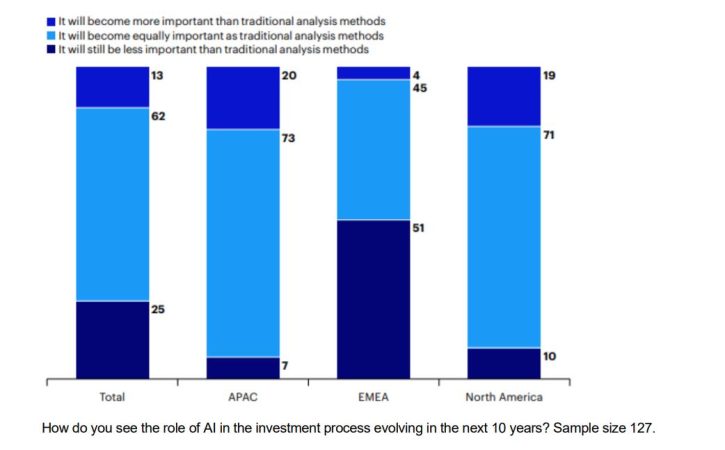

El informe encontró que la mitad de los inversores sistemáticos ya han integrado la inteligencia artificial (IA) en su proceso de inversión, según el Invesco Global Systematic Investing Study, que revela una expectativa generalizada de que las herramientas de IA transformarán la gestión de carteras en los próximos años. La mayoría (62%) anticipa que, dentro de una década, la IA será tan importante como el análisis de inversión tradicional y el 13% espera que sea más importante.

LA REVOLUCIÓN DE LA IA YA ESTÁ EN MARCHA

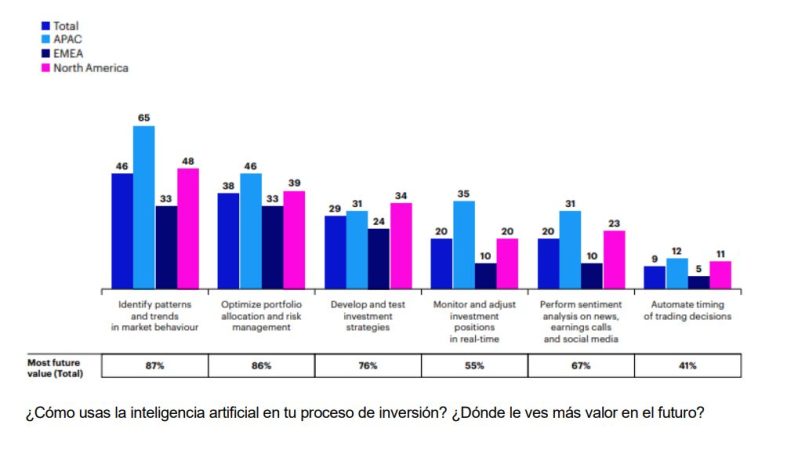

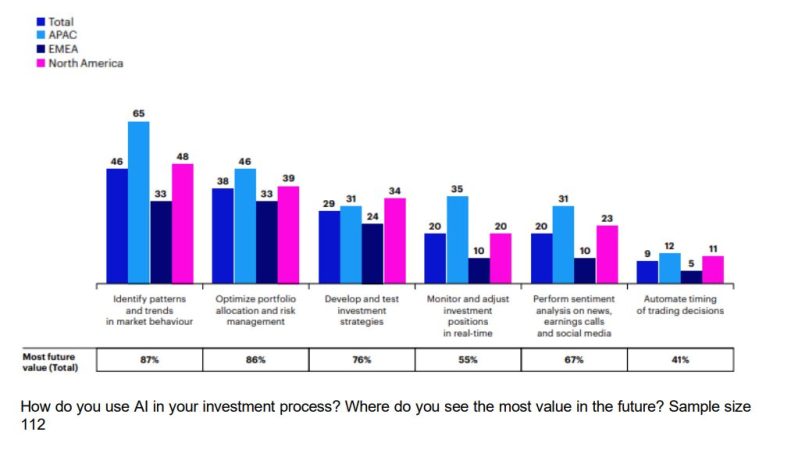

Los encuestados informaron que aprovechan la IA para comprender mejor el entorno del mercado e identificar puntos de inflexión macroeconómicos: (46%) utilizan la herramienta para identificar patrones en el comportamiento del mercado y (38%) la utilizan para asignaciones de cartera y gestión de riesgos. Los inversores aprecian la capacidad de la IA para ayudar a mitigar los sesgos humanos y prever lo inesperado.

Los inversores esperan que el uso de la IA crezca significativamente en los próximos años. Mientras que una minoría (29%) ya la utiliza para desarrollar y probar estrategias de inversión, la gran mayoría (76%) espera hacerlo en el futuro. Y aunque el (20%) la utiliza actualmente para monitorear y ajustar posiciones de inversión en tiempo real, más de la mitad (55%) espera hacerlo en el futuro.

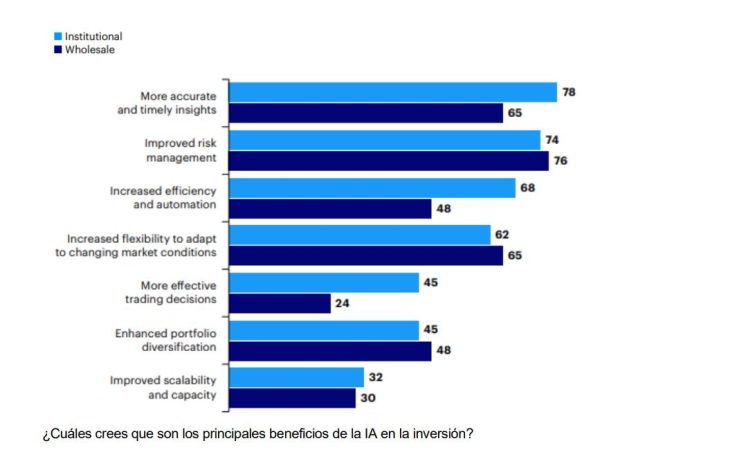

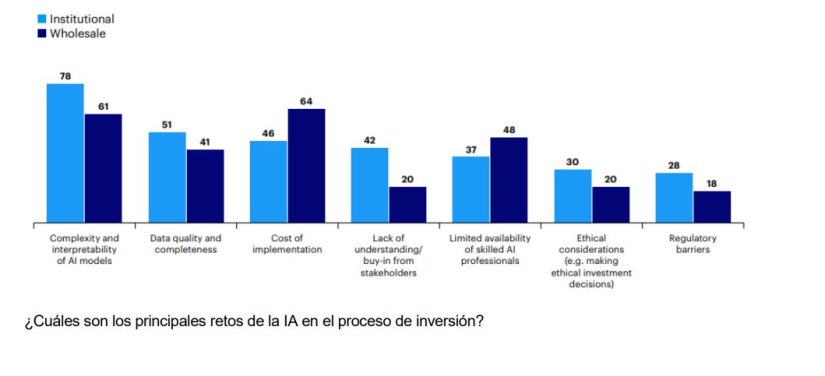

Los inversores mayoristas identificaron la mejora en la gestión del riesgo como el principal beneficio de la IA, citado por el (76%) de los encuestados, seguido por la flexibilidad para adaptarse a las condiciones cambiantes del mercado (65%). Sin embargo, persisten desafíos: los encuestados mayoristas citaron el costo de implementación (64%) y la complejidad e interpretabilidad de los modelos de IA (61%) como los principales obstáculos para la adopción.

La mejora en la gestion del riesgo es citada por el 76% de los encuestados como principal beneficio, mientras que un 65% menciona la flexibilidad para adaptarse a las condiciones cambiantes del mercado

«Entre los inversores mayoristas, encontramos una preocupación acerca de que las estrategias de cartera impulsadas por la IA puedan eclipsar los modelos tradicionales», dijo Bernhard Langer, CIO, Estrategias Cuantitativas de Invesco. «Hay una sensación de que los modelos impulsados por la IA serán atractivos para los inversores en el futuro, especialmente los más jóvenes, lo que significa que las empresas deben adaptarse rápidamente».

En cambio, los inversores institucionales ven las percepciones precisas y oportunas (78%) como el beneficio más convincente de la IA, seguido por la mejora en la gestión del riesgo (74%) y el aumento de la eficiencia y la automatización (68%). Sus principales preocupaciones son la complejidad (78%) y la calidad y completitud de los datos (51%).

«El desafío clave para los inversores institucionales es la gestión de las partes interesadas. Los inversores deben poder explicar y justificar el uso de modelos de IA, ya que sus partes interesadas son cautelosas con las soluciones de ‘caja negra'», continuó Langer. «El panorama regulatorio en torno al uso de la IA y la responsabilidad en la toma de decisiones también sigue siendo ambiguo».

AUGE DE LAS HERRAMIENTAS DE PROCESAMIENTO DEL LENGUAJE NATURAL

Los inversores han adoptado herramientas de procesamiento del lenguaje natural (PLN), que se han utilizado para una variedad de operaciones, como resumir y digerir documentos técnicos, convertir recomendaciones en un lenguaje accesible para los equipos de ventas y modificar la tonalidad de la comunicación para diferentes grupos de clientes.

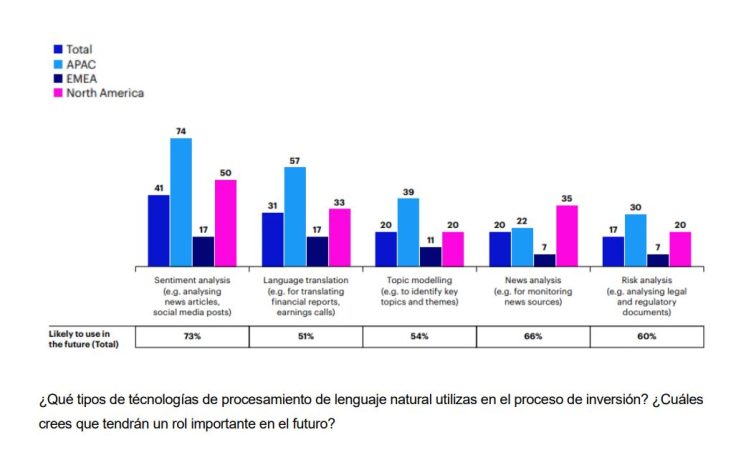

Los modelos de PLN también se han implementado en el proceso de inversión. El 41% de los encuestados utiliza el procesamiento del lenguaje natural para análisis de sentimientos, y alrededor de tres cuartas partes (73%) esperan hacerlo en el futuro. Varios inversores informaron buscar en canales sociales en línea para descubrir narrativas de mercado prevalecientes sobre empresas, medir la frecuencia de menciones y el contexto, proporcionando información valiosa para evaluar riesgos y tomar decisiones comerciales a corto plazo.

INTELIGENCIA ARTIFICIAL: APAC Y NORTEAMÉRICA LIDERAN EL CAMINO

Sin embargo, el estudio de Invesco encontró variaciones regionales significativas en las actitudes hacia la IA y el PLN, con inversores en EMEA notablemente más escépticos que sus contrapartes en APAC y América del Norte.

La mayoría (51%) de los inversores en EMEA creen que la IA seguirá siendo menos importante que los métodos tradicionales de análisis en diez años, en comparación con solo el (10%) en América del Norte y el (7%) en APAC. Por el contrario, solo el (4%) de los inversores en EMEA cree que la IA reemplazará los métodos tradicionales de análisis en ese período, con números mucho más altos observados tanto en América del Norte (19%) como en APAC (20%).

Además, los inversores de América del Norte y APAC son actualmente mucho más propensos a utilizar la IA en el proceso de inversión. Los inversores de APAC tienen el doble de probabilidades que los inversores de EMEA de utilizar la IA para identificar patrones en el comportamiento del mercado y más de tres veces más probabilidades de utilizar la IA para ajustar posiciones de inversión en tiempo real. Los inversores de EMEA quedan rezagados en cada aspecto de la adopción de la IA.

LAS HERRAMIENTAS AYUDAN A DOMAR LOS MERCADOS

La inversión por factores ha sido históricamente el pilar de la inversión sistemática, pero el estudio de Invesco revela un conjunto mucho más amplio de estrategias sistemáticas que han ayudado a los inversores a navegar por los desafíos clave de los últimos años.

La mayoría (51%) de los inversores en EMEA creen que la IA seguirá siendo menos importante que los métodos tradicionales de análisis en diez años, en comparación con solo el (10%) en América del Norte y el (7%) en APAC

Las herramientas para descifrar el entorno macroeconómico se han vuelto especialmente importantes, y la capacidad de los enfoques sistemáticos para ayudar a mitigar los riesgos del mercado fue un tema clave en el estudio de este año: la mayoría (63%) de los inversores estuvo de acuerdo en que las estrategias sistemáticas les ayudaron a gestionar la volatilidad del mercado en el último año. Además, cerca del (60%) de los encuestados dijo que el nuevo régimen de inflación más alta respaldaba el enfoque sistemático, con solo el (6%) de los inversores institucionales y el (10%) de los mayoristas en desacuerdo.

Para las tres cuartas partes de los encuestados, la asignación dinámica de activos se ha convertido en un componente central de su enfoque, ayudándoles a reequilibrar y ajustar sus carteras en respuesta al entorno del mercado. Las herramientas sistemáticas han ayudado a los inversores a identificar y caracterizar el régimen macroeconómico subyacente, permitiéndoles hacer inferencias sobre su impacto en diferentes clases de activos, factores, regiones y sectores.

«Los desafíos recientes han llevado a los inversores a cuestionar cómo navegan por obstáculos inesperados», dijo Langer. «Los encuestados hablaron de expandirse más allá de los factores para comprender mejor los mercados y saber cuándo ciertas clases de activos tienden a superar a otras».

CUBRIENDO LA BRECHA DE DATOS DE ESG

Sin embargo, la utilidad de los enfoques sistemáticos no se limita al panorama macroeconómico; los encuestados han elogiado las estrategias sistemáticas como un antídoto para los desafíos en torno a ESG, especialmente para cubrir la ‘brecha de datos’.

El estudio de Invesco encontró que alrededor de dos tercios de los encuestados utilizan estrategias sistemáticas para incorporar ESG en sus carteras, y las herramientas sistemáticas se han vuelto útiles para ayudar a los inversores a descifrar variables y métricas de ESG, que pueden tener un impacto significativo en el rendimiento.

Respecto al ESG, la mitad de los encuestados cree que la inversión sistemática puede ayudar a aplicarlo cuando los datos son escasos

Alrededor de la mitad de los encuestados está de acuerdo en que la inversión sistemática puede ayudar a aplicar ESG cuando los datos son escasos, y muchos señalaron que estaban utilizando herramientas sistemáticas para reconciliar las inconsistencias entre las agencias de calificación y desarrollar puntuaciones de empresas a partir de datos en bruto.

«Hay una baja correlación entre las diferentes agencias de calificación ESG, que es, por supuesto, un mercado mucho menos maduro que las calificaciones crediticias. Así que encontramos que los inversores recurrían a modelos sistemáticos para mejorar la calidad de los datos disponibles», dijo Langer.

MÁS ALLÁ DE LAS CLASES DE ACTIVOS

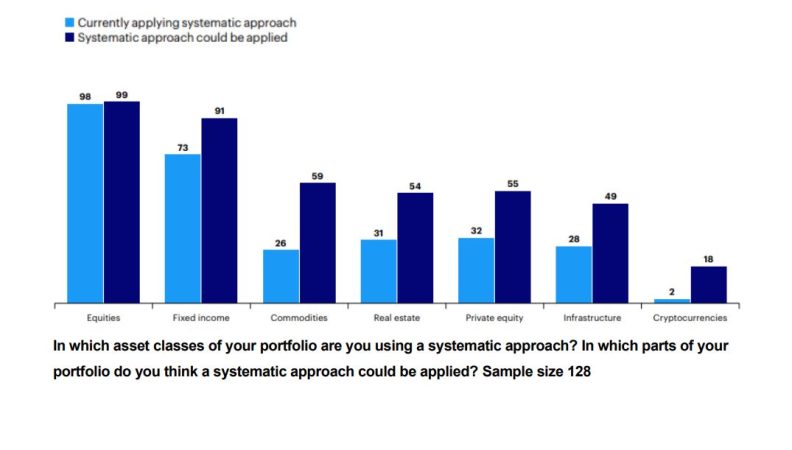

El estudio de Invesco también encontró un creciente consenso de que el enfoque sistemático se puede aplicar a una gama más amplia de clases de activos de lo que se pensaba anteriormente.

Los modelos sistemáticos ahora están bien integrados en renta fija y renta variable, pero los rendimientos más altos, junto con un cambio del aflojamiento cuantitativo, han hecho que las consideraciones macroeconómicas convencionales vuelvan a ser determinantes para los rendimientos en varios países y sectores. Esto ha aumentado la atracción de las estrategias sistemáticas para materias primas y divisas: aunque solo una cuarta parte las dirige actualmente de esta manera, el (59%) las ve como un punto focal en el futuro.

El nuevo entorno macroeconómico también ha llevado a los inversores a repensar la sabiduría convencional sobre lo que constituye un factor.

Notablemente, cuatro de cada cinco encuestados reconocen ahora el ‘crecimiento’ como un factor independiente, desafiando las opiniones académicas tradicionales que sostenían que el ‘crecimiento’ era difícil de definir con precisión. Los inversores no ven el crecimiento como lo opuesto al valor, ni viceversa; más bien, como factores distintos y, en algunos casos, complementarios, como lo demuestra el aumento de factores matizados y combinados como ‘crecimiento a un precio razonable’.